- 会員限定

- 2016/07/15 掲載

AI投資信託、成功のカギは「人間以上の運用成績」ではない

経済ジャーナリスト。1959年7月1日生まれ。同志社大学法学部卒。「週刊現代」「NEXT」「FORBES日本版」等の記者を経て、経済・経営に関する執筆活動を続けている。

「大衆化」が進んだ投資信託の世界

カナダのトロントに本部がある国際投資信託協会(IIFA)の調べによると、全世界の公募証券投資信託の純資産残高(ETFを含む)は1985年は1.2兆米ドルだったが、2015年は34.1兆米ドルで、30年で28.4倍になっている。リーマンショックが起きた2008年など一時的に落ち込んだ年もあったが、おおむね一貫して右肩上がりの成長を続けている。世界の名目GDPに対する投資信託残高の比率も、1985年の6.3%から、2015年は46.6%へ大きく伸びている。

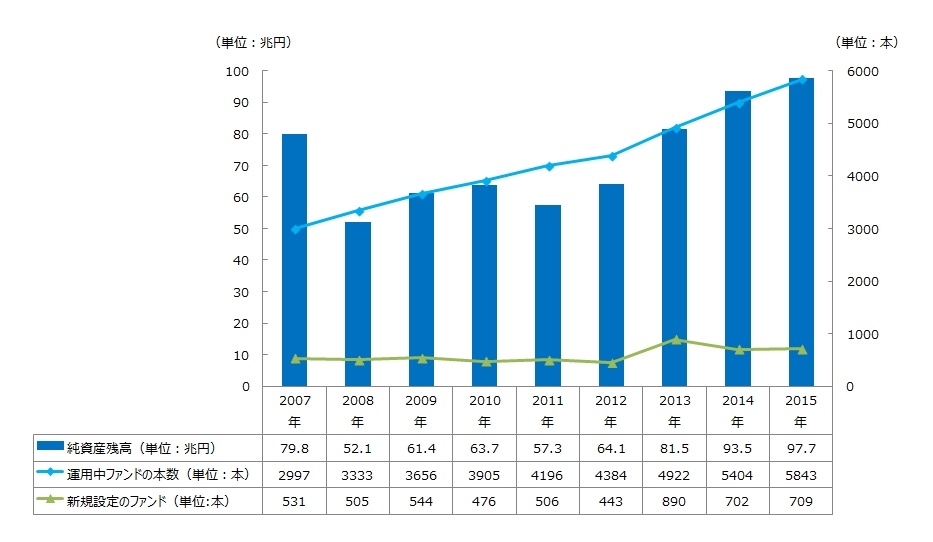

日本投資信託協会の統計によると、国内の公募証券投資信託の純資産残高は1985年は19.9兆円、2015年は97.7兆円で、30年で4.9倍になった。名目GDP比は1985年の6.1%から2015年は19.6%に伸びている。

2015年の国内の個人金融資産額は約1700兆円(日本銀行「資金循環統計」)で、世界ではアメリカに次ぐ第2位だが、その最大勢力は定期預金など「預貯金」。しかし、その預貯金の利息はもう20年以上、スズメの涙のような超低金利が続いている。今年に入ってから日本銀行は「マイナス金利政策」まで始めており、預貯金の利率がマイナスになることはないが、かつてのように定期預金利率が1%を超えるのは絶望的に見える。

2014年4月、個人が保有する金融商品の売却益や配当への課税を免除する「NISA(ニーサ/少額投資非課税制度)」が始まったこともあり、少しでも有利な金融商品を求めて、預貯金から金融商品へのシフトが静かに起きている。その受け皿として最近、人気が高まっているのが投資信託である。

日本投資信託協会の統計では、2007年に79.8兆円だった公募投資信託の純資産残高は翌2008年、リーマンショックで52.1兆円まで34.7%減ったが、その後は東日本大震災が起きた2011年を除けば2015年の97.7兆円まで前年比プラスが続いている。

最近7年間の平均伸び率は12.5%で2ケタ。運用中のファンド本数も2007年から一貫して右肩上がりが続いている。ファンドの新規設定もNISA開始前年の2013年は前年の443から890へほぼ倍増。その後も700台の高水準を維持している。

最近の投資信託は種類が増えるとともに、ネットを利用すれば買付も売却も簡単な手続で行える。ネット証券会社は「毎月500円からの投資信託積立」をPRし、1本単位でも最低数千円で買付できるものがある。売買に伴う手数料など運用コストも安くなる傾向で、以前よりも敷居はかなり低くなった。「大衆化」と言うなら、投資信託は株式投資のそれ以上に進んでいる。

投資信託とは「プロ集団」である

投資信託を運営する機関投資家Bは運用会社と呼ばれ、証券会社や金融機関の子会社であることが多い。

一つの投資信託商品には、おおむね次のような「プロ」の人間が関わっている。

- 企画のプロ-投資対象や運用方針のアウトラインを決めて投資信託を設計・開発する

- 銘柄選びのプロ-企業を調査・分析して適切な投資先を選ぶ。財務データや公開情報を分析してリスクの匂いもかぎ取る

- 運用のプロ-株式や債券を買ったり売ったりし、資産の配分を変えて、リスクを巧みにかわしながら利益の最大化を目指す

- 数理のプロ-細かい数値データを収集・分析して銘柄ごとや全体のパフォーマンスを予測し、銘柄選びや運用に役立てる

- 販促のプロ-証券会社や銀行、保険会社などの販売窓口に、必要に応じて販売奨励金を出したりしてプロモーション活動を行う

- 広告・宣伝・広報のプロ-投資家からより多くの資産を集められるように、広告を打ったり、カラフルで読みやすい目論見書や運用報告書を作成したり、新聞や雑誌に記事を書いてもらったりする

- 管理のプロ-監督官庁の金融庁と交渉して必要な書類を提出したり、業務が法律に違反していないかチェックしたり、資産を安全に管理したり、顧客情報を厳重に管理する

それらの「プロ集団」を統轄する総責任者が「ファンドマネージャー」と呼ばれるプロ中のプロで、投資信託の“顔”である。

このように、投資信託には各分野のプロやそのアシスタントなど数多くの「人間」が関わっているが、それら人間の仕事を脳科学の研究成果から生まれたAI(人工知能)で肩代わりするのが「AI投資信託」である。

AIはもともと、金型の製作のような「プロの職人技」を自動機で実現する「エキスパート・システム」から出発したが、金融の分野でも「プロの代わり」に利用されようとしている。現状では、人間の仕事をAIに置き換えやすいのは、「銘柄選びのプロ」「運用のプロ」「数理のプロ」などで、「企画のプロ」「管理のプロ」は、AIがデータの提供や情報の管理などで部分的にサポートできるが全部は無理。「販促のプロ」「広告・宣伝・広報のプロ」やファンドマネージャーなどは、今のところ、人間でないと務まりそうにない。

【次ページ】成功のカギは人間以上の運用成績、ではない

関連タグ

PR

PR

PR