- 会員限定

- 2019/10/02 掲載

FATFとは何か?日本の金融機関がマネー・ローンダリング対策に必死に取り組むべき理由

金融業界で目下最大の課題は「マネー・ローンダリング対策」

ITの進化・普及によって、電子マネー、ネットバンキング、QR・バーコード決済、フィンテックといった新しい金融サービスが登場し、金融の利便性はますます高まっている。しかし、金融のデジタル化には、光の側面だけでなく、影の側面もある。たとえば、新手のサイバー犯罪も続々と登場、世界各地で被害が多発している。インターネットを使えば、世界のどこからでも攻撃が可能であり、クリック一つで億単位の資金でも一瞬で奪われてしまうリスクがある。

また、バーチャル空間を介する取引は、相手の正体が不明のため、犯罪組織やテロ組織の資金調達、マネー・ローンダリングなどに悪用されるケースも少なくない。たとえば、アジアの某社会主義国が、サイバー犯罪によって巨額の資金を得ているという疑惑を報じられたことも、記憶に新しい。

金融のデジタル化の中、金融機関がリスク管理に失敗すれば、信用が著しく失墜し、経営を揺るがすことさえある。金融エコシステムの備えを万全にして、悪の手から守ることは、金融機関や金融業界にとって、喫緊の課題と言っても過言ではない。

そのため、金融業界は、金融当局とも連携して、グローバルなセキュリティネットワークを構築しつつある。その一環として、取り組んでいるのが「マネー・ローンダリング対策」だ。

FATFとは? 第4次FATF対日相互審査の影響

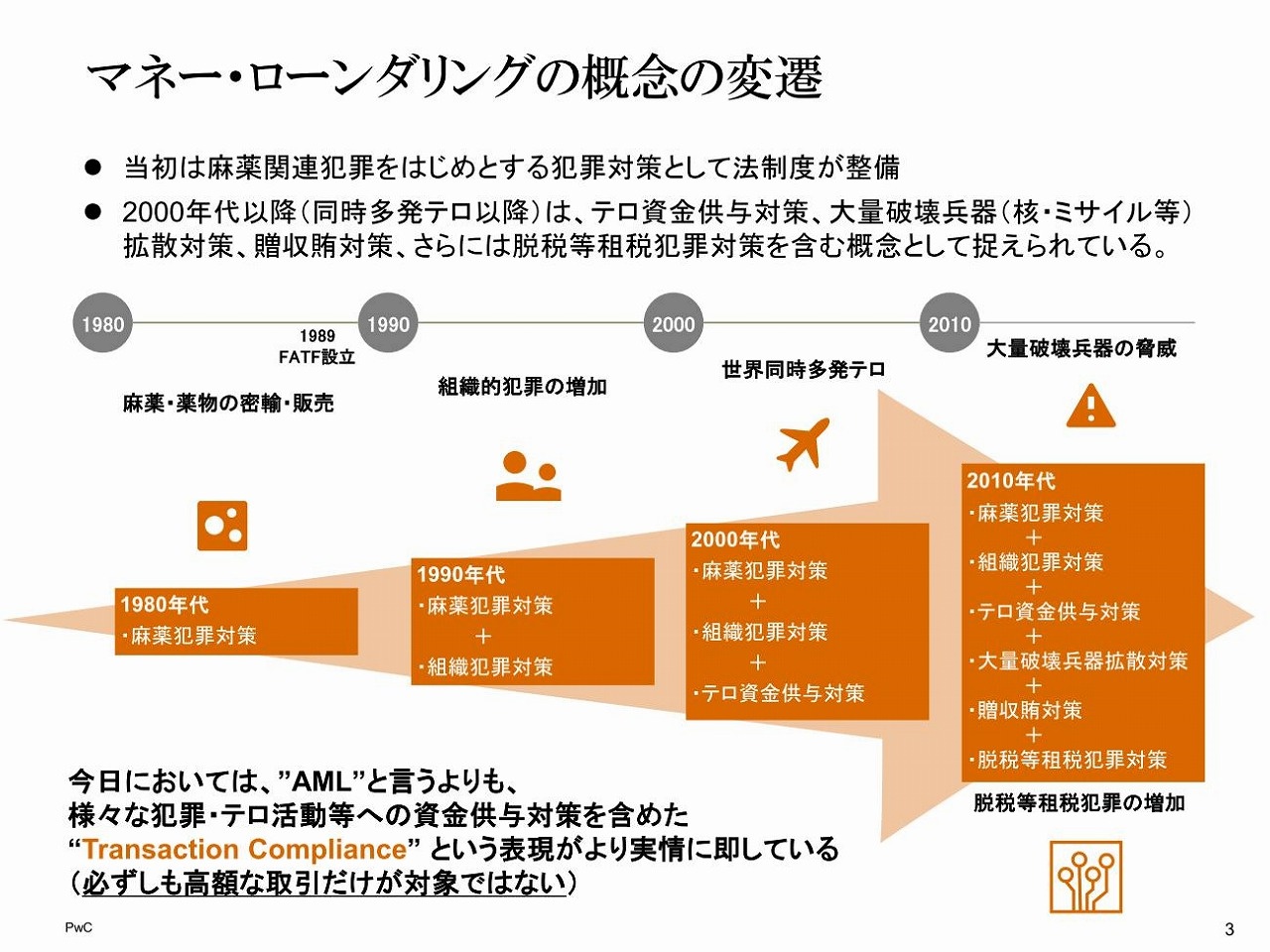

金融システムのセキュリティについて詳しいPwCあらた有限責任監査法人パートナーの辻田大氏は、「マネー・ローンダリング対策の概念は、広がりつつある」と指摘する。当初は、麻薬などの組織犯罪を視野に入れていたが、「世界同時多発テロ」の発生をきっかけに2000年以降、テロ資金供与をはじめ、大量破壊兵器の拡散、贈収賄、脱税といった広範な組織犯罪を取り締まる概念に変化した。その背景には、ITの発達によって国際的な金融の垣根が低くなったこと、「GAFA」といった巨大IT企業が金融サービスに参入していることなども挙げられるという。

辻田氏は、「金融の新しいサービスやプレーヤーが増えれば、伝統的な金融エコシステムだけでは脅威を防ぎきれなくなり、セキュリティの穴も生じやすくなる。とりわけ、金融がグローバル化しているため、犯罪集団は、世界中の金融ネットワークの中で、ウィークポイントを血眼で探している。だからこそ、犯罪集団につけ入る隙を与えないように、金融機関・金融当局は、強固な国際連携が欠かせないのだ」と主張する。

辻田氏は、「日本の金融機関・金融当局も今後、マネー・ローンダリング対策をより強化することが求められるだろう」と予測する。その契機になるのが、2020年8月に結果公表が予定されている、FATF(金融活動作業部会)の「第4次FATF対日相互審査」だ。

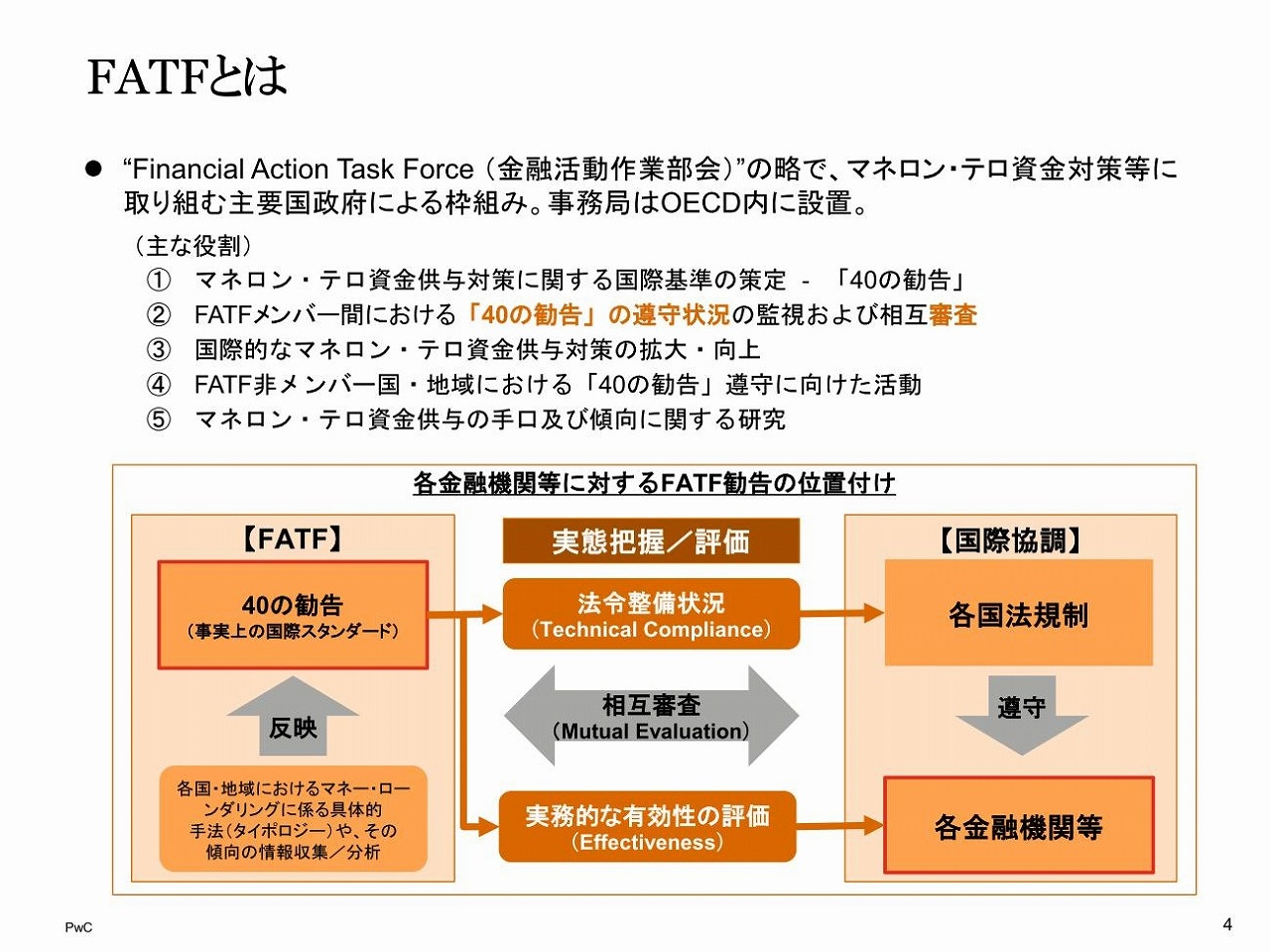

FATFは、マネー・ローンダリング対策などに取り組む主要国の連携システムで、1989年に発足、事務局はOECDに設置されている。マネー・ローンダリングの手口の調査・研究、マネー・ローンダリングを取り締まる国際基準の策定のほか、国際基準が順守されているかどうかをメンバー間で監視・チェックしている。

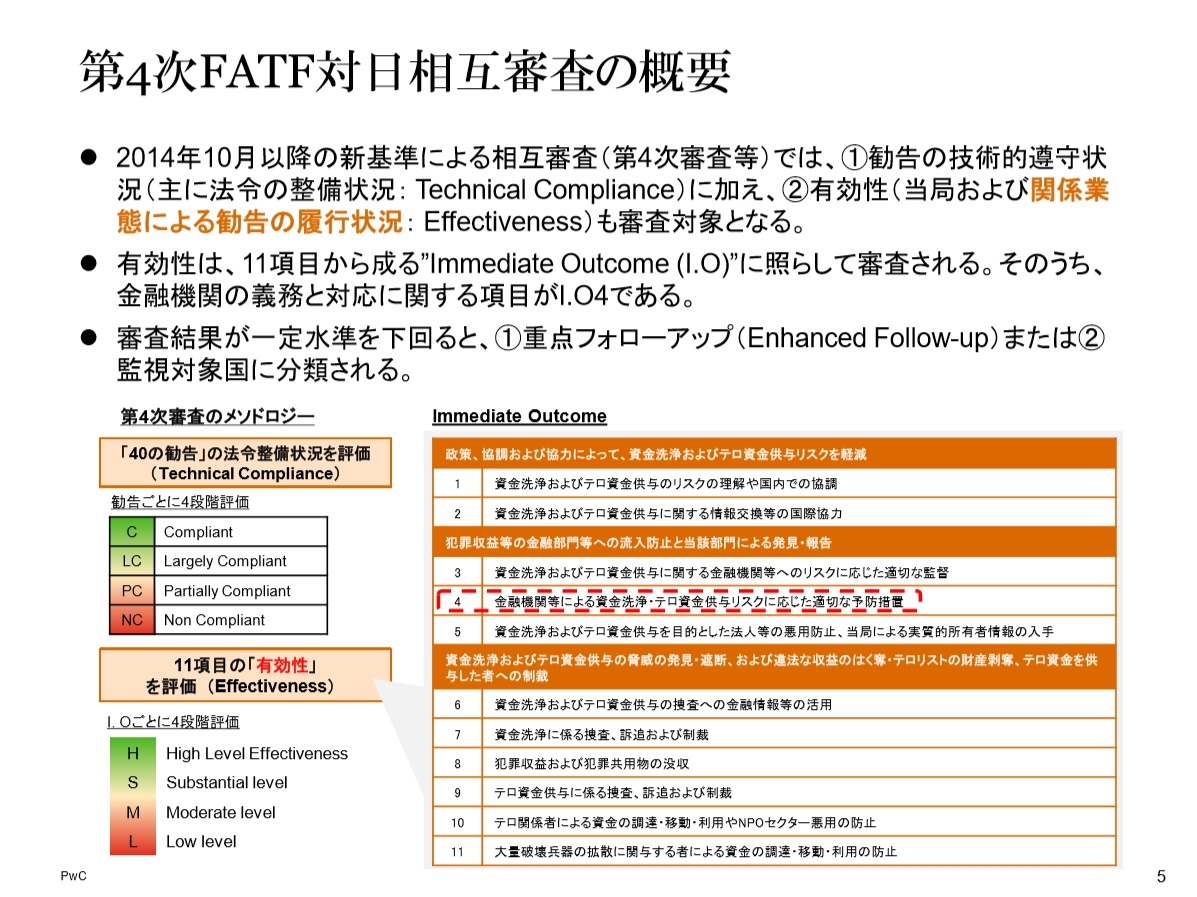

対日相互審査は、そうした相互監視・チェックの一環として、日本を対象に実施されるもの。2014年10月以降のFATFの新基準に照らして、日本で金融関連の法令や規制の整備などが進んでいるかどうか、日本の金融当局や金融機関が基準を履行しているかどうかを審査する。基準の履行状況は11項目からなる直接的効果(Immediate Outcome:IO)について行われる。

そのうち、日本の金融機関は、「資金洗浄やテロ資金供与リスクに応じた適切な予防措置」を講じているかどうかが問われる。審査結果が一定水準を下回った場合、「重点フォローアップ」、または「監視対象国」に分類され、改善を要求される。

辻田氏によれば、「FATFの審査は極めて厳しく、これまで無傷だった例はない」という。審査に引っかかれば、日本政府は、マネー・ローンダリングの規制の見直しを求められるし、ピックアップされた金融機関も、経営体制の見直しを迫られる。

日本を対象としたFATFの審査は、すでに今春から開始されている。10~11月に行われる「オンサイト審査」では、審査対象となった金融機関などにFATFのインタビューが実施され、金融機関は「具体的なエビデンス(科学的根拠)に基づく回答」をしなければならない。

それに対応して、金融庁は、2018年2月に「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」、同8月に「マネー・ローンダリング及びテロ資金供与対策の現状と課題」を相次いで公表、金融機関にマネー・ローンダリング対策の強化を促している。

【次ページ】FATFの審査に備えて準備すべきポイント

PR

PR

PR