- 会員限定

- 2020/05/29 掲載

金融業のDXはどうあるべきか? 「自社だけ」では意味がない理由

freee株式会社執行役員社会インフラ企画部長 東京大学法学部を卒業。野村総合研究所にて主に情報通信業界の企業向けのコンサルティングや経産省・総務省などの官庁の政策調査に従事。スモールビジネスのテクノロジー活用に問題意識を持ち、freee株式会社に参画。現在は、電⼦⾏政や⾦融インフラを始めとする社会のテクノロジー活⽤基盤形成に向けて、情報発信・提⾔活動に取り組む。

コロナ禍が可視化するDXの意義

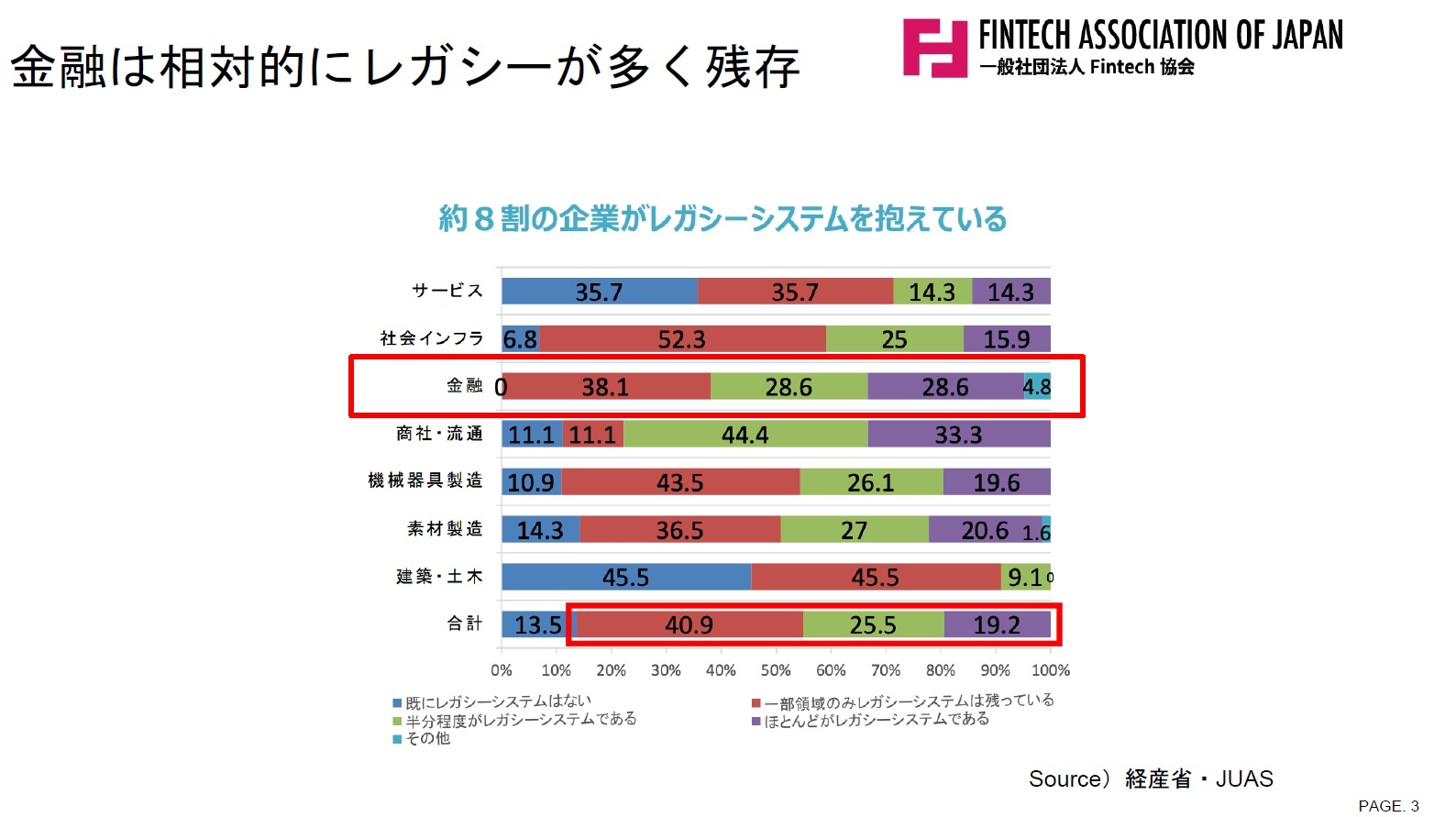

デジタルトランスフォーメーション(以下、DX)が必要だと言われはじめてすでに何年か経つ。このほどの新型コロナウイルスの広がりは、DXに至らないレガシーなシステムや業務環境が業務継続や従業員、顧客の安全に対する課題になってしまうという事実を突きつけている。特に金融業は昨今のDXにおいて後手にまわっている。ここまでDXが注目を浴びるようになったきっかけの1つである「DXレポート(2018年経済産業省)」の業界別企業実態調査によると、「レガシーシステムがない」という回答がゼロなのは実は金融業界だけなのだ。

つまり、ほぼすべての金融機関がレガシーの解消という課題を抱えているということになる。もちろん、ほかの業界に先駆け昔から電算化に取り組んできたからこそレガシーシステムが多いわけで、それ自体は誇らしいことでもある。しかし、今だけを見ればこの点が課題になっているのだ。

また、トレーシング(接触確認)アプリの是非など、改めて日本の社会がどこまでのデータ活用を受け入れるかという論点も浮上している。

DXは単に業務をデジタル化して効率化することではなく、データを活用可能な状態にすることまでが肝であり、セットで語られるべきものだ。今回は、金融業界におけるDXとデータの活用について注目すべきトピックを紹介したい。

どうやって・どこまでDXするかが問われる2020年代

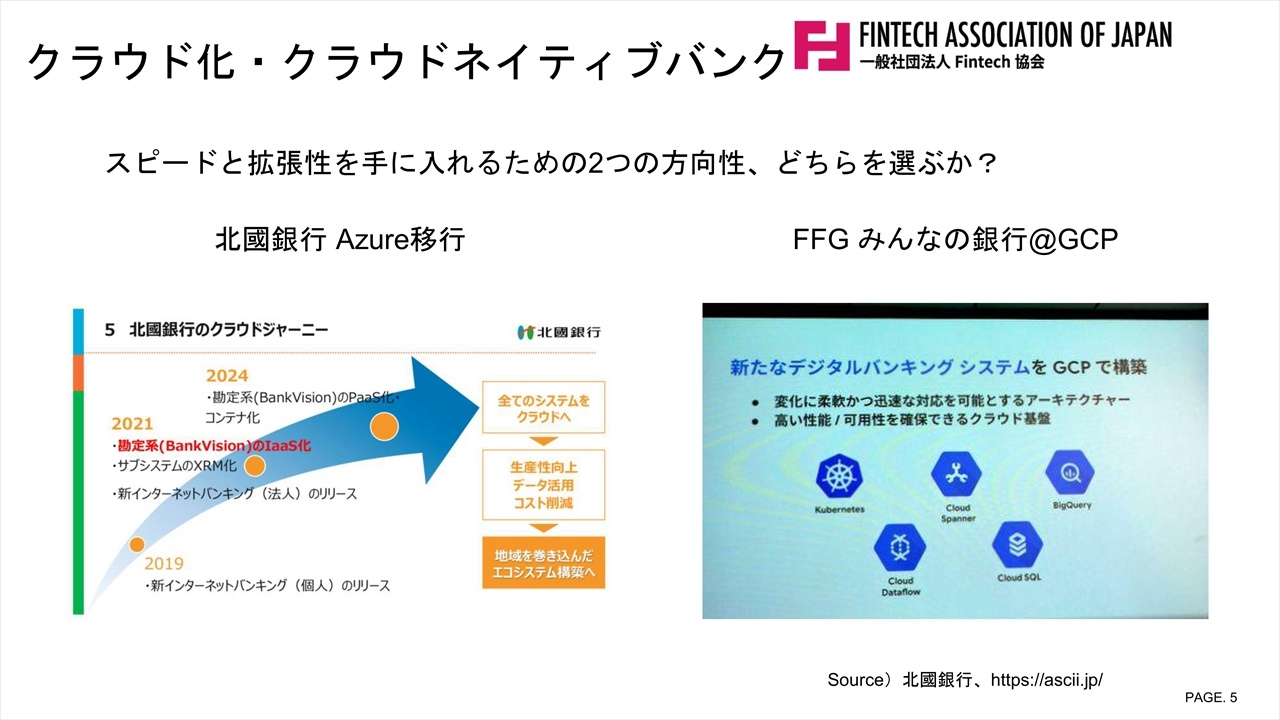

金融におけるDXを語る際必要なのは、「どうやって」DXを実現するか、「どこまで」をDXするかという2つの視点である。1つ目の「どうやって」の論点が端的に現れているのが、銀行が「クラウドへに移行する」か、「新たにクラウドネイティブバンクをつくる」か、という選択ではないだろうか。

サービスの改善や拡張をスピード感を持って実現するためには、クラウド化の検討は避けて通れないだろう。その際、既存の巨大な基幹システムをクラウドに移行するのか、あるいは最初からクラウドを前提に最適化されたシステムを持つ銀行を立ち上げてしまうか、ということである。

前者の代表的な例は北國銀行であり、Microsoft Azureを基盤として、全面クラウド化を推進している。基幹系の稼働は2021年予定だ。

一方、後者の代表例はふくおかフィナンシャルグループが2020年度の立ち上げを目指す、モバイル専業銀行「みんなの銀行」だろう。Google Cloud Platformを基盤として採用し、個別の機能をマイクロサービスとして疎結合させた、モダンなシステムをゼロから作り上げることになる。

これまで積み上げてきた顧客や信頼基盤を生かすか、スピードと柔軟性を優先するか、どちらも一長一短があり正解があるものではないが、2020年代は多くの金融機関が、この難しい選択を迫られることになるだろう。

DXは自社だけで完結しない

もう1つの「どこまで」DXするかというトピックは、DXの範囲の拡大が必要だということである。たとえばこれまで銀行の文脈では「行内DX」が主に注目されてきたように思われ、踏み込んでもせいぜい顧客接点のデジタル化までではなかったか。しかし、「デジタル技術やデータ活用によって、業務やビジネスモデル自体を変革し、企業の競争優位を確立する」というDXの元来の趣旨に立ち返れば、DXが1つの企業内に留まるものではないことは自明である。

特に法人向けビジネスにおいては「顧客自体のDX」まで踏み込むことが重要だろう。顧客の業務が紙とハンコ、スタンドアロンのシステムで運用されている状態では、金融機関側だけがデジタル化しても、効率化も付加価値向上も限界がある。

紙で鮮度の落ちた情報をもらい、さらに行内システムに再度打ち込んでいるようでは、データ活用の本当の果実まではたどり着けないだろう。これからの金融機関には、顧客が自らデジタル化してくれることを待つのではなく、顧客のDX支援にまで踏み込む姿勢が求められるのではないか。

さらに、自社と顧客以外にもDXの対象は広がる。サードパーティに機能開放して、エコシステム全体として顧客への提供価値を高めていくことはインターネット企業では当たり前の戦略だが、金融においても、金融機関の一部機能を外部にAPI提供するBaaS(Banking as a ServiceやBrokerage as a Serviceなど)が注目されている。銀行APIを活用する電子決済等代行事業者もそうしたサードパーティの1つだ。

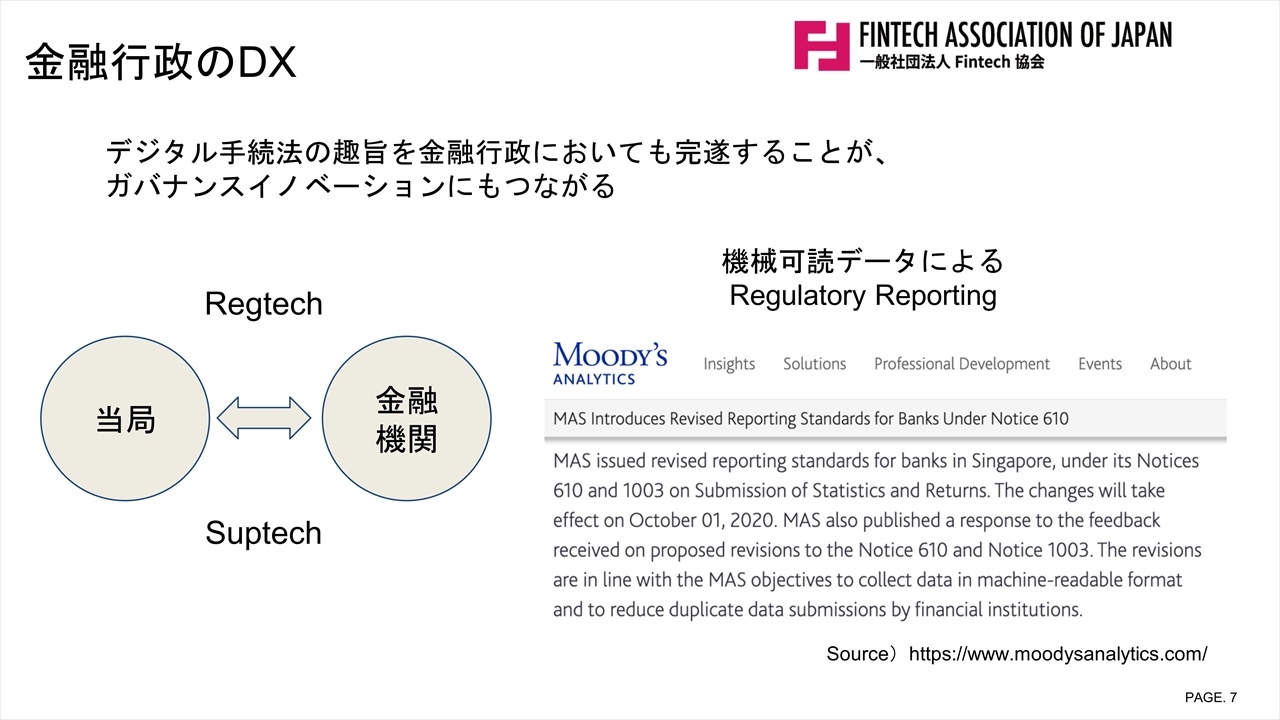

また、金融業界の特徴として規制官庁との接点が多い点があげられる。しかも、そのやり取りは未だに紙が中心だ。次世代の社会ガバナンスのあり方(ガバナンスイノベーション)を実現する上では、金融機関の業務がデジタル化し、それを監督する行政の業務も、両者の間のやり取りもデジタル化する必要がある。

シンガポール金融管理局(MAS)では、監督下の金融機関からのレポーティングを機械可読なフォーマットにしていく指針を発表している。このように、これからのDXは「サードパーティ」や「行政」も含めて考える必要がある。

【次ページ】データ活用の基盤となるAPI

関連コンテンツ

PR

PR

PR