- 会員限定

- 2021/04/08 掲載

バーゼルⅢとは何か?基礎から最終化まで「金融規制」をわかりやすく解説する

鈴木 裕太

横浜国立大学在学中に中小企業診断士を取得(現在は休止中)。Webメディアの立ち上げ〜売却に携わり、SEO対策をはじめとしたWebマーケティングを幅広く経験。現在はビジネスの分野に特化したライター業と、他社のメディアサイトの立ち上げ支援を行っている。また、情報サイトの運営も行っており、会社経営に役立つ知識・ノウハウを伝えることにも力を入れている。

しらいはるか

エディター・ディレクター。心理学系大学院修了。公務を経てライターとしてキャリアをスタート。「医療」「金融」「ビジネス」の3分野をメインに執筆。ブックライティングやコピーライティングも手掛ける。2018年よりエディター・ディレクターにシフト。現在は主にサイト運営やメディア管理を行う。

バーゼルⅢとは?

バーゼルⅢとは、世界的な金融危機の再発を防止する目的で、国際的に事業を展開する大手銀行に対して、自己資本の強化を要求する規制のことである。バーゼルⅢは、バーゼル銀行監督委員会が公表している国際的な統一基準(バーゼル規制)の新しい枠組みだ。BIS規制とも呼ばれるバーゼル規制は、日本を含む多くの国において、銀行の事業活動を規制する枠組みとして採用されている。なお、日本においては、海外に営業拠点を持たない銀行に対しても、バーゼル規制をベースに作られた国内基準が適用されているのが特徴だ。

●バーゼル規制の歴史

次に、バーゼル規制の内容を簡潔に解説する。まず、1988年にバーゼル規制における最初の枠組みであるバーゼルⅠが策定された。2004年には、バーゼルⅡに内容が改定。この改定では、金融取引の複雑化やリスク管理手法の高度化に適応する目的で、リスク計測の手法が精緻化された。

そして、2000年代後半の世界的な金融危機(いわゆるリーマンショック)をきっかけに再度内容の見直しが行われ、2017年に新しい規制の枠組みである「バーゼルⅢ」の最終的な合意が行われた。

なお、2023年3月期からは、国内におけるバーゼルⅢの最終化が適用される見込みである。バーゼルⅢの最終化では、「信用リスクに関係する標準的手法および内部格付け手法の見直し」や「マーケット・リスク相当額およびオペレーショナル・リスク相当額の見直し」などが行われる予定だ。

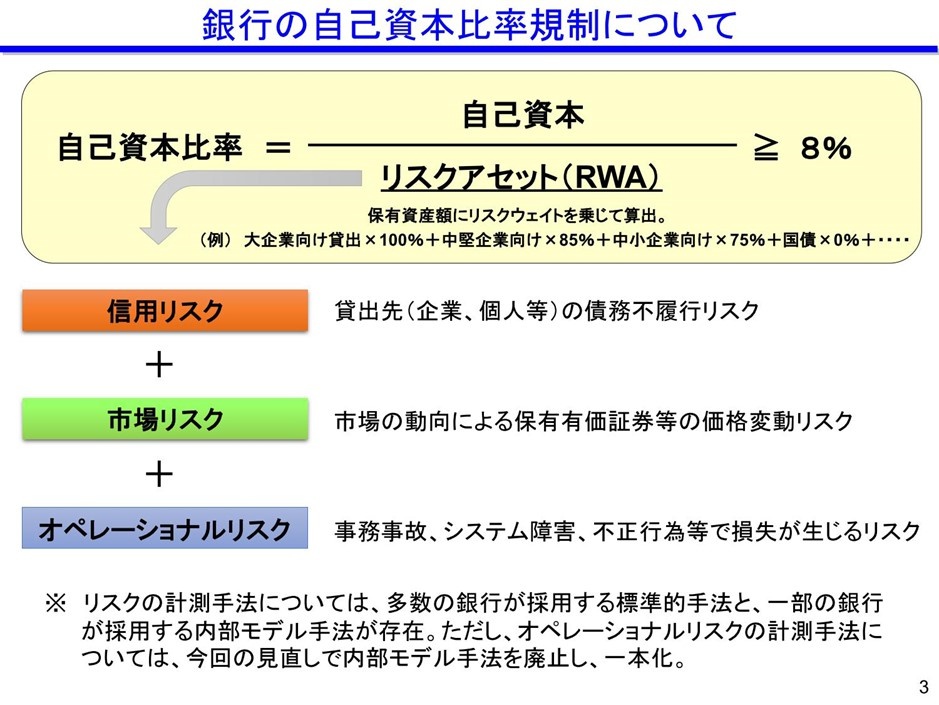

●バーゼル規制における自己資本比率

バーゼル規制における自己資本比率は、会計における自己資本比率とは求め方が異なるため注意が必要だ。バーゼル規制においては、自己資本を総資本ではなく「リスクアセット」で割った値を自己資本としている。

リスクアセットは、債務不履行や価格変動リスクなどを考慮して調整した資本の金額。リスクの大きさや種類に応じて保有する資本の金額を調整することで、より精緻な自己資本比率を求めることが可能だ。

バーゼルⅢの2つの特徴

バーゼルⅢは、内容の改定に伴い従来のバーゼル規制とは異なる特徴が見られる。具体的には、「自己資本の質・量の強化」「レバレッジ規制・流動性規制の導入」が特徴だ。こうした変更によって、金融市場の安定化に向けた取り組みがより一層加速すると考えられる。●自己資本の質と量の強化

自己資本を「Tier1(内部留保や普通株式、優先株式など)」と「Tier2(期限付の劣後債、一般貸倒引当金など)」に分類している点がバーゼルⅢの特徴。また、Tierの中でも特に損失吸収力が高い自己資本は「普通株式等Tier1」だ。

バーゼルⅢでは、銀行が単純に多くの自己資本を持つことではなく、破綻した場合の損失吸収力や資本の再構築能力を高めることを重視している。そこで、銀行に対して損失吸収力の高い資本である「Tier1」と「普通株式等Tier1」の割合を高めることを要求しているのだ。

また、これに加えて資本バッファーも導入されており、本格的に自己資本の質および量の強化が図られている。

●レバレッジ規制や流動性規制の導入

バーゼルⅢにおけるもう一つの大きな特徴は、レバレッジ比率や安定調達比率などの指標が導入された点だ。これらの指標は、自己資本比率の補完指標である。レバレッジ比率とは、Tier1に分類される資本をエクスポージャー(リスクにさらされている資産)で割った値。バーゼルⅢでは、レバレッジ比率が常に3%以上であることが要求されている。

一方で、安全調達比率とは、利用可能な安定調達額(資本+預金・市場性調達の一部)を所要安定調達額で割った数値である。バーゼルⅢでは、安全調達比率が100%以上とする規制を設けている。

上記の指標を導入することで、過度なレバレッジをかけた資産運用の抑制や、急な資金の引き出し需要に対する対応力の強化が図られている。

【次ページ】バーゼルⅢが日本の金融機関に与える影響

PR

PR

PR