- 会員限定

- 2019/08/30 掲載

チャレンジャーバンクが顧客獲得をリード、巨大金融機関が苦戦するワケ

日本マイクロソフト エンタープライズ事業本部 業務執行役員 金融イノベーション本部長 藤井達人

IBMにてメガバンクの基幹系開発、インターネットバンキング黎明期のプロジェクト立上げ、金融機関向けコンサルティング業務に従事。その後、マイクロソフトを経て、三菱UFJフィナンシャル・グループのイノベーション事業に参画し、フィンテック導入のオープンイノベーションを担当。「Fintech Challenge 2015」「MUFG Digitalアクセラレータ」「オープンAPI」などの設立を主導。また、MUFGコインなどブロックチェーン等の新規事業などの立上げも手がける。auフィナンシャルホールディングス 執行役員 最高デジタル責任者を歴任し金融スーパーアプリなどに携わる。現在は日本マイクロソフトにて、フィンテックを活用したデジタル金融サービスの創造に取り組んでいる。

金融の周辺サービスから飛び出した「フィンテック」

フィンテックの始まりは金融の周辺サービスに過ぎませんでしたが、いまや、あらゆる領域においてフィンテックが浸透してきています。また、株式市場に上場するフィンテック企業も増えています。2015年6月にスペインの大手銀行SantanderのCVCであるSantander Innoventuresが発表したレポート“The Fintech 2.0 Paper: rebooting financial services”では、「金融のコアインフラストラクチャとプロセスを改革するためには、フィンテックを内部に取り込む必要がある」という提言がなされました。

現在、銀行を始めとする多くの従来の金融機関がフィンテックとの協働を積極的に進めています。金融機関とフィンテックとの資本業務提携や、フィンテック子会社を設立するケースも相次ぎ、前述のレポート中の“Fintech 2.0”の絵姿が実現されつつあると言えるでしょう。

Fintech 2.0が金融機関のデジタル化だとすると、3.0(あるいは4.0?)はどのような展望となるのでしょうか?

言葉の定義はさておき、フィンテックは「金融機関のデジタル化」の範疇(はんちゅう)をはるかに超え、あらゆる産業や領域において猛烈なスピードで浸透しています。金融サービスの進化の度合いは完全にインターネットベースに置き換わり、ドッグイヤー(IT業界の進化の早さを示す言葉)を基準とした苛烈な競争環境へとシフトしました。

海外では「スタートアップとしての銀行」が伸長

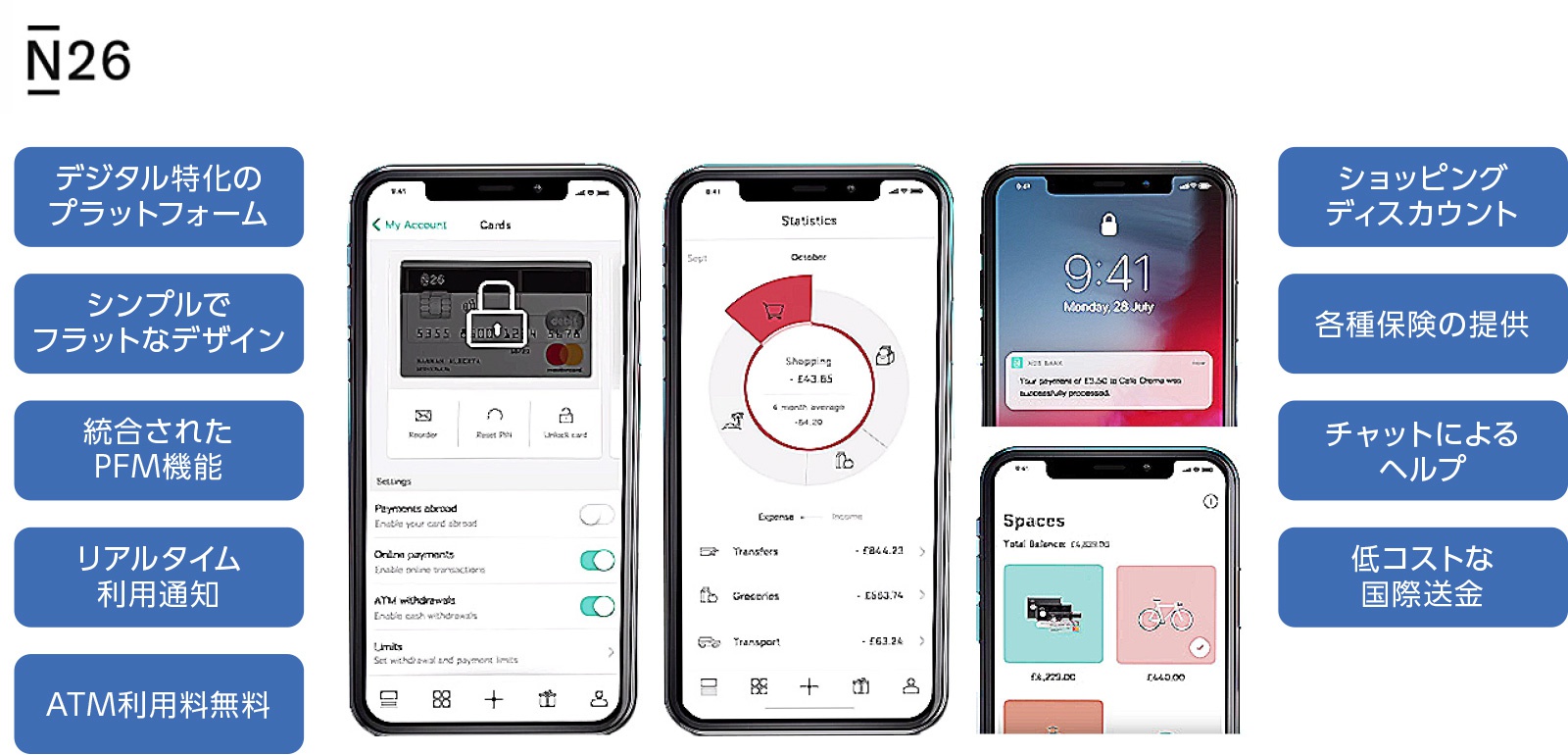

「チャレンジャーバンク」という言葉をご存知でしょうか。スタートアップ企業であり、かつ銀行ライセンスを持つモバイル専業銀行を総称して指す言葉です。英国のモンゾ(Monzo)、ドイツのエヌ26(N26)などがその代表格です。米国のチャイム(Chime)など、銀行ライセンスを持たずにバックとなる銀行と組んで一連のサービスを提供する企業も増えています(こちらのタイプはネオバンクとも呼ばれます)。こうしたモバイル専業銀行は店舗を持ちませんが、銀行としての商品(貯蓄口座、決済口座、投資商品、ローンなど)を一通り提供しています。

手数料などが従来の金融機関よりも低い、貯蓄口座の金利が高い、などの利点に加え、デザイナーやエンジニアの視点から徹底的に磨き抜かれた非常に滑らかなUI/UXを提供しているのが特徴です。また、初期ユーザーのターゲットを絞り込み、徐々に顧客層を拡大していく戦略を取っています。

| 国 | チャレンジャーバンク |

| 米国 | SIMPLE、VARO、Empower、COGNI、Oxygen、chime、Moven、zero、Aspiration、JOUST |

| 英国 | monzo、Revolut、STARLING BANK、Atom bank、TANDEM、OakNorth |

| ドイツ | N26、fidorBANK、solarisBank |

| ブラジル | nu bank |

| 香港 | NEAT |

彼らのオフィスはITエンジニアリングに非常に適した造りをもちます。エンジニアが快適に仕事をできるスペース、ビジネス開発とデザイナーがコラボレーションできる創造的スペースなど、テックスタートアップそのもののアプローチであり、重厚長大な銀行サービスを作っている会社であることを感じさせません。

もちろん、金融機関ですからお金を扱う部分はかなり慎重かつ堅牢に構築しつつ、ユーザー体験の部分に工夫を凝らして改善を繰り返すアプローチを取っています。チャレンジャーバンクは今や100万単位の顧客を獲得し、次のフェーズとして海外展開を進めているところです。

【次ページ】巨大金融機関がスタートアップに追いつけない理由

PR

PR

PR