- 会員限定

- 2020/07/02 掲載

注目のフィンテック法制、「金融サービス仲介業」と改正した「資金決済法」を解説

新たに生まれる「金融サービス仲介業」とは?

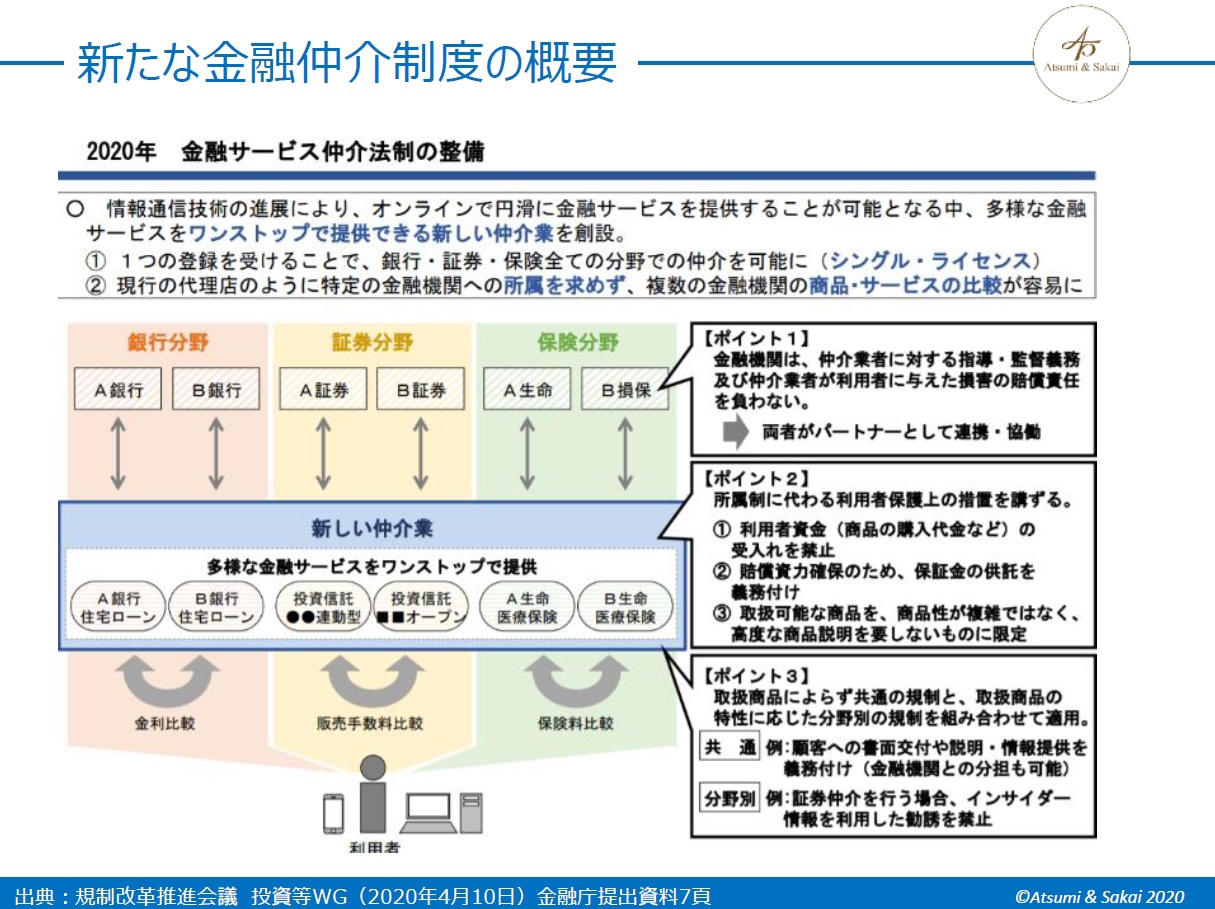

落合氏は、最近議論されている金融制度改定の中で、フィンテック分野に最も関わりが深いものの1つとして、まず「金融サービス仲介法制」を挙げる。これは、現在開催中の通常国会に提出されている「金融商品販売法(金融商品の販売等に関する法律)」の改正案の中で新たに定められている制度で、成立後は法律の名前も「金融サービスの提供に関する法律」と改められる予定になっている。

この法律によって、新たに「金融サービス仲介業」と呼ばれる業態が生まれる。現在も銀行業、証券業、保険業それぞれにおいて、代理店として商品・サービスの仲介を営む仲介業者は存在する。

特に保険業では仲介業は極めて盛んで、現在では全国に10万以上の代理店が存在する。その一方で、銀行業、証券業、保険業をまたがった形で金融商品・サービスの仲介を行う業者は、全国でわずか4社しか存在しない。

金融サービスの利用者の立場に立って考えると、もし業態をまたがった仲介業者に相談できれば、さまざまな種類の金融商品やサービスを横並びで比較検討できるため利便性が高い。

しかしこれまでは、銀行代理業を営むためにはそのためのライセンス、証券の代理業(金融商品仲介業)のためにはそのためのライセンス、保険代理店にも別途ライセンスが必要で、それらを個別に取得するのは極めてハードルが高かった。

落合氏によれば、この「制度とニーズのギャップ」を埋めるのが今回の法改正の狙いだという。

「テクノロジーの進歩によってスマートフォンを通じて手軽に金融サービスを受けられるようになる中、より広範な金融サービスをワンストップで利用したいというニーズが利用者の間で高まっています。こうした要望に応えるために、一度登録すれば銀行や証券、保険の全分野の仲介を可能とするのが、今回新たに誕生する『金融サービス仲介業』です」(落合氏)

なお、金融サービス仲介業者として登録した事業者は、一定の条件を満たせば電子決済等代行業の登録手続きが省略される。

そのため、現在クラウド会計や家計簿アプリなどのフィンテックサービスを提供している電子決済等代行事業者が、この法改正をきっかけに今後銀行や証券、保険の仲介ビジネスを事業ポートフォリオに取り込む動きが出てくるかもしれない。そのため、フィンテック業界でもこの法改正の行方が注目されている。

また従来の仲介業は、ある特定の金融機関の商品・サービスを仲介するためには、その金融機関に“所属”して監督を受ける必要があった。そのため、取り扱い商品が特定の金融機関のものに限られてしまう傾向が強かった。

しかし、今回新たに設けられる金融サービス仲介業は、金融機関に所属する必要がないため、さまざまな金融機関の商品・サービスを網羅できるようになる。異なる金融機関の商品・サービスを横並びで比較検討できるようになるため、利用者にとっての利便性はかなり高まると見られる。

金融サービス仲介業と従来の代理店との違い

ただし金融サービス仲介業は、従来のような代理店業務を営む仲介業と比べ、いくつかの点において制約がある。業態はあくまでも「仲介」「取次」であって、代理店のように銀行・証券・保険の業務の一部を代理することはできない。そのため利用者は、金融サービス仲介業を通じて商品・サービスの購入を決めた後、実際の購入手続きは銀行や証券会社、保険会社と直接行うことになる。

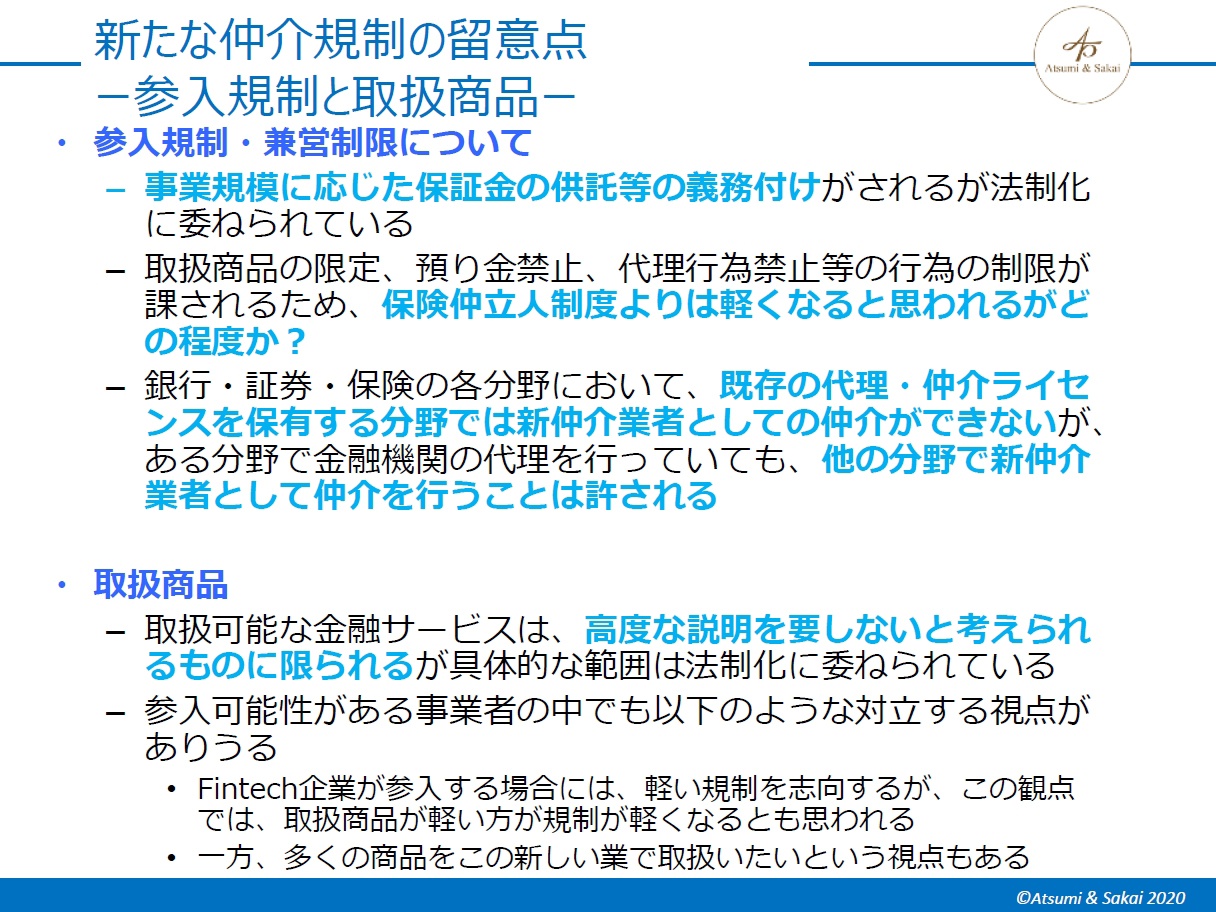

また既に仲介業に参入している業態においては、同時に金融サービス仲介業を営むことはできない。

この理由について落合氏は「同じ業態に対して従来の代理店業と金融サービス仲介業の両方を営んでいると、中立の仲介者としての立場で活動しているのか、それとも特定の金融機関の代理店として活動してるのか、顧客にとって分かりにくくなります。そのため、同じ業態においてはどちらか片方だけを選ばなければならないとされています」と説明する。

そのほかの参入規制としては、事業規模に応じた保証金の供託などが義務付けられることになっている。ただし具体的な金額については、これから定められる政省令によって決まると思われるため、今後の議論の推移に注目する必要がある。

金融サービス仲介業が取り扱うことができる商品の種類についても、ある程度の制約が設けられると考えられる。現在国会に提出されている法案の中では、取り扱い可能商品に関する具体的な記述はないが、今後政省令によって個別に指定されると考えられる。

具体的には、銀行であれば「仕組預金」や「通貨オプション組入型預金」、証券なら「デリバティブ取引」や「信用取引」といったように、「顧客に対し高度に専門的な説明を必要とするサービス」については取り扱いを禁じる方向で検討が進められているという。

なお、従来の仲介業者に対して各業界団体や自主規制団体が課していた規制、いわゆる「行為規制」に関しても、金融サービス仲介業向けのものが新たに設けられる予定だ。

これに関しては、あらゆる業態に共通の規制と、銀行、証券、保険それぞれの業態に特有の規制の「2階建て」で具体的な規制内容が定められることになるという。

【次ページ】送金サービスと割賦販売の規制に注目

関連コンテンツ

PR

PR

PR