- 会員限定

- 2020/04/13 掲載

日本銀行 副島 豊氏が語る、なぜ「お金・決済・金融サービス」が“再起動”を迎えるのか

元自動車整備士。整備工場やガソリンスタンド所長などを経て、1996年にフリーランスライターとして独立。以後、雑誌やWebを中心に執筆活動を行う。パソコン、周辺機器、ソフトウェア、携帯電話、セキュリティ、エンタープライズ系など幅広い分野に対応。

新たな電子マネーの特徴とメリットとは

副島氏はまず、「マネーとは何か」について説明した。伝統的なマネーは、基本的に現金と銀行預金マネーであり、これが現代の社会活動を支えている。特に銀行預金は、銀行が「信用創造(貸出の一部が預金として滞留するため最初に受け入れた預金よりも多くの預金と貸出を創り出す仕組み)」を実現するベースになるものである一方、それを通じて決済サービスを提供するという側面もあり、二面性を持っていることが特徴であるとした。

これに対し、最近は新しいタイプのいろいろなマネーが出てきたことで、マネーを再定義する必要が出てきた。マネーの機能から再帰的に定義すると、「交換」「価値尺度」「価値保存」の3つの機能を持つものがマネーであると考えられる。

新しい形態のマネーは、たとえば新しいキャッシュレス決済サービスのように、技術革新により次々に出てきている。

ただし、伝統的な電子マネーは10年以上前から存在している。では、新しい電子マネーは伝統的な電子マネーとどこが違うのかと、副島氏は問いかけた。

その相違点は3つあるという。1つ目は、送金や、入金したお金の再現金化ができるといった「決済機能の高度化」。2つ目は、店舗が限定されずECでも使えるなど「買えるものが増えてきたこと」。3つ目は、電子マネーの決済データを集めることなど「マーケティング活用を意図したものの登場」という。

1つ目と2つ目は新しいマネーが「お金らしさ」と「お金の便利さ」を目指して拡張した機能である。

- 決済機能が高度化:現金化可能、送金可能

- 店頭での財サービスの購入+ECでの利用や金融サービスなど、購入シーンや対象が拡大

- 決済データの取得、マーケティング活用

新しいマネーの決済インフラと「クリアリング」の今

新しいマネーは、「新しい決済インフラ」を伴うこともあるが、決済の原理は従来のマネーと同様な仕組みで動いているという。たとえば決済を実現するための原理である「同一システム内での口座間振替」や、「流動性の事前準備」についてだ。

従来のマネーで最も効率的な決済の仕組みとは、同一の銀行システム内で、口座間振替をした場合である。同じ銀行内のお金を動かすだけだからだ。

このように事前に決済のやり取りをする者同士が同一銀行内に貯金や預金(流動性の事前準備)をしておけば効率的な決済が可能だがそれは現実的ではない。

そこで、従来のマネーで異なる銀行間のやり取りをする上で、より上位のシステムである銀行間の「クリアリングハウス(決済のための事前準備である「クリアリング」を行う場所)」を通じて、中央銀行にある銀行の預金を使って銀行間の資金決済が行えるようにしている。

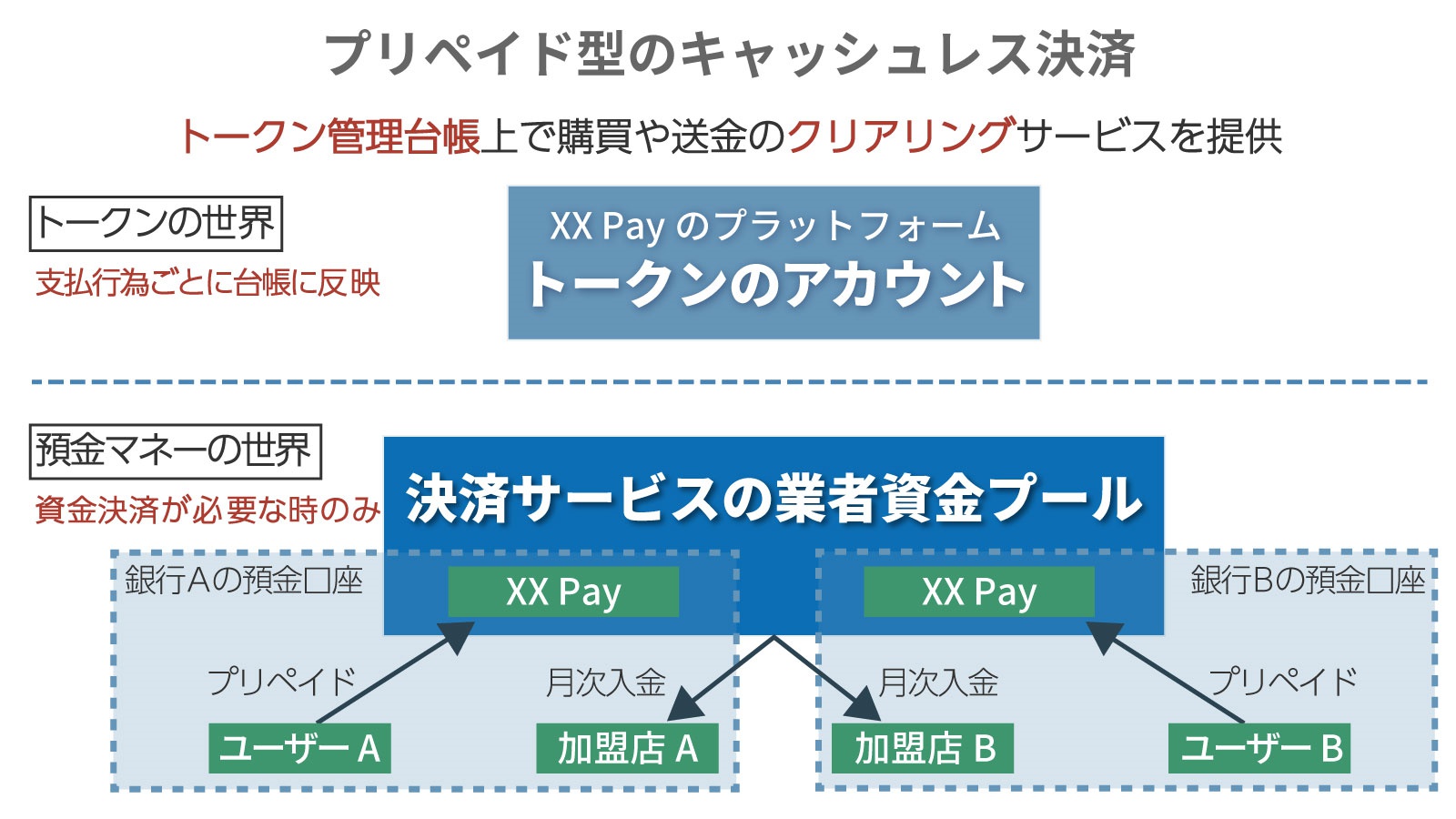

新しいマネーの決済システムを担うのは「トークン(価値を表象するもの)」であり、そのデジタル版だ。各サービスのアカウントはトークンの管理台帳をひも付けられ、支払い行為ごとに台帳に反映される。

プリペイドした時点で、ユーザーの銀行口座から○○Payの預金口座にお金が振り替えられ、その対価としてトークンがユーザーに対して発行され、そのトークンのアカウントには企業が発行するポイントなどを付与していくこともできる。このシステムは、従来の預金システムとは独立したシステムとして動くトークン専用のシステムである。

たとえばAさんがBさんに「〇〇Pay」を使って送金する場合、Aさんのアカウントのポイントが、Bさんのアカウントへ移動するが、この際、銀行の資金決済インフラはまったく動いていない。Bさんが送金されたマネーをATMで引き出す、あるいは自分の預金口座に預金として引き出すときに、初めて資金決済インフラが動くのだ。

副島氏は「新しいマネーの登場により、決済インフラの二層化が生じている」と指摘した。

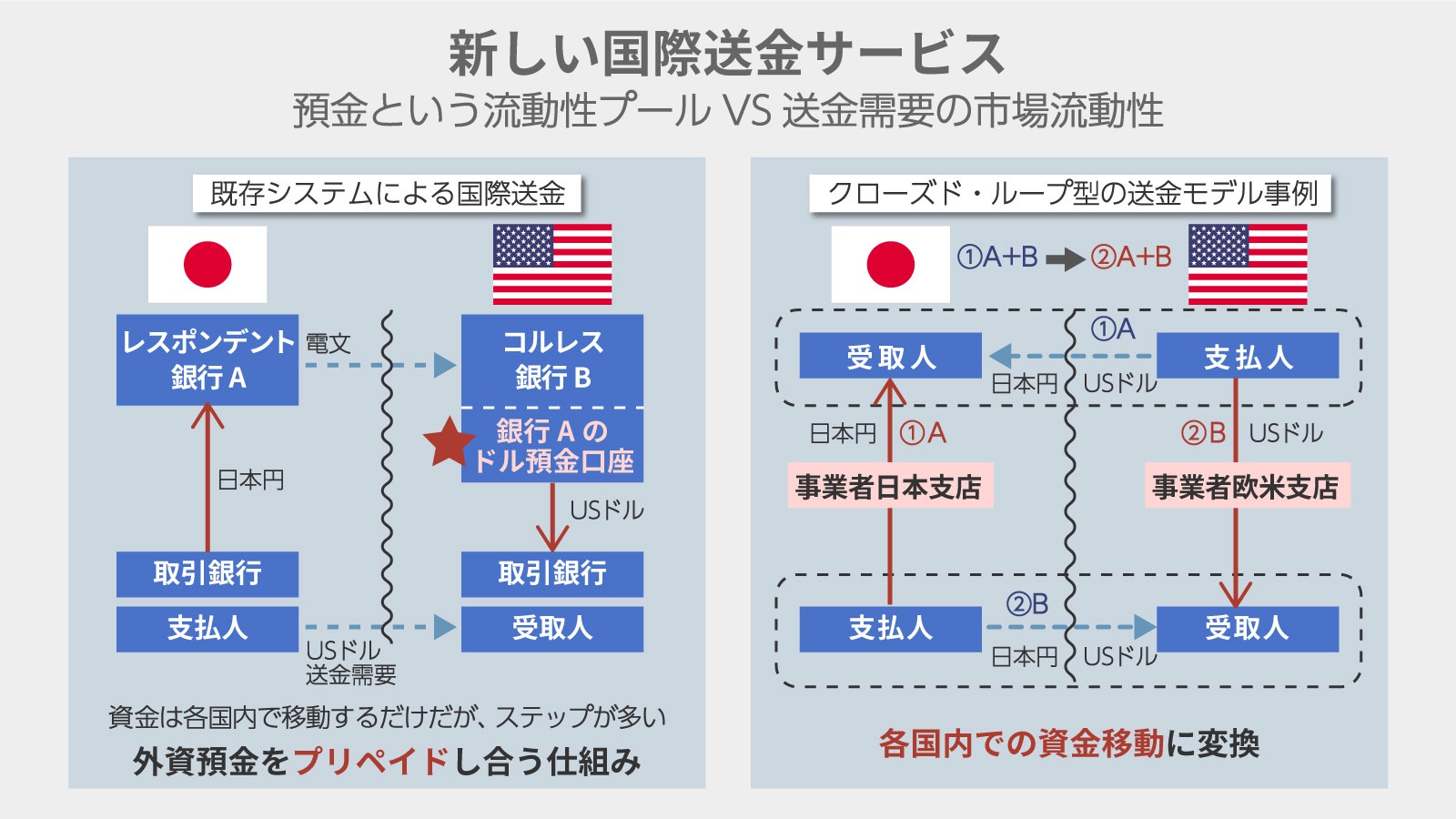

副島氏は、国際送金にも新しい決済手法が登場しているとして、それがどのような仕組みをとっているか説明した。日本の地方企業が米国の地方企業に輸入代金をドルで支払うケースを例に取り上げている。

日本の企業が取引先の地域銀行に送金を依頼すると、その依頼は米国の銀行に決済用のドル預金口座をもっている日本の大銀行に転送される。その銀行は米国の大銀行に対して、米国の地方銀行に口座を持つ輸出元の企業に対してドルを送金するよう依頼する。

日本の大銀行は円を国内で受け取って、米国にある預金口座からドルを払い出すことになる。コルレスバンク制度とよばれるこの仕組み(事前に相手国銀行に相手国通貨の預金を持っておく)では、最低4つ以上のの銀行が関わるため、時間も手数料も嵩むことになり、これが問題となっている。

新たな国際送金サービスの中には、クローズドループ型と呼ばれるものが登場している。決済事業者が日本で円を米国でドルを決済用に事前に保有し、顧客に対しては各国の通貨で決済を行い、偏りが出てしまう自分の円・ドルのポジションを調整するというものである。決済事業者のなかで国境を越えたお金の動きが閉じているため、クローズドループと呼ばれる。

この場合、日本からドルを米国に送りたい顧客と、米国から日本に円を送りたい顧客がいた場合、日本の送金元の顧客から円を受け取り、米国から円を受け取る予定であった先に円を送金してあげることで(米国でも同様)、2つの国際送金を2つの国内送金に作り直すことができる。

【次ページ】新たな電子マネーを支えるインフラ

PR

PR

PR