- 会員限定

- 2021/08/17 掲載

Revolut、Monzo、Starlingを比較、銀行ビジネスはどう「再定義」されるのか?

連載:小俣修一のデジタルバンキング・マンスリーレポート

1979年、慶大大学院修了。 地域金融機関の企画部門に勤務後、コンパックコンピュータ、NTTソフトウェアを経て2005年アカマイ・テクノロジーズ社長、米国本社ヴァイスプレジデント、日本法人会長を歴任。16年ニッキン特別顧問、20年12月みんなの銀行社外取締役に就任。欧米のデジタル・バンキングの事情に精通。国内の金融機関からデジタル戦略をテーマに、数多くセミナー依頼を受ける。

2021年7月の「デジタルバンキング」関連の海外ニュース

7月に入って、今までもてはやされてきた欧米フィンテック企業の中に、調子が悪そうなニュースが散見され気になっている。昨年、B2Cビジネスから撤退したMovenや、今年1月7日のスペインのビルバオ・ビスカヤ・アルヘンタリア銀行(BBVA)によるSimple閉鎖のニュースだけでなく、2月11日にはドイツのN26が英国からの撤退を表明した。その後、3月16日には過去1年で300名以上減員し人事本部長も退職していたことが報じられている。

また、米Chimeも5月6日の報道では、カリフォルニア規制当局から「バンク」という言葉に対する使用禁止が勧告されたり、7月6日にはアプリ不具合に対する不満の高まりが記事となっている。

英国のMonzoも、話題の多いRevolutやStarlingに挟まれて、中途半端な立場が目につくようになってきた。今年1月21日にはMonzoの創設者CEOが退任に追い込まれた。7月30日には赤字構造への懸念が示されている。

一方で3月8日にStarlingがユニコーン入りを果たした報道があった。さらに7月15日、Revolutが8億ドルの投資を受け、英国で最も価値あるフィンテック企業となっているとも報じられている。

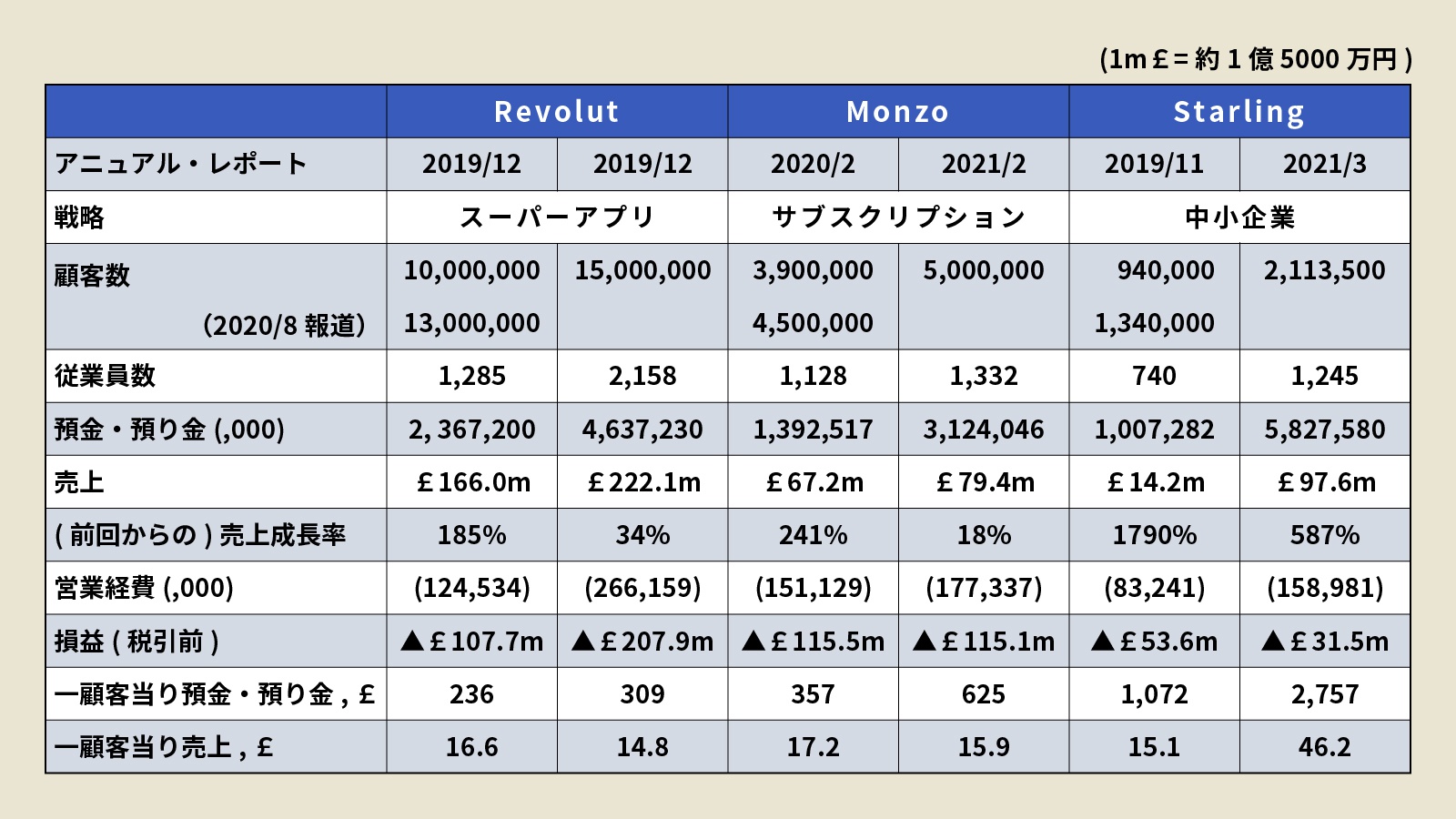

2021年7月は、このスーパーアプリでトランザクション量を追いかけるRevolutと、サブスクリプションで新しい金融サービスの形を作ろうとしているMonzo、および中小企業ビジネスや子供にも狙いを定め「銀行ビジネス」そのものを再定義しデジタルネイティブなアプローチで銀行としての新たな機能を創造しているStarlingを比較しながら、次の時代を切り開こうとしているネオバンクやチャレンジャーバンクの戦略の在り方について考えてみたい。

表1:2021年7月に筆者が注目した「デジタルバンキング」関連ニュース

| 日付 | ニュース内容 |

| 7月2日 | ロシア中央銀行、デジタル・ルーブルのテストを12行と開始 |

| 7月5日 | Rapyd、1億ドルで欧州のPayment会社Valitorを買収 |

| マレーシアのデジタルバンク、最終的に29社が銀行免許申請 | |

| 7月6日 | Chime、アプリの不具合で突然口座が閉鎖されたり、時々、返金してもらえない |

| 7月7日 | Atom Bank、住宅ローン30億ポンド、貯蓄10億ポンドの目標達成 |

| Solarisbank、欧州BaaS拡大へフランス・イタリア・スペインに進出 | |

| 7月13日 | Goldman Sachs、AppleとBNPLで協業 |

| 7月14日 | Railsbank、グローバル展開のマーケティングのために7000万ドル集める |

| 7月15日 | Revolut、英国で最も価値あるフィンテック企業として8億ドル集める |

| Volt、BaaS基盤の付加価値としてAustralian Mortgageを買収 | |

| 7月16日 | Facebook Pay、Shopifyなど第三者eコマースへの利用拡大 |

| 7月21日 | Square、法人口座を開始 |

| AfterPay、Westpacの協力で若者をターゲットにしたお金の管理アプリを公開 | |

| Alex、オーストラリアのフィンテックとして銀行免許を承認される | |

| Green Dot、Mastercardが買収したFinicityとBaaS契約 | |

| 7月22日 | Revolut、旅行需要の復活に賭け、宿泊予約などもできるスーパー・アプリへ |

| VISA、Currencycloudを買収。Tinkと合わせ国際支払・送金の先端へ躍り出る | |

| Starling、第一四半期の結果発表で赤字からの脱却に自信 | |

| 7月26日 | Starling、賃貸マンション向け住宅ローンのFleet Mortgageを買収 |

| 7月28日 | BIS・シンガポール中銀、グローバルなリアルタイム支払・送金NEXUSを公表 |

| 7月30日 | Monzo、赤字構造への懸念。英国金融行為規制機構FCAがAML管理を継続調 |

チャレンジャーバンクがたどる2つの成功パターン

今年4月には、米国のチャレンジャーバンク化したネオバンクの話題を取り上げた。Fintech Futures誌によると、ネオバンクとチャレンジャーバンクは6月末時点で英国に124社存在していた。フランス20社、ドイツ16社、スペイン20社、米国94社、カナダ13社、南アフリカ6社、中東16社、インド28社、香港11社、オーストラリア16社を加えて昨年6月末と比較すると20社近くも増えている。CB Insightsの報告にある南米の45社も考慮すれば、現時点で世界には400社以上のネオバンクとチャレンジャーバンクがある。

そんなネオバンクとチャレンジャーバンクだが、圧倒的なトランザクション量で勝ち組となったか、もしくは、これまでのネット銀行とは違って「銀行ビジネス」そのものを再定義しデジタルネイティブなアプローチで銀行としての新たな機能を創造することができたかで、輝き方の違いが見られる。

たとえば、1000万を超える顧客を獲得しているのは英国のRevolut、米国のChimeやUpgrade、ブラジルのNubankであり、後者の例では英国のStarlingやOakNorthなどがよく挙げられる。そして、500万口座程の顧客を獲得しているMonzoを加えた英国3行、Revolut・Monzo・Starlingの比較記事をよく目にする。

今回は、この3行を中心に欧州のチャレンジャーバンクについて解説してみよう。

脱・窓口対応、デジタルバンキングへのシフト

2009年には、欧州全体で24万店舗の銀行支店網があったとされる。そして、デジタルバンキングの勃興が、今まで支店を主な顧客接点としてきた店頭での銀行業務処理の減少を正確に映し出し、現時点では欧州の金融機関支店網の数は16万5000店舗へと大幅に削減されてきている。しかもコンサルティング会社A.T.カーニーの「European Retail Banking Radar 2021(Article 3)」によれば、16万5000店舗の内、4分の1の店舗が向こう3年でさらに閉鎖される予定なのだ。これは、2008年の金融危機の影響が残る中で、欧州の進歩的な規制当局が、チャレンジャーバンクが銀行を経営するのに必要となる銀行免許を得やすくしたことに起因するとされている。

たとえば、英国に本拠を置くAtom・Tandem(タンデム)・Monzo・Starlingと、ドイツを拠点としているN26は申請してから、2年の時間を経て銀行免許を取得することができた。

一方、英国に本拠を置くRevolutは、サービス範囲は制約されるが、まずは英国でのe-moneyのライセンスを得て、2018年にリトアニアで銀行免許を取得した。さらに同社はEEA(European Economic Area:欧州経済領域)のパスポートを活用することで欧州領域内でのビジネス拡大を目論んでいる。

EEAパスポートとは、欧州メンバー27カ国の1カ国で承認された企業は金融商品や金融サービスをさらなる承認を取る必要なしに他国で営業することが出来るものである。たとえば、N26はそのパスポートを22カ国以上のEEA国でのサービス提供拡大に利用してきている。Revolutは、今年3月3日にEEA国でのサービスをリトアニアとポーランドの2カ国から10カ国拡大し、12カ国とすると発表した。

「銀行免許」をめぐる各社の経営判断

Atom・Tandem・Starlingは、まずは銀行免許を必要とする一連の金融商品や金融サービスのシステム基盤を構築し、販売を開始する前は銀行免許取得が経営の最優先課題であるとしている。このアプローチの最大の難点は、初期導入者による最初の導入機会を見逃してしまうことにある。たとえば、Atomは英国金融行為規制機構であるFCA(Financial Conduct Authority)への承認申請後18カ月経った2016年半ばまで金融商品や金融サービスを販売せず、市場への投入が遅れた。今年7月7日に、住宅ローン30億ポンド、貯蓄10億ポンドの目標が達成できたとの報道がされている。

Tandemは、その間に資金調達の確保を失敗して銀行免許を失った。その銀行免許を取り戻す方法として、2017年遅くに英国のHarrod’sの銀行部門を買収したが余計な費用がかかったし、市場参入に時間がかかってしまった。

一方、Monzoの事例で見れば、プリペイドカードに銀行口座の代替をさせることでその間をしのいでいる。この戦略の利点は、いち早く市場へ今考えている金融商品や金融サービスを投入し、顧客の反応を得て早い段階でプログラム更新やミスを修正してしまうことができることだった。

Monzoは、銀行免許が承認された時には、報告書ベースで月に6万ユーザーも増える状況となっていた。2017年の12月に新規顧客の受け入れをストップして、プリペイドカードの約50万顧客を普通預金口座へ移すことを発表している。この移管作業を終えるまで、Monzoは口座開設待ちの顧客へのビジネス機会を失うことになってしまった。

さらにN26の事例で言えば、銀行免許の承認が下りるまでの間、N26は支払・送金の処理業者であるドイツのWirecardのインターフェースを利用してネオバンク経営をしたために、Wirecardのバックオフィスを使わなければならなかった。このことは、WirecardにN26のすべての銀行業務処理へ関わらせることになってしまった。このことが後々まで尾を引くこととなった。

Revolutは、普通預金口座よりはむしろ通貨交換ビジネスを狙って、まずはe-moneyライセンスを申請することで必要としている金融サービス部分だけの承認をいち早く手に入れる戦略を取った。最初に、ひんぱんに旅行する人へ注力する戦略を取ったのだ。そうした人たちは十分な金融サービスが受けられていない隙間市場だった。だから、Revolutは通貨ごとにいくつも銀行口座を作る必要のない、国をまたがってひんぱんに通貨交換をすることが出来るデジタルな通貨交換アプリを最初に作ったのである。

Revolutは、ほかのフィンテック企業と協業することでこの金融サービスを始めている。Brexitの騒ぎの中でも顧客獲得の努力を強化させて新しい金融サービスの追加を継続し続け、2018年2月には月次ベースで収支がトントンとなった最初のチャレンジャーバンクになったと発表した。

2019年に、Revolutは1日当たり3万5000ユーザーを増やしながら1000万ユーザーの達成も実現させている。今年6月22日には1550万ユーザーとなったと報じられる一方、海外展開の拡大から赤字が倍増しているとも指摘されている。

急成長のチャレンジャーバンクであるRevolut・Monzo・N26は、最初から銀行免許にこだわることをせず、別の手段で顧客を急速に獲得してきたのだ。2021年5月現在、3行の顧客数を合わせると2700万ユーザーを超えている。

一方、Tandem・Starling・Atomは、2年かかった銀行免許の承認が下りるまで金融商品や金融サービスの販売をしなかった。このため、これら3行はRevolut・Monzo・N26と比べてより多くの資本を消費してしまった。今日までで、 Tandem・Starling・Atomの3行を合わせた顧客数は290万人で、 Revolut・Monzo・N26を合わせた顧客数の約10分の1でしかない。

【次ページ】Revolut、Monzo、Starlingの機能を比較

PR

PR

PR