- 会員限定

- 2020/08/03 掲載

日銀とFRBの金融政策から読み解く、次に来る「金融市場の大混乱」

【連載】日銀ウオッチャー藤代宏一の「金融政策徹底解剖」

2005年、第一生命保険入社。2008年、みずほ証券出向。2010年、第一生命経済研究所出向を経て、内閣府経済財政分析担当へ出向し、2年間「経済財政白書」の執筆、「月例経済報告」の作成を担当する。2012年に帰任し、その後第一生命保険より転籍。2015年4月より現職。2018年、参議院予算委員会調査室客員調査員を兼務。早稲田大学大学院経営管理研究科修了(MBA、ファイナンス専修)、日本証券アナリスト協会検定会員(CMA)。担当領域は、金融市場全般。

日銀のコロナ危機対応策まとめ

新型コロナ危機で目まぐるしい対応を迫られてきた日銀は、ようやく落ち着きを取り戻しつつある。金融緩和策が尽きている現状、「これ以上やれることはない」と言ってしまえばそれまでだが、金融市場が安定していることもあり、政策の「現状維持」が正当化される環境になってきたと言える。こうした中、2020年7月15日の金融政策決定会合で日銀は金融政策の現状維持を決定した。

短期金利の一部をマイナス0.1%、長期金利を0%程度とするイールド・カーブ・コントロール(YCC)政策を維持し、長期国債を事実上無制限に買い入れる方針も据え置き、ETF(上場投資信託)とREIT(不動産投資信託)の買い入れ枠はそれぞれ年間約12兆円、約1,800億円(原則はETF6兆円、REIT900億円)で固定したほか、危機対応で創設・拡充してきた中小企業の資金繰り支援策も据え置いた。

これまで、日銀がコロナ危機対応で新たに講じてきた目玉策は、下記の通りだ。

- ETF購入枠の時限的拡大(6兆円→12兆円)

- 政府と一体となって実施している、企業の資金繰り支援策

このうち、(1)については、株式市場の需給改善に貢献した可能性が高く、実際に日本株が反発したことで、ある程度その政策効果が可視化されているため、本稿では深追いしない。

他方、(2)は日銀単独の政策ではないこともあり、さほど話題となっていないが、相応の政策効果が確認できる。

ここで、政府と日銀による資金繰り支援策の概要を整理しておきたい。まず、政府は景気対策の柱として中小企業向けに実質無利子・無担保融資制度を用意した。日銀はそれを側面支援する形で「新型コロナ対応資金繰り支援特別プログラム(以下、コロナ特別オペ)」を導入した。

当プログラムは、日銀が銀行にゼロ金利で資金を供給することで、コロナ禍で苦しむ企業へ運転資金を融資する銀行を後押しする仕組みだ(同時に銀行は0.1%の利子を日銀から受け取る)。

「資金繰り支援策」は企業の倒産を防げたのか?

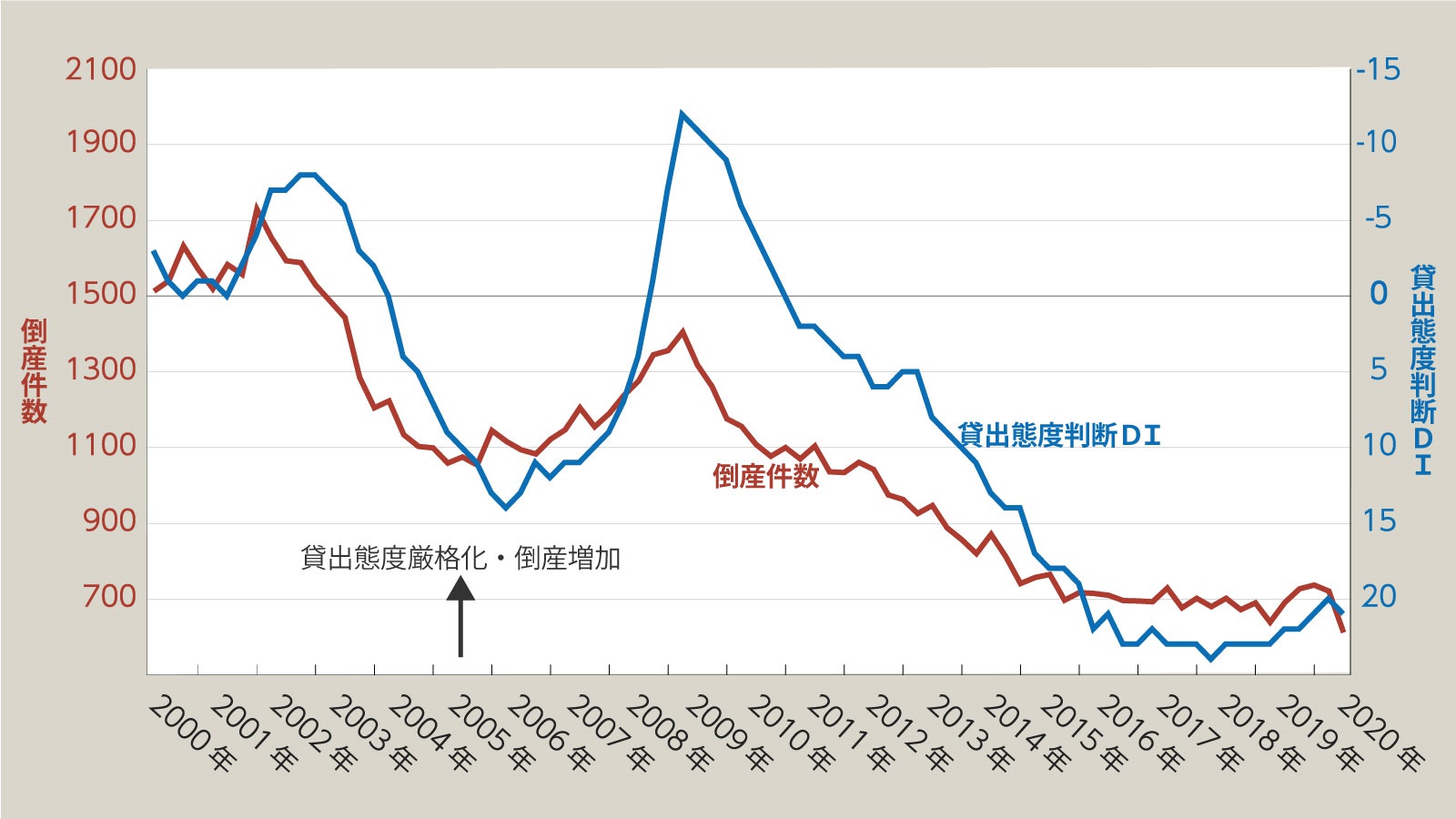

この資金繰り支援策の効果測定では、企業から見た銀行の貸出態度、すなわち融資基準と倒産動向を見るのが良いだろう。そこで日銀短観(6月調査)の「貸出態度判断DI」を確認すると、銀行の融資姿勢は厳格化しておらず、むしろ改善傾向にあることが示されている(図表1)。

日銀短観の「貸出態度判断DI(全規模全産業)」はプラス19と、3月調査対比1ポイントの低下に踏みとどまり、中小企業に至ってはプラス19と前回調査対比1ポイント改善した。

また、倒産件数も抑制されている。6月は780件とやや増加したものの、6月としては2016年に次ぐ5番目の低水準であり、4~6月の平均で見ても612件と低水準を維持している。

通常の景気後退局面では、銀行が融資基準を厳格化することで企業の資金繰りが途絶え、倒産が増加し、失業率が上昇する。しかしながら、コロナ禍においては政策当局が半ば政策的に銀行の融資姿勢をコントロールしたことで倒産の封じ込めに成功しているように見える。

これら資金繰り支援策は、日銀単独の政策ではないため金融緩和の効果として認識するかは議論の余地がある。とはいえ、現時点で一定の政策成果が発現しているのは事実だろう。

資金繰り支援策で日銀のバランスシートはどう変化したのか

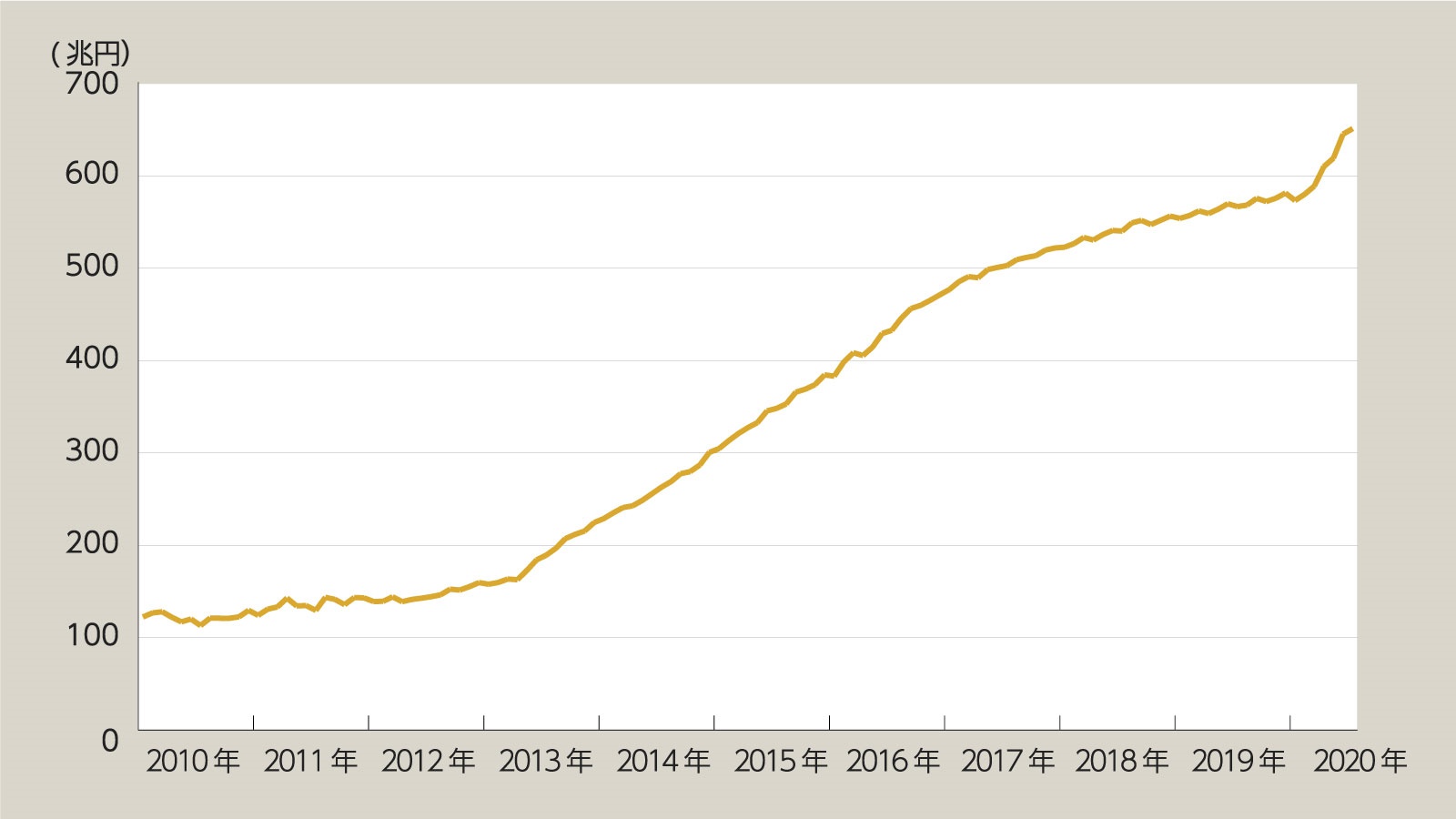

なお、こうした資金繰り支援策は、日銀のバランスシート拡大(総資産増加)につながる。コロナ特別オペを通じた日本銀行から民間銀行への貸出残高約23兆円(2020年7月14日時点)は、バランスシートの資産項目の「貸付金」に計上される。コロナ禍で日銀のバランスシートが膨張しているのは、コロナ特別オペの利用が膨らみ、銀行が融資を積極化したことが背景にある。実際、6月の銀行貸出残高は前年比プラス6.2%と過去最高の伸びを記録した。このように金融緩和は日銀のバランスシート拡大につながるのが基本である(図表2)。

【次ページ】なぜFRBのバランスシートは縮小しているのか

PR

PR

PR