- 会員限定

- 2022/01/06 掲載

日銀やLayerX、カンムが語る「マネーシステムのDX」、流動性を高めるメリットとリスクとは

マネーシステムにいま何が起こっているか

冒頭、日本銀行 金融研究所の副島 豊氏が議論の前提として「お金の在り方、マネーシステムが大きな変革期を迎えている」と切り出した。 副島氏によると、現在国内外のマネーシステムは「マネーのかたち」「マネーの機能」「マネーシステムを支えるインフラ」の3つの観点で過渡期を迎えているとのことだ。現在、キャッシュレス決済アプリのような伝統的な電子マネーに加え、QRコード決済や後払いのような新しい決済手段が登場し多様化を遂げている。また楽天ポイントのように決済機能を持ち電子マネーとも互換性を持つものもある。さらに、安定した暗号資産である「ステーブルコイン」が注目されており、ボラティリティの低い暗号資産系のテザー(USDT)や米ドル連動型のUSDコイン(USDC)、ノンバンクプラットフォームが裏付け資産をもとに発行するLibra(現・Diem)が誕生している。これらが「マネーのかたち」の変化だ。

また、暗号資産の基盤となるブロックチェーンの「スマートコントラクト(契約の自動化)」というアイデアを採り入れたプログラマブルマネーは「マネーの機能」のアップデートの顕著な例だ。この動きは既存の金融システムにも影響しており、全国銀行協会が構築した金融EDIシステム「ZEDI」では決済のもととなる会計・経理情報を収集し企業間決済を合理化しようとしている。また、BaaS(バンキング・アズ・ア・サービス)を利用した組み込み型金融の普及も進んでいる。

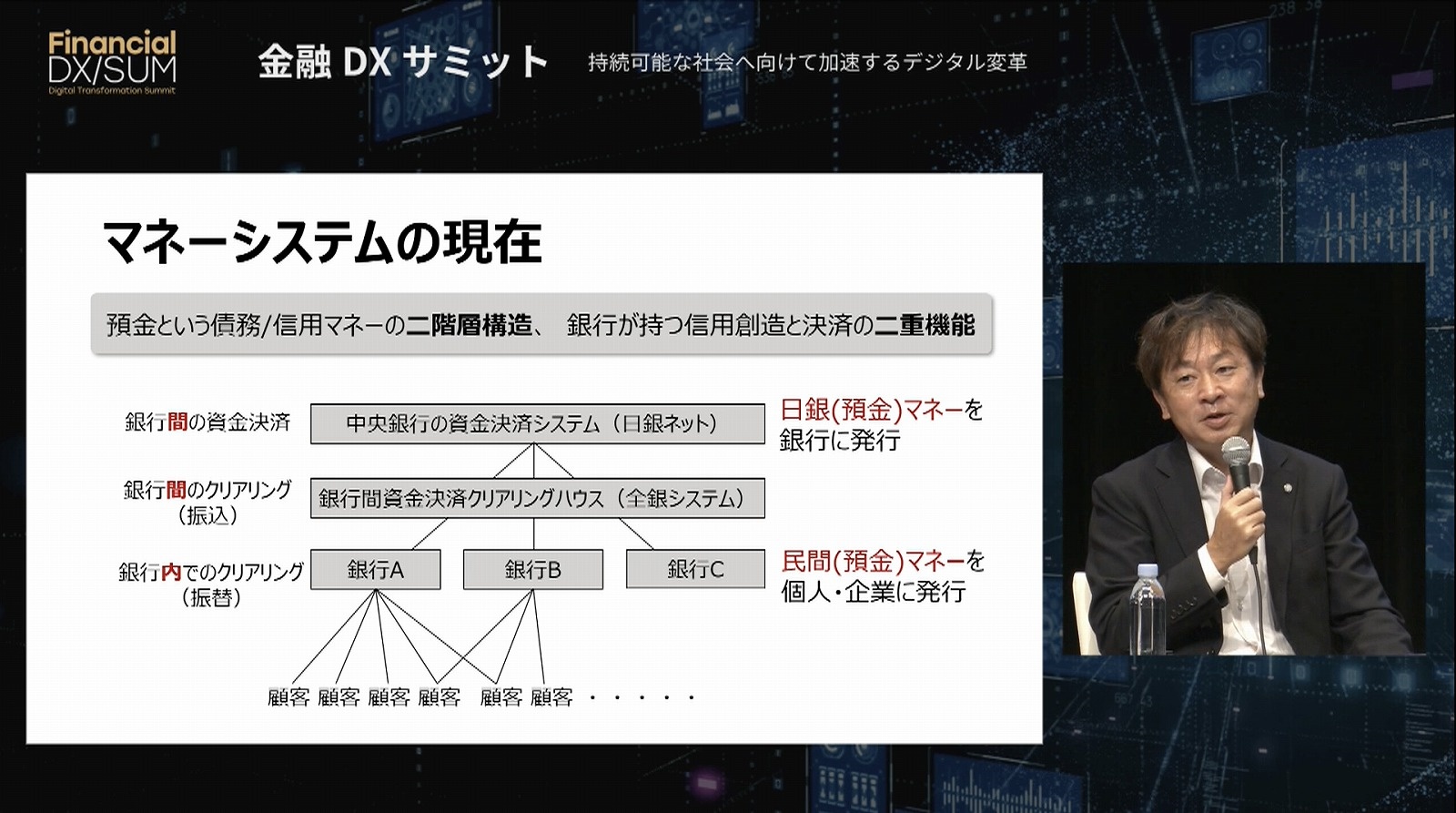

これらの変化は「マネーシステムを支えるインフラ」の見直し、再発明に伴う表層的な事象と見ることもできる。現在のマネーシステムは、中央銀行がコントロールする銀行間の資金決済およびクリアリングシステムと、顧客間の振替決済を行う各銀行のシステムの二階層構造になっている。

副島氏によると「異なる銀行間で決済を行う場合、銀行Aと銀行Bのシステムは別物で、全銀システムや日銀ネットを介する必要がある。さらに決済サービスの多様化に伴い、多くのフィンテック事業者が銀行の下層にぶら下がっており、各レイヤーをまたぐ際には手数料などのコストが生じている」という。このように深い階層構造によって生じるコストが「マネーの壁」の問題だ。

「マネーの壁が現在のように高く積み上がるまでの歴史をさかのぼると、発行体や債務実態、単位などが今よりずっと多様だったことが分かる。この多様性はさまざまなステークホルダーがエンドユーザーの利便性を追求した結果存在していた。マネーの壁問題も、マネーシステムは一本化して効率性を追求したいが、エンドユーザーの体験は多様化させたい、というニーズから生じている。このニーズを深く理解することで来たるべきマネーの在り方が見えてくるのではないか」(副島氏)

ユーザーファーストで考えると決済サービスは銀行に近づく

ネット決済でクレジットカードの代わりに利用できるプリペイド式の「バンドルカードアプリ」を提供するカンムは、「ユーザーのニーズに寄り添った決済」を目指している。代表取締役社長の八巻氏は、自社サービスについて、クレジットカードを持てない中高生などだけでなく「持っているが使いすぎたくない」というお金に敏感な層のニーズにフィットしていると説明。

八巻氏によると「クレジットカードの与信枠が自分にとっては多すぎるため、どうしても使いすぎてしまう」という課題感はクレカユーザーの6割に共通するものだという。

さらにカンムは、「クレジットカードがないせいでネット決済をその場ですぐに済ませられない」というユーザー向けの後払いチャージ機能や、委託された金融資産を効率的に管理・運用するアセマネサービスへの投資資金をシームレスに決済に回せるプールカードなどを準備している。

これらの事業は、単にユーザーの多様な決済ニーズを満たすのみならず、フィンテック企業としての能力(ケイパビリティ)と実行可能性(フィジビリティ)を高めることにつながるという。

バンドルカードはクレジットカード以外のオンライン決済手段を求めるユーザーに寄り添う役割を持つ。後払いサービスもクレジットカードに代わる短期・少額での与信型決済手段だ。プールカードは日常決済と投資性資金をきれいに仕分けられるほどキャッシュフローに余裕のないユーザーの金融市場参加ハードルを下げる役割を持っている。これらがシナジーを発揮することで小規模ながら銀行と同様の決済・与信・投資といった機能を再現できる。

八巻氏は「米国のスクエア(Square)やアファーム(Afirm)がチャレンジャーバンクを立ち上げたように、自分たちのサービスの中でマネーが円滑に動かせるようにすることで、金融事業者としてより強靭になり、ユーザーに寄り添う力も上がる」と説明。米国などで成長したチャレンジャーバンクと同様に、ユーザーファーストの金融サービスを実現しようという狙いを語った。

【次ページ】既存プロセスを泥臭くデジタル化することが必要

PR

PR

PR