- 会員限定

- 2020/10/29 掲載

金融庁の報告書が示す「ゴールドマン・サックスのDX」、金融機関は何を推進すべきか

国際大学GLOCOM客員研究員(NTTコミュニケーションズ勤務)。現在、クラウドサービスの開発企画、マーケティング、広報・宣伝に従事。総務省 AIネットワーク社会推進会議(影響評価分科会)構成員 一般社団法人クラウド利用促進機構(CUPA) アドバイザー。著書多数。

金融分野でも顕著なデジタル化

菅政権となってから、デジタル化への政策的な動きが顕著に現れている。金融庁は約1800種類ある銀行や保険、証券会社などからの申請や届け出を2021年度中にすべてオンライン化する方針を立て、出遅れていた金融分野においてもデジタル化が進もうとしている。金融分野でのデジタル化が進んでいるのは欧米だ。金融庁は2020年9月3日、海外における金融デジタライゼーションに関する施策動向などの委託調査「革新的技術分野の推進に向けた施策および金融分野におけるRegTech/SupTechに関する調査報告書」を公表した。

本報告書の中から、金融機関のデジタルトランスフォーメーション(DX)推進に向けた取り組み動向について紹介する。

金融分野における革新的技術の活用段階

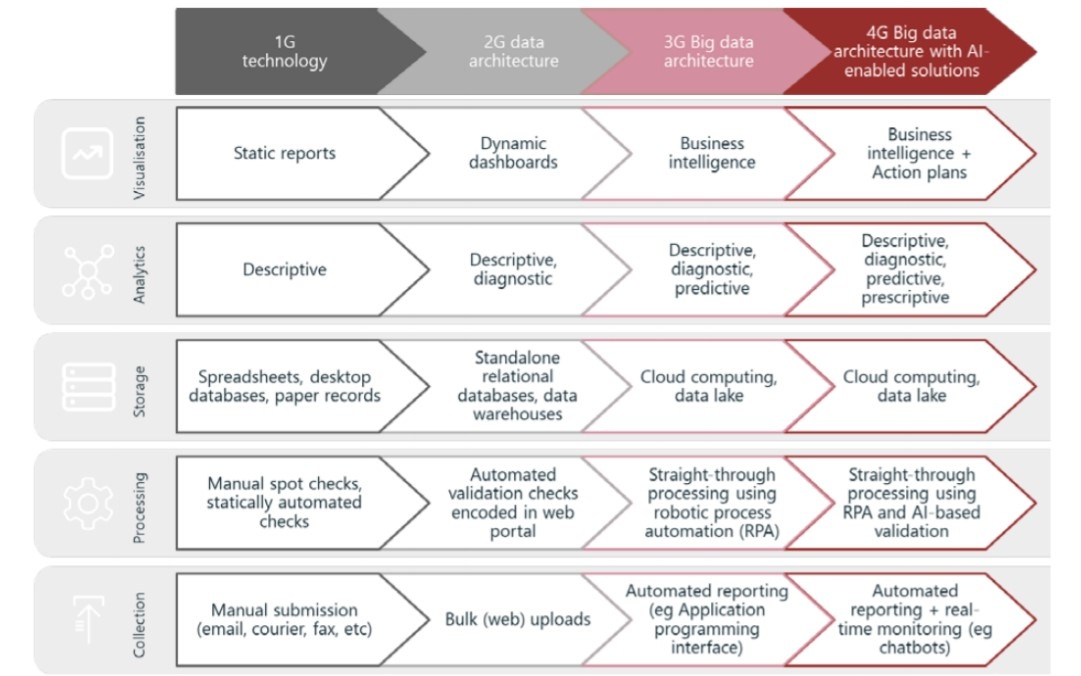

金融機関では、これまでも業務システムの IT化は進められていたが、近年では、DXへの対応が主要な経営課題としての認識が高まっている。国際決済銀行(Bank for International Settlements:BIS)傘下の 金融安定研究所(The Financial Stability Institute:FSI)が公表した 2019年の報告書では、金融分野における革新的技術の活用状況を4段階に整理している。

従来の IT システムの更改などは第2世代に位置づけられており、ビッグデータに対応したデータ基盤が第3世代、AI を活用できる基盤が第4世代に位置づけられている。

これらの活用段階をみると、多種多様な大量のデータを扱えるシステム基盤の整備が大前提とされている。これにより、シームレスかつリアルタイムにデータを収集、蓄積し、それを統合して、AIなどでこれらデータの価値を引き出せるといった展開が期待されていることがわかる。

FSIで示す金融分野における革新的技術の活用段階(概要)は以下のとおりだ。

- 比較的小規模な構造化データを対象とし、スプレッドシートや個別のデータベース、紙などに分散されて保存。データの準備、抽出、変換、視覚化などで多くのマニュアル作業が存在

第2世代

一部の紙ベースのプロセスがデジタル化されて自動化

- データは分散化されているものの、一部集約されてリレーショナルデータベースやデータウェアハウスなどに保存。Web ポータルからのアップロードなど、データの準備、検証などのプロセスは一部自動化

- ビジネスインテリジェンスダッシュボードなどによる動的な視覚化、スコアカードなどによる診断分析など、一歩進んだ分析

第3世代

ビッグデータに対応し、大量データと豊富なコンピューティングリソースにより、高度な統計モデルが利用可能

- クラウドストレージやデータレイクが利用され、明細データなど細かい粒度のデータがよりリアルタイムに近い形で格納。たとえば、APIやRPAなどによりデータの取込みや統合は完全に自動化

- 大量データに基づく精度の高い予測など、高度な統計モデルを用いた分析

第4世代

ビッグデータに加えてAIに対応しており、データ管理・分析ともにAIが活用され、自動化が更に加速

- データ管理では、自然言語処理を用いたWebからのデータ取得、機械学習を用いた異種データの統合などの利用

- データ分析では、苦情対応などを行うチャットボットや、対応の選択肢を掲示するレコメンドエンジンなどの利用

こうした技術的の進展により、利用者の利便性向上が進んでいる。

たとえば、クラウドの場合は、データリソースを柔軟に変更できる点や、最新技術がすぐに利用可能であるといったメリットがある。

蓄積されたデータに対するAIの高度な情報処理能力により、顧客理解やマーケティングが高度化し、新たなサービスの提供や既存サービスの改善を通じて利用者の利便性を向上させるといったことも可能だ。

さらに、顧客管理や取引モニタリングの高度化によって、利用者の保護を徹底・強化することもできる。利用者のデータ分析をもとに、これまで取り込めなかった層へのアプローチすることもできる。

APIによる情報処理の効率化やRPAによる自動化は、データ入力など、低コストで正確、自動的な処理を実現する。さらに、外部とのデータのやりとりの機会を増やすことで、金融機関と外部企業との連携・協業や金融のエコシステム構築にも寄与することもできる。

金融機関のDX推進の取組み例

では、金融機関がどのようにDX推進に取り組んでいるのだろうか。金融機関のDX推進にあたっては、データ基盤の整備や各種業務プロセスの変更などを伴い、その効果が現れるまでには相当の稼働とコスト、そして、時間がかかる。

そのため、DX推進にあたっては、経営トップが一定程度の長期のコミットメントの下、強力なリーダーシップで主導していくことが必要になるといった点を挙げている。

DXによる、新たなイノベーションを推進していくには、試行錯誤を素早く数多く行える体制が重要であり、その意味で「内製化」が極めて重要となっている。

海外の金融機関は、これまでも、IT分野の企画・研究開発を相当程度内製化しているため、外部にアウトソーシングしているケースが多い日本と比べると、新たな技術の理解、外部技術との接合、イノベーションが推進しやすい体制にある。

外資系金融機関のBNPパリバは、内製化を全面に掲げており、自社にIT人材を確保し、育成している。

また、外資系金融機関のゴールドマン・サックスの場合は 2015年時点でフルタイム従業員3万3000人のうち、9000人のプログラマやエンジニアが在籍すると公表しており、日本とは内製化へ向けた体制に相当の違いがある。

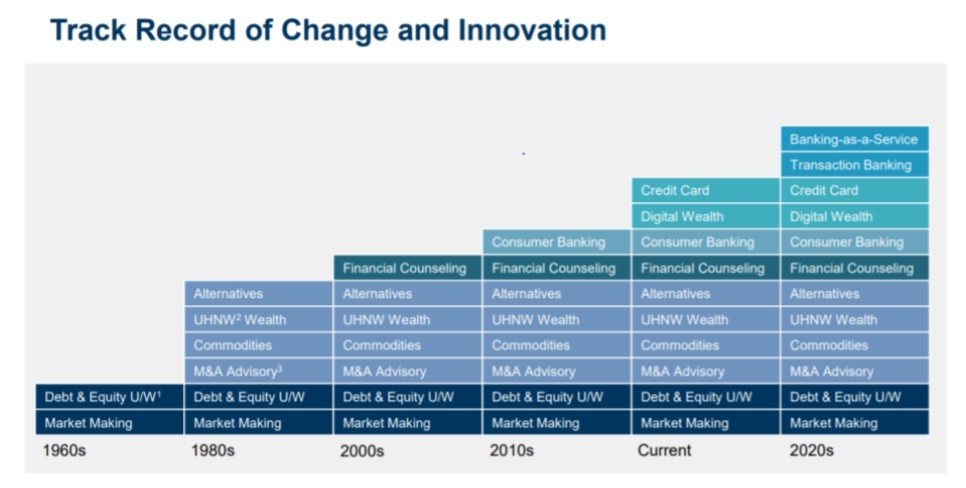

ゴールドマン・サックスの変革とイノベーション実績は以下のとおり、デジタルによる内政による自動化を進め、「Banking as a Service」や「Transaction Banking」といったように、デジタルによるイノベーションの分野に競争領域をシフトしている。

【次ページ】先進金融機関のDX推進例とは?

PR

PR

PR