- 会員限定

- 2024/11/28 掲載

3メガ・地銀97行にみる組込型金融が盛り上がる理由、BaaS時代が開幕したワケ

2024年、変化が起きつつあるBaaSの潮流

現在、多くの金融機関が「BaaS(Banking as a Service)」事業に取り組みつつある。たとえば、紀陽銀行は同行で稼働するオープン勘定系システム「BankVision」の最新基盤である、パブリッククラウドを利用した「BankVision on Azure」を採用した。同行は三菱UFJ銀行のBaaS事業「& BANK」から提供される家計簿・資産管理機能などを活用している。銀行業の高度化や地域のDX推進などを含めた新たなDX戦略を推進しているのだ。

さらにこの7月、北國銀行が次世代地域デジタルプラットフォーム構築プロジェクトにおいてBaaS基盤を構築し、企業向けのBaaS事業を開始することを公表した。同行では、フィンテックサービスを展開する金融サービス仲介業者であるf9kのオンラインバンク「Finswer Bank(2024年末開始予定)」へバンキング機能を提供するという。

伝統的金融機関のデジタルバンク化だけでない。ふくおかフィナンシャルグループやきらぼし銀行が3~4年前に新たに開業した(チャレンジャーバンクとしての)デジタルバンクであるみんなの銀行やUI銀行も、銀行としての基礎ができ上がり、BaaS事業の展開が始まっている。2025年には、池田泉州HDが準備を進める01BankもGMOあおぞら銀行から提供を受けてBaaS事業を開始するとしている。

小俣氏は「ここ数年で多くの金融機関でデジタルトランスフォーメーションが進み、デジタルバンキングへの移行を指す『デジタルバンキングトランスフォーメーション(DBX)』への取り組み事例が増えている」と語る。

その上で、2024年の世界的な動向におけるデジタルバンキングの肝として「BaaSによるEmbedded Finance(組込型金融サービス)」「AI(生成AI)技術」「クラウドセキュリティ」の3点を挙げた。

デジタルバンキングにおける3つの最新ホットトピック

小俣氏によると、「組込型金融サービス」「AI(生成AI)」「クラウドセキュリティ」という3つの要素は「組込型金融サービスがAI、特に生成AIとどのような関係性を構築するのか」「クラウド化が進展する中で、セキュリティをどう確保していくのか」などの観点で関連しており、デジタルバンキングのトピックとして多く取り上げられているという。「日本では約100行ある地銀の約7割が2030年までにクラウド化すると言われています。具体的には、顧客接点用のフロントシステムやコア・バンキングシステムをオープンシステム化し、クラウド基盤を採用していく流れがあります」(小俣氏)

最近、ビッグ3(三菱UFJ銀行、三井住友銀行、みずほ銀行)による地銀囲い込みが、過去のベンダーロックインの形を変えつつあるとも指摘した。

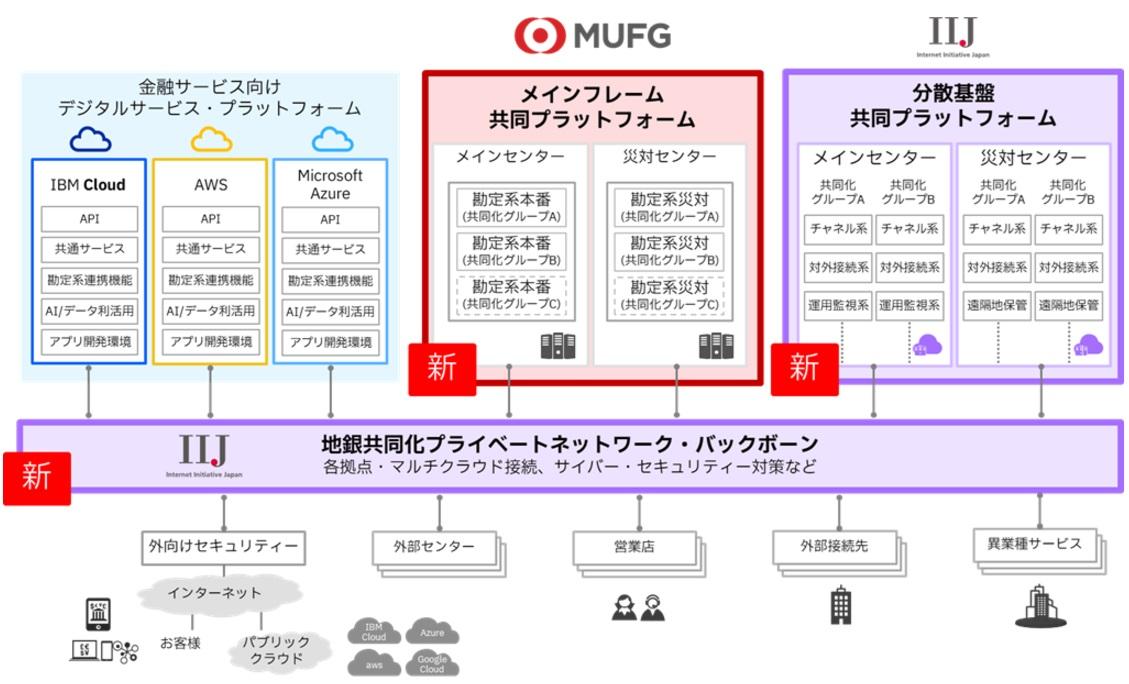

「三菱UFJ銀行は10月1日、『日本IBMとの協業による地域金融機関向けメインフレーム共同プラットフォームの提供について』を発表しました。この取り組みはIIJとも連携しながら地域金融機関向けに地域金融機関向けの共同プラットフォームを構築するというものです。2026年度中に次世代勘定系システム移行完了を目指す三井住友銀行は、法人向けサービスで地銀との連携を深める一方、次世代勘定系システム構築ベンダーとしてNECを選定、インフキュリオンやマネーフォワードと資本業務提携を締結しました。みずほ銀行は9月30日に、地銀の周辺システム構築支援をしている『みずほリサーチ&テクノロジーズの統合に向けた検討開始』を発表しています」(小俣氏)

三菱UFJ銀行の取り組みが、ハードウェアの共同購入だけでなくコア・バンキングシステムの共同開発まで進むのかは、現時点では報道されていない。また、三井住友銀行とNECの取組みが、勘定系にNECを利用している地銀3行にどのように影響するのかもわかっていない。

【次ページ】地銀97行の現状を1枚にまとめると?

デジタルバンク/ネオバンク/BaaSのおすすめコンテンツ

デジタルバンク/ネオバンク/BaaSの関連コンテンツ

PR

PR

PR