- 会員限定

- 2022/04/08 掲載

コロナ禍「ゼロゼロ融資」が生んだ不良債権問題、銀行はどのように管理すべきか?

大野博堂の金融最前線(46)

93年早稲田大学卒後、NTTデータ通信(現NTTデータ)入社。金融派生商品のプライシングシステムの企画などに従事。大蔵省大臣官房総合政策課でマクロ経済分析を担当した後、2006年からNTTデータ経営研究所。経営コンサルタントとして金融政策の調査・分析に従事するほか、自治体の政策アドバイザーを務めるなど、地域公共政策も担う。著書に「金融システム監査の要点」(経済法令研究会)「金融機関のためのサイバーセキュリティとBCPの実務」「AIが変える2025年の銀行業務」など。飯能信用金庫非常勤監事。東京科学大学CUMOTサイバーセキュリティ経営戦略コース講師。宮崎県都城市市政活性化アドバイザー。

貸倒引当金の戻入による足元の業績押し上げ効果

足元では銀行業の業績は回復している。自行の業況好転などを理由に、検討されていた他金融機関との統合を見送る、といった新たな動きも出てきたことからも、かつての様相とは一変している。ただし好調に見える「銀行業の業績」も、金融庁は「貸倒引当金の戻入による一時的なもの」と厳しい目線でみている。

金融庁は現状について、業績悪化に苦しむ一部企業が、政府主導のゼロゼロ融資により一時的に「息を吹き返しただけ」であり、業績悪化の源たる企業側での根本治癒がなされぬ限り、いずれは「力尽きる」と推測しているようだ。つまり、将来、破綻懸念先となる融資先が増加しているとの見立てだ。

既にかつての金融検査マニュアルによる検査運用は廃止され、銀行業はほぼ自由に独自ロジックによる債権管理実務が可能な環境となっている。

この結果、同じ貸出先であっても、銀行によって信用リスクの認識に幅が生じている。保守的に追加引当てを行う銀行もあれば、従来通りの引当てにとどめる銀行も存在する。同じ利益を出すにしても「業績の中身の質」が異なる状況を生んでいるのだ。

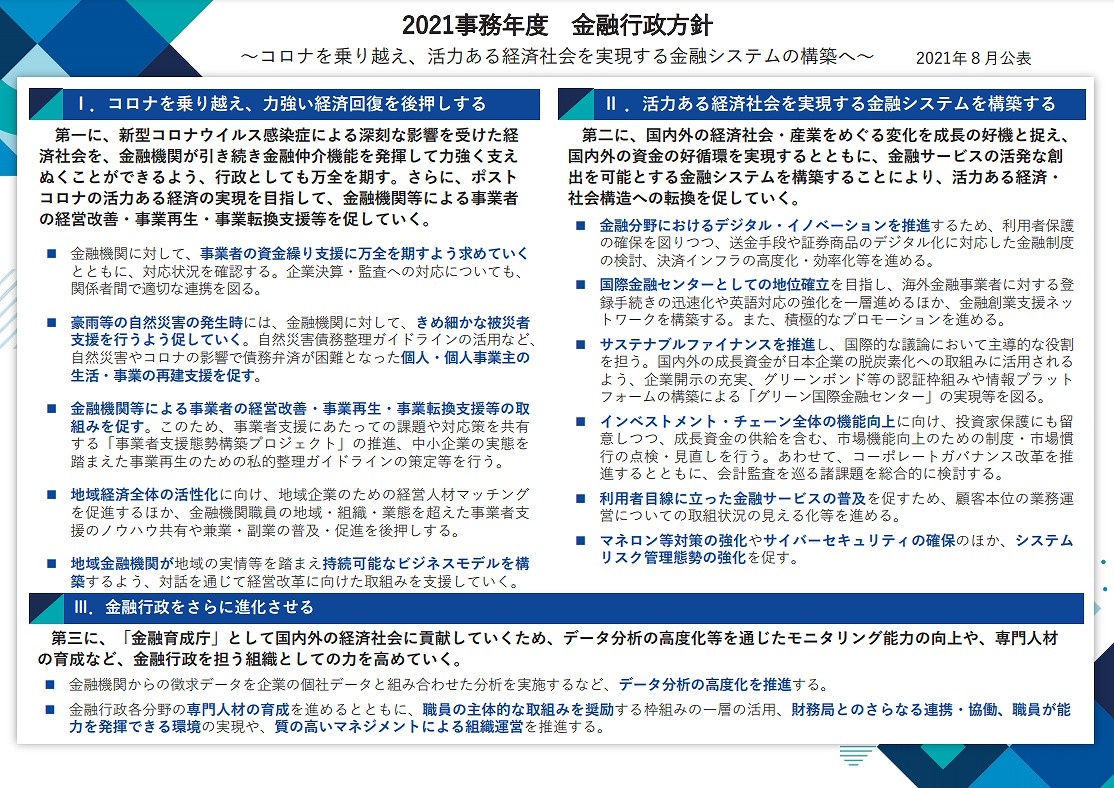

こうした動きへの牽制として金融庁は、2021年8月公表の金融行政方針において、「地銀の貸倒引当金の算定ロジックを横並びで検証する」と公表するに至っている。

他方、金融庁では「目先の地銀のゼロゼロ融資の実行オペレーションを止めるな」とばかりに、地銀向けのAML(マネーロンダリングの対策と防止)検査を先延ばしたうえで優先的に融資業務を推進させるといった、施策間で相容れない行動を取っていたりもする。

銀行としても筆者のような分析者側としても当局の行動の真意を推し量るのが極めて悩ましいのが実態だ。

かつての金融検査マニュアルの定義

当局は従前の検査・監督において、一部の検査で金融検査マニュアル別表の枠組みに基づき、金融機関の償却・引当の適切性を検証してきたという実態があったようだ。この検証は「当局側の思い込みや仮説の押し付け」ととられるような手法も用いながらのものと見受けられる。金融検査マニュアル別表では、金融商品に関する会計基準の枠組みを基礎としつつ、さらに細分化する形で債務者を正常先、要注意先(要管理先を含む)、破綻懸念先、実質破綻先および破綻先に区分し、次のように扱うこととしていた。

- 正常先および要注意先(要管理先を含む)については、原則として債務者区分毎の債権額に対して予想損失率を乗じて予想損失額を確定し、予想損失額に相当する額の貸倒引当金を計上する(一般貸倒引当金)

- 破綻懸念先、実質破綻先、破綻先については、別債務者毎の回収不能見込額に貸倒引当金を計上する(個別貸倒引当金)

この枠組みでは、債務者区分中の、正常先および要注意先(要管理先を含む)については、過去の実績を基礎として将来の見通しを反映した予想損失率を用いて集合的に将来の損失を見積もることを基本とした。また、破綻懸念先、実質破綻先、破綻先については、回収不能見込額を見積もることで、個別の債権について適切に償却・引当を行うことを基本としていた。

横並びでの信用リスク管理の限界

しかしながら金融検査マニュアルが長年運用される中、金融機関には「一般貸倒引当金について過去の貸倒実績をベースとした定量的かつ一律・客観的な手法で見積もる実務」が定着した。当局の検査・監督手法も相まって、過去の実績に限られない「幅広い情報から将来を見通して引当を見積もる取組みが制約された」という指摘も受けるようになってきた。また、金融機関において「債務者の実態よりも形式を重視する債務者区分」がなされる傾向が生じた。

この結果、金融機関が認識している信用リスクを引当に適切に反映することが難しい事例や、債務者の実態から乖離した債務者区分を設定することにより、全体として適切な水準の引当額を保つという迂遠(うえん)な方法が用いられる事例も見られてきた。

【次ページ】横並びでの信用リスク管理の限界

PR

PR

PR