- 会員限定

- 2021/02/19 掲載

「投資」とは何か? プロが語る、老後資産を2倍にする方法

1989年慶應義塾大学卒。95年米国イリノイ大学経営学修士号取得(MBA)。同年、ソフトバンクを経て、98年モーニングスター設立に参画し、2004年より現職。第三者の投信評価機関として、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努める。資産運用にかかわるセミナー講師を多数務め、各種メディアにおいても、個人投資家への投資教育、啓蒙活動を行う。

そもそも「投資」って何?

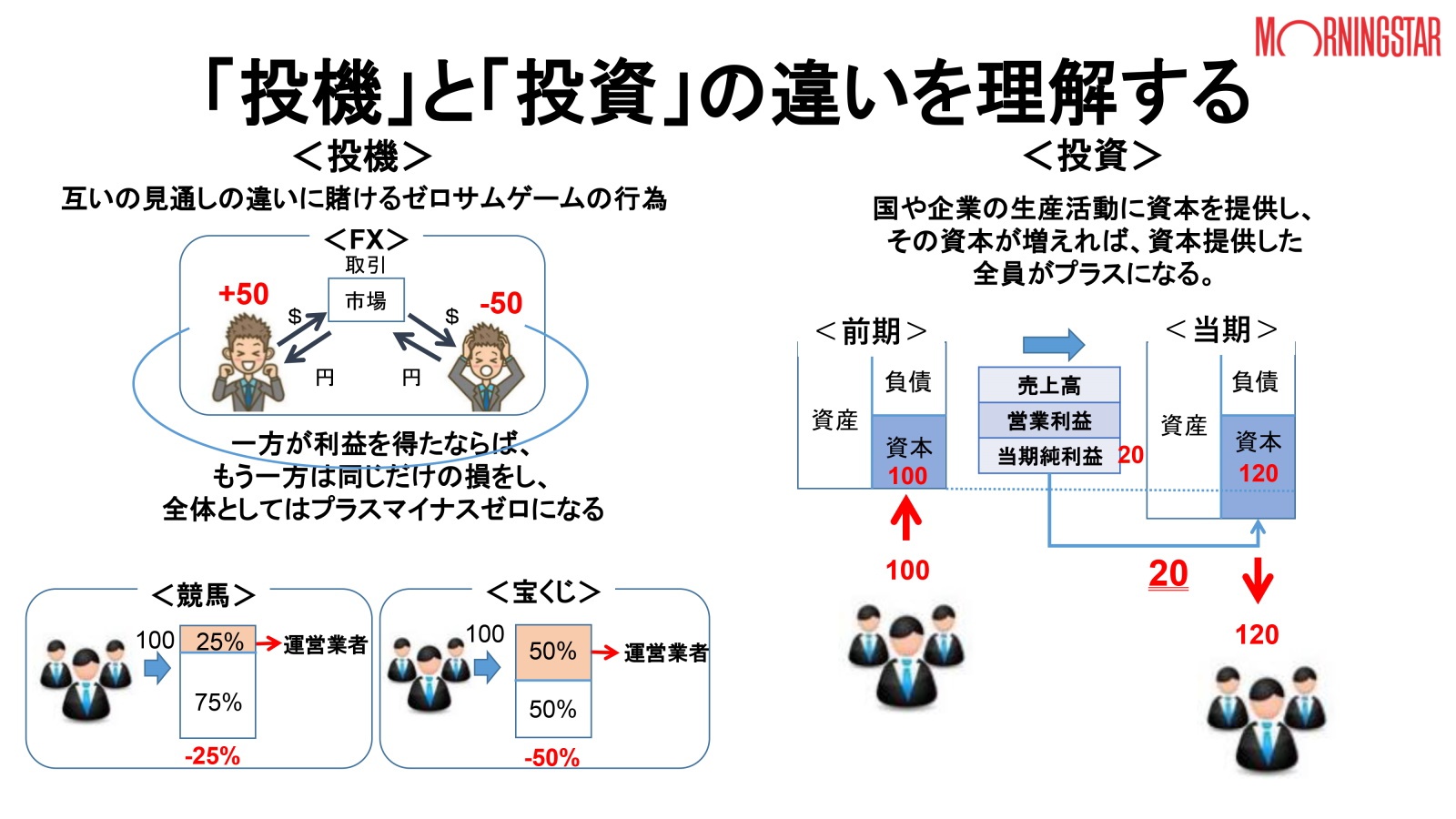

皆さんが、投資と聞いてイメージするのはどのようなことでしょうか。「博打のようなモノ」や、「細かい数字の動きを見て、素早く企業の株を売り買いする行動」といったようなイメージを持っている人が多いのではないでしょうか。しかし、これは大きな間違いです。投資をはじめる前に理解しておいてほしいのは、投資行動には「投機」と「投資」の2種類があるということです。どちらも、企業の株式を買ったり売ったりする点では同じですが、投資する期間に大きな違いあります。

投資とは、企業が発行する株式を購入し、企業が成長した時に、その恩恵を配当や株価の値上がり益として享受するという方法です。この投資行動の特徴は、参加者全員の期待収益がプラスになる点です。

たとえば、Aという企業に投資したとしましょう。この企業はそのお金をもとにして、事業を拡大します。その結果、収益を伸ばした場合に投資した個人にはその恩恵が配当として支払われます。A社の価値も上がり、投資した人の資産も増えるという、Win-Winの関係になります。

また、企業に自分のお金を託し、その企業が成長したときにはじめて恩恵が得られるという投資行動の特徴を踏まえると、短期間で利益を得ることはなかなか難しいです。そのため、「投資」の場合は、おおよそ10年を目安に長い時間をかけることを前提に考えると良いでしょう。

一方、投機とは、冒頭に述べたように、企業の短期的な株価の値上がり(値下がり)を見て、タイミングよく売買することによって儲けようとする投資行動を指します。この投資行動の特徴は、参会者の得点(利益)と失点(損失)の総和がゼロになる「ゼロサムゲーム」のような状況を前提としている点です。つまり、市場の中で、利益を得る人と損失をこうむる人が、互いの利益を奪いあうような関係があります。

企業価値の成長にお金を託す「投資」と、市場の中に存在する価格のズレを狙った投資行動の「投機」はまったく異なる投資行動なのです。これらを踏まえ、長期間をかけて利益を得るのが投資、短期間で利益を得ようとするのが投機と理解しておきましょう。

「株式投資」と「投資信託」の違い

ここからは具体的な投資手段を紹介します。先ほど説明した「投資」の中で、最もはじめやすいのが「投資信託」という金融商品を購入する方法です。投資信託とは、色々な企業が1つにまとめられている詰め合わせ商品とイメージすると分かりやすいかもしれません。個人投資家は、その詰め合わせ商品(≒投資信託)の一部分を購入額に応じて保有できる仕組みになっています。

たとえば、「日本の有名企業ばかりが入っている投資信託」もあれば、「米国のIT企業だけで構成された投資信託」など、さまざまな種類があり、個人投資家からすれば小口であらゆる企業へ間接的に投資できる魅力があります。

通常、個人が企業の株式を直接購入する場合、安くても10~100万円のお金を準備しなければなりません。「A社の株式も、B社の株式も欲しい」と、複数の企業に投資しようとすれば、莫大なお金が必要になります。

一方、投資信託を購入することで間接的に企業に投資をするという方法であれば、1万円から投資をスタートできるのです。ネット証券を使えば、100円や1,000円という単位での投資も可能です。

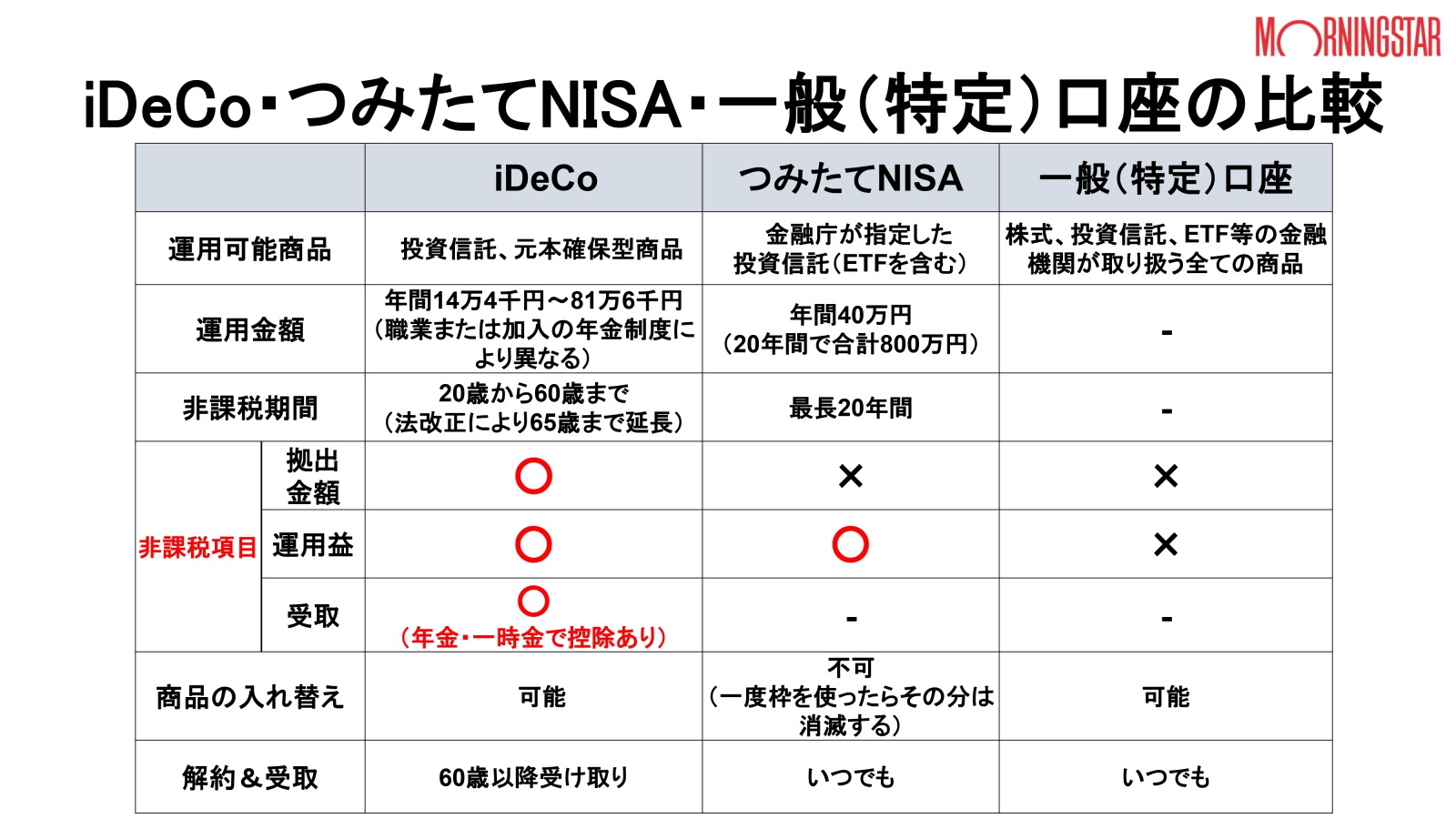

知らなければ損、優れた「2つの制度」

一般的に、投資をはじめるには、まず証券会社で「一般(特定)口座」を開設しますが、それ以外にもお得な制度を活用するというテクニックがあります。おすすめしているのは「iDeCo(個人型確定拠出年金)」や「つみたてNISA(少額投資非課税制度)」を活用した投資です。一般口座を活用した投資の場合は、投資から得た利益の約20%程度が税金として取られてしまいますが、iDeCoとつみたてNISAを活用すれば、非課税になります。

「iDeCoを使った投資は3度おいしい」と言われています。まず投資をした金額の分だけ、所得税の税金が低くなります。投資による収益の税金も優遇されます。さらには年金として払い出されるお金も税制が優遇されるのです。50代であっても(2022年からは)65歳まで投資できるので、iDeCoを活用すべきです。

つみたてNISAは金融庁が指定した投資信託、または ETF(上場投資信託)にしか投資できませんが、年間40万円を20年間投資ができ、年齢による制限はありません。つみたてNISAも投資から得た利益は非課税対象となるため、活用することをおすすめします。さらに投資したい人は税制での優遇はありませんが、ほとんど制限なく投資できる一般(特定)口座を使ってみると良いでしょう。

【次ページ】預金 vs 積立投資、驚愕の差とは…

PR

PR

PR