- 会員限定

- 2021/05/18 掲載

ETFと投資信託の違いとは?「仕組み」「値段」「使い分け」を解説

1989年慶應義塾大学卒。95年米国イリノイ大学経営学修士号取得(MBA)。同年、ソフトバンクを経て、98年モーニングスター設立に参画し、2004年より現職。第三者の投信評価機関として、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努める。資産運用にかかわるセミナー講師を多数務め、各種メディアにおいても、個人投資家への投資教育、啓蒙活動を行う。

投資信託とETFの違い

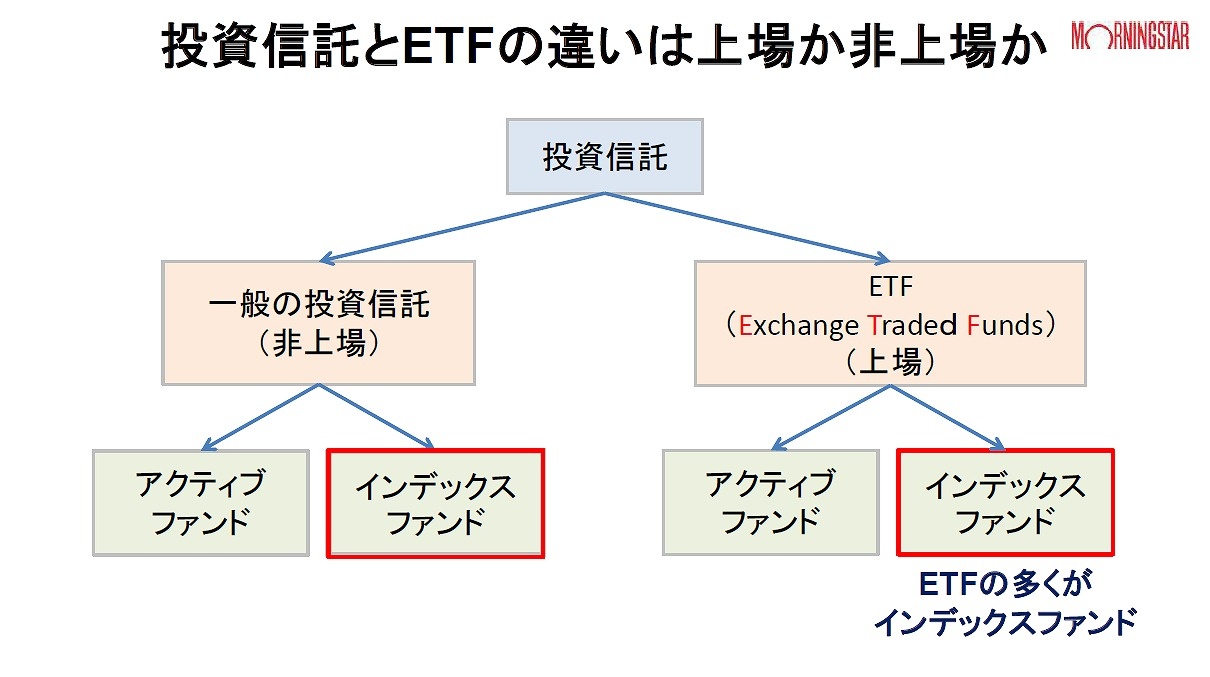

はじめに、投資信託とETF(上場投資信託)の違いを確認しておきましょう。投資信託とETFは、どちらも「個人投資家からから集めたお金を1つにまとめ、そのお金を元に投資の専門家が、個人投資家の代わりに投資・運用してくれる金融商品」です。要するにどちらも投資信託なのです。そんな同じ仕組みの両者を見分けるポイントは、それが取引所に上場しているか、上場していないかという点にあります。

一般に皆さんが投資信託として認識しているのは「公募追加型株式投資信託」と呼ばれ、これは取引所に上場していません。ちなみに、この投資信託(=公募追加型株式投資信託)のうち、株価指数などのベンチマーク(基準)を上回るパフォーマンスを目指すよう設計された商品が「アクティブファンド」、指数に連動する値動きを目指す商品が「インデックスファンド」に分類されます。

一方、ETFも投資信託の1つですが、ETFは「Exchange Traded Funds(取引所で取引されるファンド)」という名称通り、取引所に“上場していている投資信託”なのです。また、ETFにもアクティブファンドとインデックスファンドの2種類がありますが、現状、ETFのほとんどの商品がインデックスファンドです。

このように、投資信託とETFの違いは、「非上場か(=投資信託)」「上場か(ETF)」という点で見分けると良いでしょう。

投資信託とETFには「上場か、非上場か」という違いがあるとはいえ、特に双方のインデックスファンドに関しては似た要素も多く、どのように使い分ければ良いのか迷う人も少なくありません。そこで、ここからは「投資信託」と「ETF」の使い分けのポイントについて解説していきます。

どっちが安い?「コスト」を徹底比較

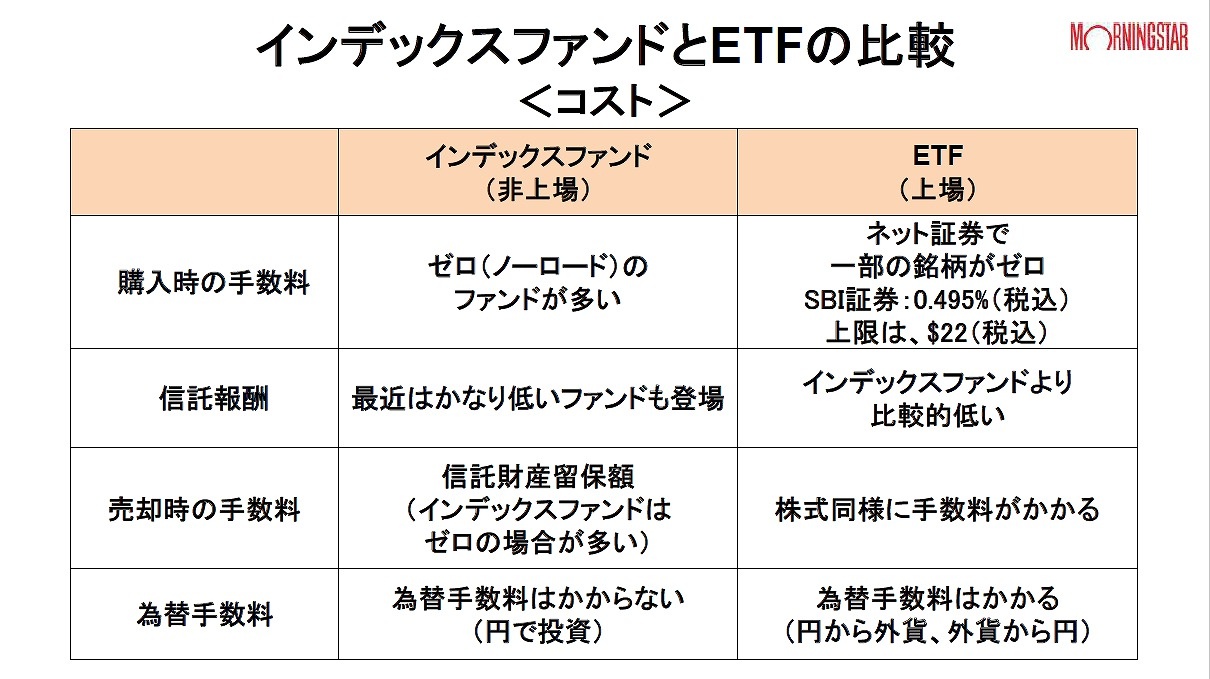

投資信託のインデックスファンド(以下、インデックスファンド)と、ETFのインデックスファンド(以下、ETF)、両者の大きな違いは「コスト」と「利便性」だと考えています。ここでのコストというのは、大きく分けて「購入時の手数料」「信託報酬(商品保有時に自動的に引かれる手数料)」「売却時の手数料」の3つがあります。■(1)購入時の手数料

まず、購入時の手数料で見ると、インデックスファンドの場合は、「ノーロード(手数料無料)」と呼ばれる手数料ゼロの商品が圧倒的に多いです。一方、ETFは上場しているため、日本株や米国株など株式を売買するのと扱いが同じなので、基本的には購入時の手数料がかかります。

■(2)信託報酬

次に信託報酬についてですが、これまではETFの方が圧倒的に低い水準にありました。たとえば、構成銘柄がほとんど同じ銘柄でも、インデックスファンドの信託報酬は、ETFの約10~15倍程度かかっていました。

ところが現在では、たとえば、SBIアセットマネジメントの提供する商品『バンガード・S&P500インデックスファンド』が0.09%、三菱UFJ国際投信の『eMAXIS Slim』シリーズの商品では0.1%前後というように、インデックスファンドでも信託報酬がかなり安い銘柄が揃ってきています。

そのため、信託報酬では、以前までETFに優位性がありましたが、現状は「ETFの方が少し安い」状況で、大きな差はないと言えます。

■(3)売却時の手数料

売却時の手数料に関して、最近出てきた投資信託ではコストがかからない銘柄がほとんどです。

一方、ETFでは株式同様、売却時に手数料がかかります。こうした「売買時手数料」「信託報酬」のほか、もう1つのポイントとして、ETFは海外のファンドを買う場合に為替手数料がかかります。一方、インデックスファンドは円で投資をしているわけですから、為替手数料がかかりません。

これまで「コスト」という観点から見ると、長期で投資をする場合は信託報酬が重要視されていたので、ETFが買われる傾向にありました。ただ、ここまで説明した通り、総合的に比較すると、現状ではコスト面で投資信託の方に優位性があるということが分かります。

どっちが使いやすい?「利便性」を徹底比較

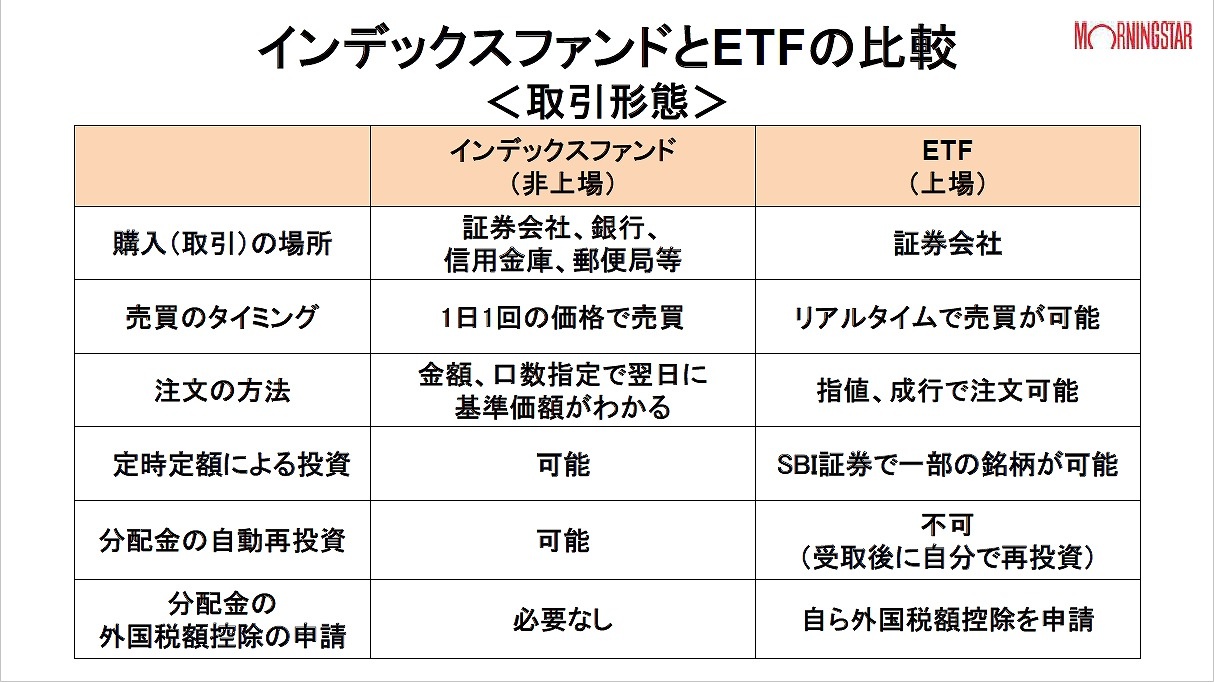

もう1つの比較ポイントは、購入や注文時における「利便性」です。■購入できる場所

まずは購入(取引)場所について見てみましょう。インデックスファンドは証券会社、銀行、信用金庫、郵便局などいろいろな場所で買うことができます。ただし、どの金融機関を窓口にするかによって購入可能な投資信託の種類や本数がまったく異なります。

現在、インデックスファンドを含む非上場の投資信託は約6000本ありますが、すべての投資信託を買うことができる金融機関はありません。大手の証券会社でもそのうち2000~3000本程度、小さな地方の証券会社であれば20本前後というケースもあります。

ETFに関しては上場しているので、証券口座があれば個別株と同様にどの証券会社でも買うことができます。ただ、店頭証券とネット証券では後者の方が圧倒的に手数料が安いため、購入を考えている場合はネット証券経由から考えましょう。

■取引のしやすさ

売買や注文の利便性に関してもETFに優位性があります。インデックスファンドは1日1回までしか売買ができませんが、ETFはリアルタイムで売買が可能なので、「日経平均が1,000円下落したから買っておこう」というように、相場の変化に合わせて注文を行うといった買い方ができます。また、注文方法に関してもETFでは株式投資と同様に指値・成行注文が可能です。

一方、インデックスファンドには「毎月10日に1万円分を購入する」といった定時定額による投資や、分配金を自動で再投資するといった仕組みがありますが、ETFでは一部の銘柄のみ可能であるなど制限があるほか、自動で分配金の再投資ができません。

また、ETFでは外国のファンドを購入した場合に必要な、外国税額控除の申請を自分で行う必要があるため、売買以外の利便性という面ではインデックスファンドに優位性があります。

ここまで解説してきた、インデックスファンドとETF、それぞれのメリット・デメリットを踏まえ、ここからは具体的な活用法を説明していきます。

【次ページ】こんな時どっち?ETF・投資信託の「使い分け」

PR

PR

PR