- 会員限定

- 2023/08/15 掲載

不適切販売の一掃に「王手」? 金融庁FDレポートを3方向から読み解く

金融庁はなぜ外貨建て保険を警戒しているのか

金融庁は年に1度公表する「FDレポート」を通じ、投資信託などの金融商品の販売慣行について、銀行界や証券界などに対して当局としての課題認識を示しています。今回のレポートの注目点は何といっても、外貨建て一時払い保険に関する言及箇所の多さでしょう。

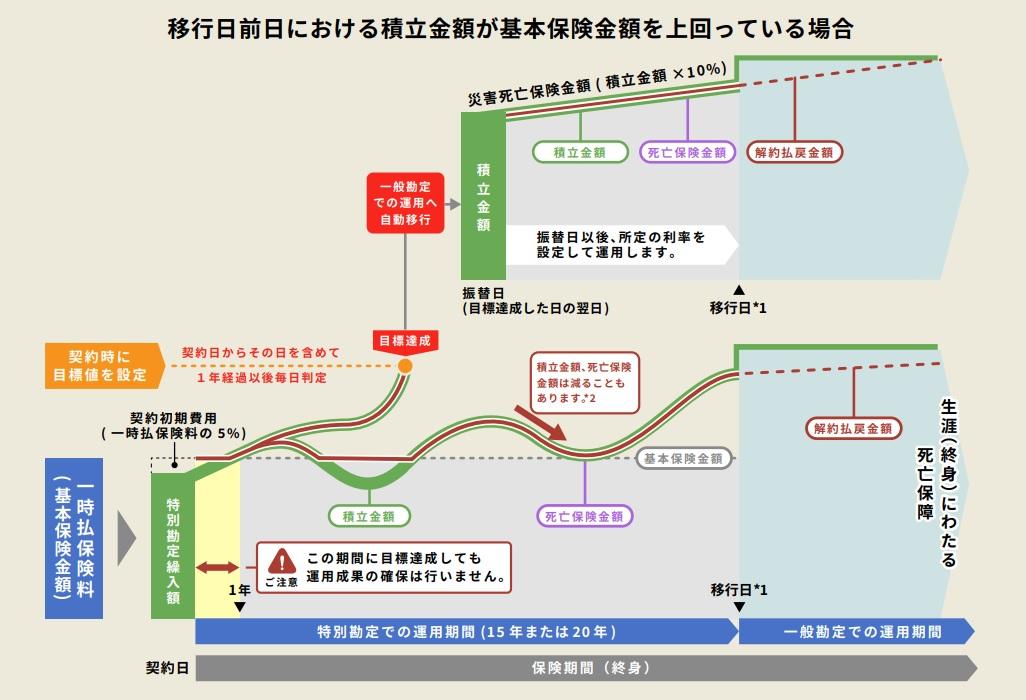

外貨建て一時払い保険は、加入者が最初に保険料を一度に払い、保険会社がその資金を特別勘定として外貨建てで運用します。あらかじめ定められた移行日に到達すると、その時点までの運用成果に応じて死亡保険金額が決まります。

その後は元本と一定利率を保証する「一般勘定」による運用に切り替わり、加入者は生涯にわたって死亡保障を受けられるというのが基本的な商品設計です(具体的な設計は商品によって異なります)。

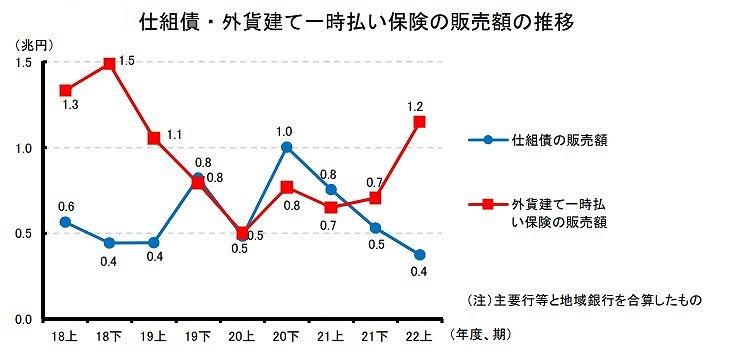

金融庁の調査では、外貨建て一時払い保険の販売額は21年度下期から22年度上期にかけて急増しました。一方で、22年に金融庁が「資産運用業高度化プログレスレポート2022」で痛烈に批判したことをきっかけに世間の風当たりが強まった仕組債の販売額は減少基調が続いています。22年度上期における外貨建て一時払い保険の販売額は、仕組債の3倍に上りました。

レポートが指摘する外貨建て一時払保険「3つの課題」

外貨建て一時払い保険の販売慣行について、今年のFDレポートは、以下の3つの課題を挙げています。(2)相続目的で販売したにもかかわらず、非課税枠を大きく超える保険金等の額を契約時に設定していた

(3)保障目的で目標(ターゲット)到達型保険を販売したにもかかわらず、目標到達後に保険を解約させて保障期間を途絶えさせていた

詳しく見ていきましょう。前提として、金融庁は2017年に策定された「顧客本位の業務運営に関する原則」で、運用と保障など複数の機能を組み合わせた「パッケージ商品」(保険商品を含む)について、各機能を単体で別々に購入した場合と比較したうえで商品を販売するよう金融機関に求めています。

つまり、外貨建て一時払保険を販売するのであれば、例えば掛け捨ての保険商品と、同じくらいの期待リターン率を掲げる外貨建て債券や一般的な投信を別々に購入した場合と比べ、コスト面などでどのような差があるか(もっとハッキリいえば、本当に「保険」を買う必要があるのか)を顧客に提示せよというわけです。

また、保険は投資信託などと税務上の扱いが異なるため、相続目的で販売する営業担当者は税制に関する十分な知識が当然に求められます。このあたりが、(1)や(2)の記載にこめられた意味合いです。

最後の項目(3)で言及されている「ターゲット到達型」についても、若干補足しましょう。ターゲット到達型とは一時払い保険商品の一種で、契約を結んで運用を開始してから、運用成果があらかじめ定めた目標値(例えば110%、120%、130%など)に達すると、移行日前であっても一般勘定による安定運用に切り替わるというものです。

金融庁内からは「早期償還条項がついた仕組債と類似している部分がある」(中堅職員)という声が聞こえます。保険商品は金融庁が審査、認可をしているため、当局として表立ってその商品性自体を批判しづらいという事情もあり、今回のFDレポートでは仕組債に対する批判的な論調に比べ、ターゲット到達型の保険商品に関する記載ぶりはやや控えめにも見えます。

ただ関係者によると水面下では、「手数料目的で不必要に解約させてから再び契約させる、不適切な回転売買が横行しかねない」(同)とみて、金融庁は事業者の動向を注視しています。 【次ページ】不適切販売の一掃へ、リテールビジネス「撤退容認論」の真意

証券のおすすめコンテンツ

PR

PR

PR