- 会員限定

- 2022/09/28 掲載

フィンテック企業の「進化と課題」、規制遵守とイノベーションを両立するには?

出版社に約10年間勤務し、雑誌や単行本の編集を担当。その後、独立してフリーランスのライターとして、20数年活動。音楽雑誌、一般紙、情報誌、ネットマガジン、ファンクラブ会報、ライナーノーツなどを中心に執筆。近年は、経済・社会などのジャンルへとフィールドを広げて、企業向けのサイトなどで編集・執筆業務を担当。

日本のFinTech業界が数年の間で大きく成長した要因

フィンテックという言葉がキーワードとして注目され、FinTech協会が立ち上がるなど官民連携の機運が高まった2015年。その頃と現在とで、国内外のフィンテックの状況はどう変わってきているのか。FinTech協会の前身として2014年に開催された第1回目「Fintech Meetup」からコミュニティにの参加してきたマネーツリーの代表取締役・創業者のポール チャップマン氏は当時を以下のように語る。

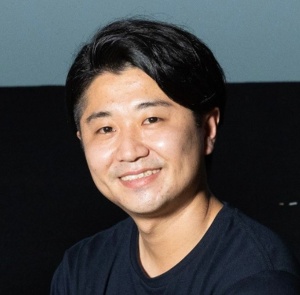

代表取締役・創業者

chief executive and founder

ポール チャップマン氏

そしてフィンテック業界が活況を呈するようになった要因について、ポール氏は以下のように分析している。

「成功をもたらした要因は、オープンバンキングです。欧州にはすでにありましたが、日本流のオープンバンキングの登場までは3~4年くらいかかりました。今でこそ大手金融機関とフィンテック事業者の協業はめずらしくありませんが当時は夢のような取り組みでした。担当者は『不可能を可能にする』という意識で臨んでいたと思います」(ポール氏)

続いてインフキュリオン取締役のナタリー 志織 フレミング氏は、「日本での大手企業と金融機関のフィンテックに対する取り組みは、変化してきているかどうか」を尋ねた。デジタル庁ソリューションアーキテクトである大久保光伸氏は、以下のように答えた。

ソリューションアーキテクト

大久保 光伸氏

行政の動きも5年ほどの間で大きく変化し、オープンバンキングを始めとする金融規制改革やフィンテック事業の推進が活発化してきた、と大久保氏は説明した。

オープンイノベーションが根付く中で見えてきた課題とは?

ナタリー氏から、Plug and Play Japan 荒井 良史彦氏に対して、「日本でのフィンテックスタートアップのトレンドと課題とは?」との質問があった。荒井氏は日系の金融機関とフィンテックを含む国内外のスタートアップのマッチメイキングを職務としている観点から、以下のように回答した。

Program Lead, Fintech

荒井 良史彦氏

荒井氏は、金融機関の間でオープンイノベーションの取り組みが根付いてきたことを実感していると語っている。日本でのフィンテックスタートアップの課題については、以下のように語った。

「日本の金融マーケットでは、大手金融機関のプレゼンスの高い状況が続いています。フィンテックスタートアップは遅かれ早かれ、どこかのフェーズで大手金融機関との連携を迫られると予測されます。その際に協業のハードルになるのが、大手金融機関から求められるセキュリティ要件の高さです」(荒井氏)

セキュリティに関する日本の基準と海外の基準の違いについては、ポール氏から以下のような説明があった。

「日本の金融機関のセキュリティ要件では、『報告・連絡・相談』が重要と言えるでしょう。問題が生じた時に信頼関係が崩れないように、連絡を取るのが第一歩です。セキュリティを担保するものは、人間関係です。情報開示により、対立的な関係ではなく協力的な関係を結べます。フィンテックスタートアップへのアドバイスは、日本の金融機関と友好的な関係を築き、協業の接点を作ることを重要視すべきです」(ポール氏)

【次ページ】セキュリティ要件に関する海外と日本の企業の違いとは?

関連コンテンツ

PR

PR

PR