- 会員限定

- 2020/10/20 掲載

菅政権が促す「地銀再編」、ビジネスモデルはどう変わるのか?

加谷珪一(かや・けいいち) 経済評論家 1969年宮城県仙台市生まれ。東北大学工学部原子核工学科卒業後、日経BP社に記者として入社。 野村證券グループの投資ファンド運用会社に転じ、企業評価や投資業務を担当。独立後は、中央省庁や政府系金融機関など対するコンサルティング業務に従事。現在は、経済、金融、ビジネス、ITなど多方面の分野で執筆活動を行っている。著書に『貧乏国ニッポン』(幻冬舎新書)、『億万長者への道は経済学に書いてある』(クロスメディア・パブリッシング)、『感じる経済学』(SBクリエイティブ)、『ポスト新産業革命』(CCCメディアハウス)、『新富裕層の研究-日本経済を変える新たな仕組み』(祥伝社新書)、『教養として身につけておきたい 戦争と経済の本質』(総合法令出版)などがある。

日本の銀行数は実は多くない

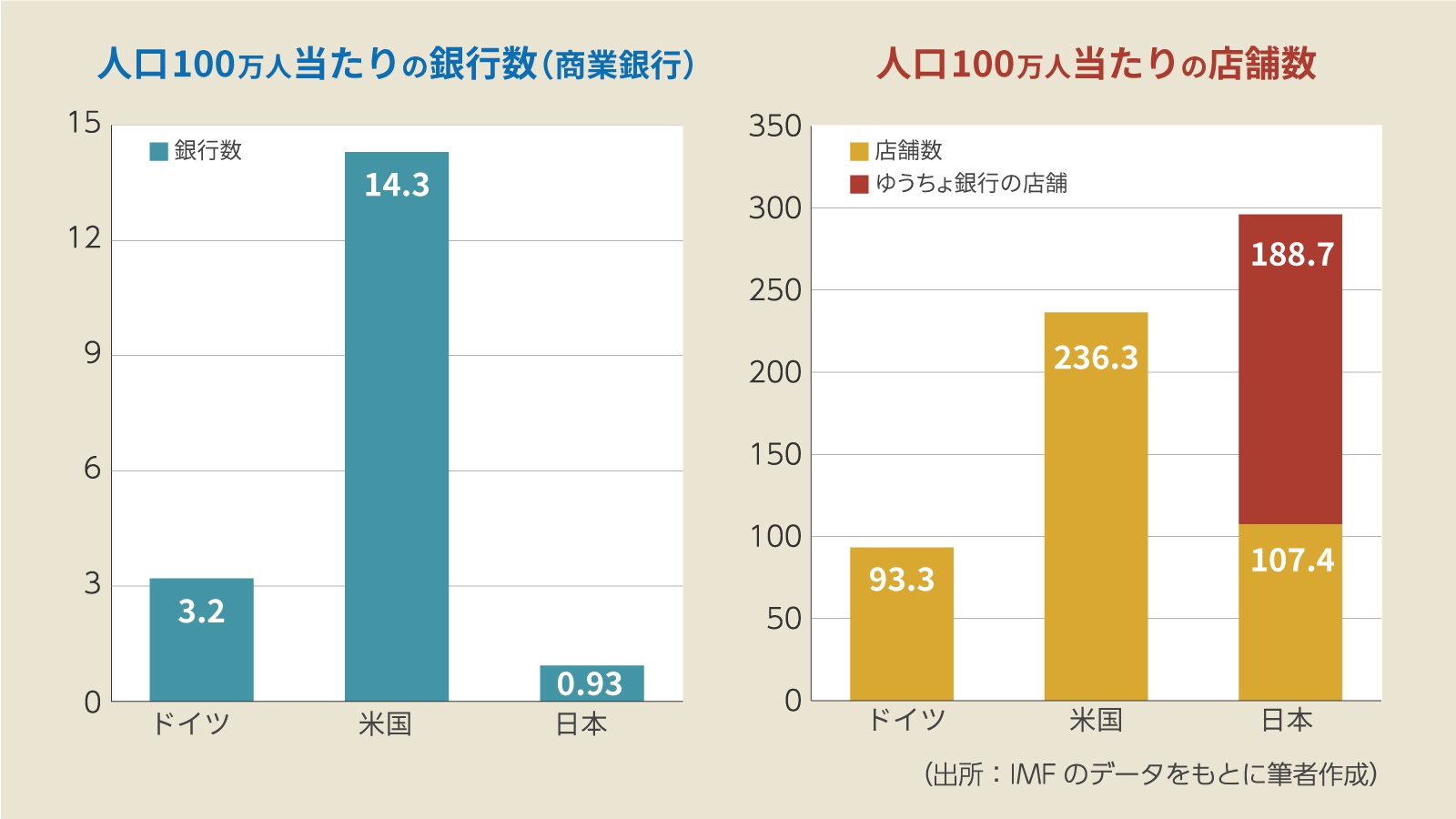

菅氏は地銀の現状について「数が多すぎる」と発言しており、再編によって銀行数を減らし、1行あたりの規模拡大を図るものと思われる。だが、日本における銀行の数自体は国際的に見て、それほど多いわけではない。日本における人口100万人あたりの金融機関(コマーシャルバンク)の数は約0.92行、米国は14.3行、ドイツは3.2行となっている。日本は人口あたりの金融機関数が少なく、むしろ金融機関の規模が大きいと解釈することもできる。

では店舗数ではどうだろうか。同じく100万人あたりの店舗数を見ると、日本は約296店舗、米国は236店舗、ドイツは93店舗となっている。日本は金融機関の数というよりも、店舗数が多いことが分かる(IMFなどの資料から筆者が算定)。

同じ人口に対して多くの店舗で対応しているということは、経営効率が悪いと解釈することもできる。菅氏が主張しているのはこうした部分と考えられる。

注意する必要があるのは、データにはゆうちょ銀行の店舗が含まれていることである。ゆうちょ銀行は郵政民営化で上場企業になったものの、店舗の基盤となる郵便局にはユニバーサルサービスが義務付けられており、当然、ゆうちょ銀行の店舗もその影響を受ける。ゆうちょ銀行を一般的なコマーシャルバンク(商業銀行)として良いのかについては議論が分かれるだろう。

仮にゆうちょ銀行を外すと、100万人あたりの店舗数は一気に107店舗となり、ドイツ並みに少なくなる。半ば国営の地域金融機関が存在しているという現状を考えると、一概に地銀の経営効率が悪いとは断定できない。

ただ、現実問題として、すでに存在しているゆうちょ銀行の業務を縮小させるという選択肢はあり得ないので、ゆうちょ銀行を含めた現状をベースに状況を判断するしかない。日本がいわゆるオーバーバンキングなのかはともかくとして、今後、人口減少によって地域の商圏が急激に縮小するのは確実である。

IMF(国際通貨基金)のエコノミストは、人口減少による商圏消滅によって、今後20年間で一部の地方銀行の預貸率が、現在の水準から4割低下するとの試算を行っている。預貸率が現状から4割下がると、最終的な預貸率は30%を切ってしまうので、これでは銀行の経営は成立しない。ゆうちょ銀行を維持する限り、地銀が今のままで生き残れる確率は限りなく低いだろう。

これまでの再編の波に乗り遅れた地銀の行方

金融庁は以前からこうした状況を見越して、地銀の再編を促してきた。実際、一部の地銀は経営統合を実施することで規模の拡大を図っている。たとえば九州地方は、福岡銀行、熊本銀行、十八親和銀行などを傘下に持つふくおかフィナンシャルグループ(FG)、西日本シティ銀行(福岡)を中心とする西日本フィナンシャルホールディングス(FH)、鹿児島銀行と肥後銀行を中心とする九州フィナンシャルグループの3グループ体制に集約されつつある。

関東地方では、2016年に常陽銀行と足利銀行という茨城と栃木のトップ行が経営統合し、めぶきFGが設立されたほか、2019年には地銀最大手の横浜銀行と3位の千葉銀行が業務提携を行った。

だが、これまでの地銀再編は、九州で見られるように比較的体力のある地銀が、同一地域に展開する規模の小さい地銀を従えるというパターンや、横浜銀行と千葉銀行のように大手行がさらに規模を拡大し、準メガバンクを目指すパターンなど、経営面で余裕のある銀行を中心とした動きであった。

限定された地域で規模の大きい銀行というのは、いわゆるリージョナルバンクなので、諸外国にも多くの事例があるほか、経営学的にも規模のメリットを追求できる。比較的規模の大きい銀行を統合してメガバンク化するというのも正しい方向性と言って良い。

だが、こうした再編の波に乗れない銀行があり、これらの銀行をどうするのかという問題が必ず発生する。自主的に経営統合などに踏み切れなかった銀行は、再編の難易度が高い。菅政権は、従来の再編で対象とならなかった銀行について、経営体力のある企業の下に営業地域を跨いで集約する形を模索しているとされる。

カギを握っているのは証券会社を中心にネット金融グループを形成しているSBIホールディングスである。同社は地域金融機関との提携を通じて「第4のメガバンク」を形成する構想を掲げており、福島銀行や島根銀行などと相次いで資本提携を行っている。SBIは多数の地銀をグループ化し、ネット証券やネット銀行のサービスを各地銀の顧客に提供するとともに、電子決済などの共通インフラも供与する方針である。

【次ページ】課題は日本の銀行のいびつな収益構造?

PR

PR

PR