- 会員限定

- 2021/06/14 掲載

「日経平均3万円突破」は、ソフトバンクグループ次第と言えるワケ

【連載】井出真吾の「株式市場を読み解く」

1970年生まれ。東京工業大学卒業。1993年日本生命保険相互会社入社、1999年(株)ニッセイ基礎研究所、2018年より現職。研究・専門分野は、株式市場・株式投資。主な著書に『ROEを超える企業価値創造(日本経済新聞出版社)』などがある。日本証券アナリスト協会検定会員、日本ファイナンス学会会員、1級DCプランナー(企業年金総合プランナー)

正常化へ向かう日本経済、株価に反映されるか?

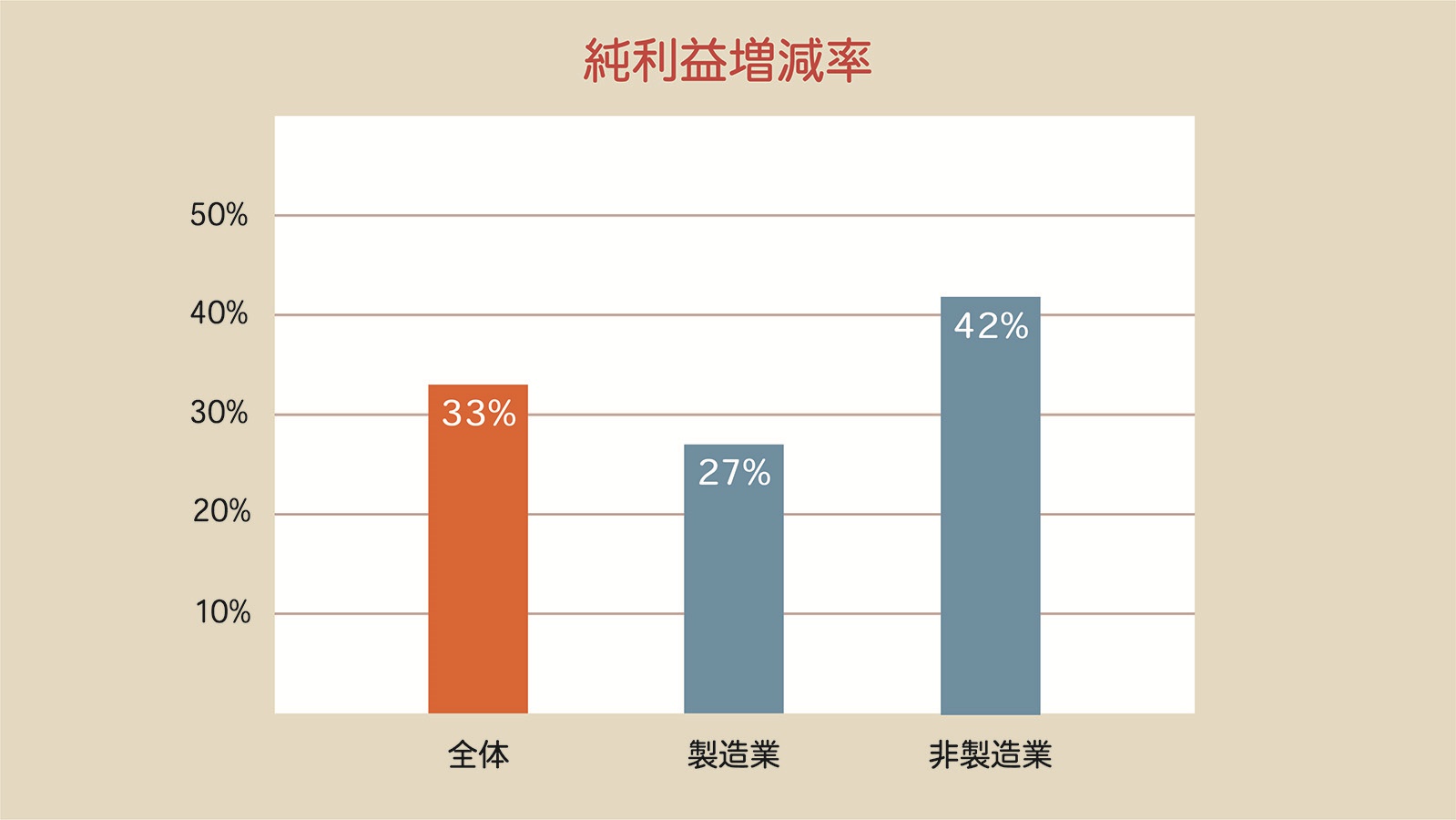

上場企業が発表した2022年3月期(2021年4月~2022年3月)の業績予想は、純利益が前期比33%増える見通しだ。牽引役は2020年後半に増益に転じた製造業だ。特に、自動車や鉄鋼分野などではコストダウンのための合理化が進んだところに需要の急回復が重なった。一方、新型コロナウイルス感染拡大による経済収縮の打撃が大きい非製造業も、ようやく増益に転じる見込みだ。コロナワクチンの普及に伴う需要の回復期待を背景に、鉄道・バス、小売業などの増益が見込まれている。

1年前の決算発表時は、コロナ禍による先行き不透明感が極めて強かったため、「影響を合理的に見通せない」として約6割の企業が2021年3月期の業績見通しを「未定」とする異例の事態となった。

一方、2022年3月期は9割超の企業が純利益の見通しを公表する結果となった。国内で緊急事態宣言が繰り返し延長され、世界的にもコロナウイルスの変異株の懸念が払拭されずにいる中で、今期も期初予想を「未定」とする企業が相応に残ると予想していたが、蓋を開けてみれば、ほぼ例年どおりの開示状況となった。

この点からも経済が“正常化”しつつあることを感じる。

結局、日経平均は割安・割高? 評価が難しすぎた理由

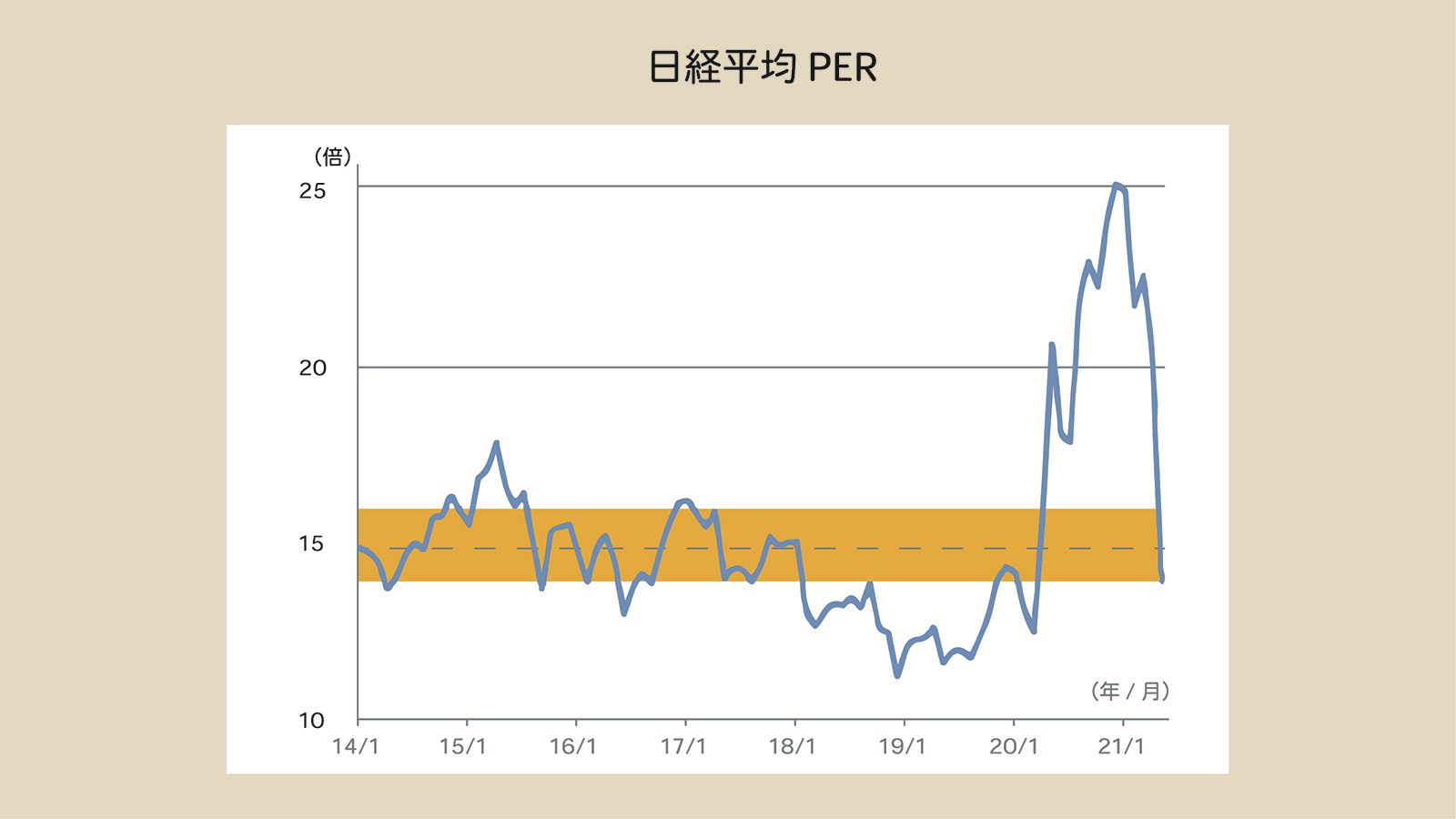

こうした動きを先取りするように日経平均株価は2021年2月に一時3万円を回復したが、5月はおおむね2万8,000円台で推移した。再び3万円超えは期待できるのだろうか。株価の割高・割安を分析する際にPER(株価収益率=株価÷純利益)を参考にすることが多い。日経平均のPERは15倍程度が標準とされ、2014年1月~2018年2月の期間は日次の平均がちょうど15.0倍だった。図表2のとおり、PER14倍が株価の下値メド、16倍が上値メドとして、日経平均の割高・割安を測る指標としてよく機能していた。

ところが、2018年3月に米トランプ政権が貿易摩擦を表面化させると、PERは株価を評価する指標として機能しなくなった。

トランプ前大統領は米中関係以外にもパウエルFRB議長の解任を示唆したり、中東情勢を変えようとするなど、刺激的な行動が多かった。しかも、突如ツイッターに書き込む予測不能さもあり、投資家にとって気が休まらない日が続いた。こうしたトランプ前大統領の行動などもあり、多くの投資家が慎重姿勢に傾き、PERは下限メドの14倍を割り込む状態が続いた。

2020年3月、世界はコロナショックに見舞われたが、主要国の迅速かつ大規模な財政出動と金融緩和によって株価はV字回復を遂げた。実体経済に先行して株価が上昇し、PERは16倍どころか、一時25倍を超え、市場の一部で“コロナバブル”との見方も広がった。

2021年2月に日経平均が一時3万円を回復した頃をピークにPERは低下傾向に転じた。当初は株価が2万8,000円台まで下落したことが主な背景だったが、上場企業の決算発表が本格化すると2022年3月期の大幅増益予想が相次ぎ、PERは14倍近辺まで下がった。2018年以降ずっと機能不全に陥っていたPERが“フェアウェイ”に戻った格好だ。

【次ページ】日経平均、3万円目前でぐずつくホントの理由

PR

PR

PR