- 会員限定

- 2024/01/05 掲載

2024年も「生成AI旋風」、金融業界が取り組むべき4つのポイントとは?

汎用人工知能(AGI)の実現なるか?

2023年、金融×テックという観点では、生成AIが1大テーマとなり、多くの金融機関でChatGPTなどのクラウドサービスを活用する動きが広がりました。2023年後半には、ビッグテック各社が競うように機能追加を発表し、その進化の動きはとどまる所を知りません。いわば、「生成AI旋風」が吹き荒れているのですが生成AIでトップを走るOpenAIのCEO、サム・アルトマンが解雇(のちに復帰)されるというセンセーショナルなニュースも記憶に新しいところです。

この騒動の裏で話題になったのが汎用人工知能(Artificial General Intelligence:AGI)です。

AGIとは、人間と同様に多様な問題を解決できるAIで、適応、汎用性を備え、特定のタスクに限定されず幅広い分野で活動可能なアプリケーションです。1つで何役も、しかも人間と同様に問題を間違いを犯すことなくこなすことが可能なアプリケーションの登場を予感できるような時代になったのです。

引き続き2024年も金融業界では生成AIの活用が大きな話題となることは間違いありません。以下で2024年にフォーカスされるであろう生成AI周りのトピックをいくつかご紹介します。

「検索拡張生成」のその先へ

ChatGPTのようなLLM(大規模言語モデル)を活用し始めた後、次に来るニーズは、金融機関における社内情報との連携でしょう。素のLLMは主にインターネット上のデータを基に学習しているため、社内の情報は持ち合わせておらず、社内情報に関することを尋ねても回答できません。LLMが社内情報と連携するには、Groundingと呼ばれるLLMが外部情報に含まれる言葉や概念を文脈に取り込んで回答を生成する方法を試みる必要があります。

そこで必要なのが、検索拡張生成(Retrieval-Augmented Generation:RAG)です。社内情報をLLMの参照情報に追加して、ユーザーにGroundingを実現することは、比較的ポピュラーな実行手法です。

RAGを用いた場合、LLMを正確性と信頼性をチェックできる外部事実の集合に基づかせることができるため、データ漏えいやハルシネーション、誤情報のリスクを低減することができるというメリットがあります。

他方で、RAGを用いた場合でもいくつかの課題はあります。たとえば、プロンプトを工夫してもハルシネーションの発生はゼロにはなりません。また、外部情報に含まれていない情報(人の頭の中にある言語化されていないノウハウ、社内用語、慣行に基づく判断基準など)に期待した回答は生成できないため、用途によっては実用化が難しいケースもあるでしょう。

金融機関における社内情報の活用向上へ外部情報に含まれていない情報を取り込むために以下の3つが必要です。

(2)効率的にデータ化して学習に用いる

(3)結果を評価しデータをチューニングする

また、RAGに続き、LLMのファインチューニング(既存のモデルを追加データで再学習させ特定タスクの性能を向上させる追加学習の手法)も有力な手段の1つです。

RAGはやや情報の鮮度が高く幅広な外部知識の検索精度を上がるための施策で文章生成AIと組み合わせて用いる一方、ファインチューニングでは、特定の目的を解決するべくやや少量の範囲のデータに焦点を絞り、タスクの精度を上げるために用います。

社内情報のアクセス権情報を元に回答を制御するなどのニーズを満たすアーキテクチャのベストプラクティスも考案されていくはずです。

外部顧客向けのサービスへの組み込み

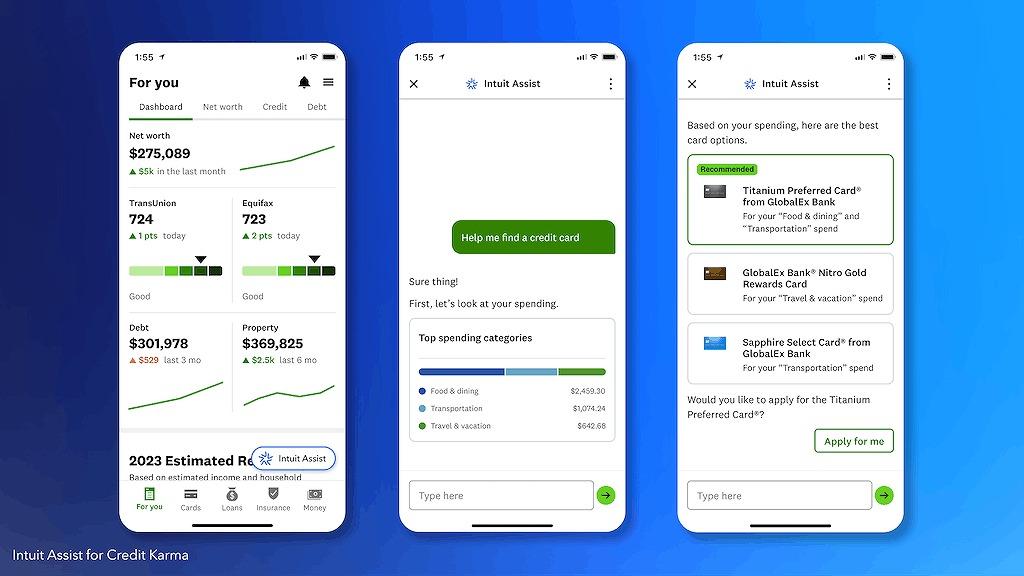

LLMを外部顧客向けのサービスに組み込むことによって、よりスマートで適切な応対を実現したいというニーズは多いと思われますが、これについてはフィンテック企業が先行して自社サービスに組み込み始めています。米国フィンテック企業のイントゥイット(Intuit)は、同社が運営する一連のフィンテックサービス(信用情報を提供するCredit Karma、会計ソフトのQuick Booksなど)のユーザーに対して、生成AIを搭載したフィナンシャル・アシスタントである“Intuit Assist”の提供を開始しました。

Credit Karmaはクレジットスコアを管理するPFMアプリですが、Intuit Assistはさまざまな画面で効果的なアドバイスを提供してくれます。たとえば、カード特典の関係で、ユーザーがジムの会員費を別のカードで支払うべきだと判断した場合、次の支払期限になったら支払い方法を切り替えるよう、実際にリマインダーを設定して知らせてくれます。

また、ユーザーの支出を細かく分析し、オーバードラフトにならないように請求書を期限内に支払い、負債を管理できるよう、キャッシュフローを円滑にする緻密なアドバイスも提供できるようになりました。

これらの機能は、同社が“GenOS”と呼ぶ財務課題解決に特化したLLMを搭載するアーキテクチャ上に構築されています。

現時点では、エンドユーザー向けにこうした個別の財務アドバイスを提供するのはハードルが高いことですが、同社はデータの欠損やバイアスがモデルの出力に悪影響を及ぼさないようにデータの健全性を監視し、モデルの信頼性を向上させる努力を継続することで、これを実現したとしています。

2024年はさまざまな金融機関、フィンテック企業がC向けB向け問わず、外部向けに生成AIを活用したサービスの提供を試みるでしょう。そこには、生成AIによる確かな付加価値の提供と、責任あるAIへの取り組みが欠かせません。 【次ページ】データ品質と透明性への取り組み強化

AI・生成AIのおすすめコンテンツ

AI・生成AIの関連コンテンツ

PR

PR

PR