- 会員限定

- 2017/04/06 掲載

コーポレートガバナンス・コードとは何か? 粉飾決算を防ぐにはどうすればいいのか?

コーポレートガバナンス・コード策定の目的とは?

一方、「コーポレートガバナンス・コード」については、知らない人がまだ多いのではないだろうか。これはコーポレートガバナンスを実現するための原則・指針(コード)のことで、言わばコーポレートガバナンスの手引き、ガイドラインのようなものだ。

実は、コーポレートガバナンス・コードは、企業の行動規範として最近、世界的に重視されるようになっている。日本でも、OECD(経済協力開発機構)のコーポレートガバナンス・コードなどを参考に、金融庁と東京証券取引所が中心となって「日本版コーポレートガバナンス・コード」をまとめ、2015年6月に公表した。東証一部二部等に上場する企業は、原則としてこの日本版コーポレートガバナンス・コードを遵守することが求められている。

日本版コーポレートガバナンス・コードを策定した狙いとしては、大きく二つ挙げられる。一つは日本企業の国際競争力のテコ入れ。日本企業の国際的な評価が低下しており、その要因の一つと見られているのが成長率の低さだ。

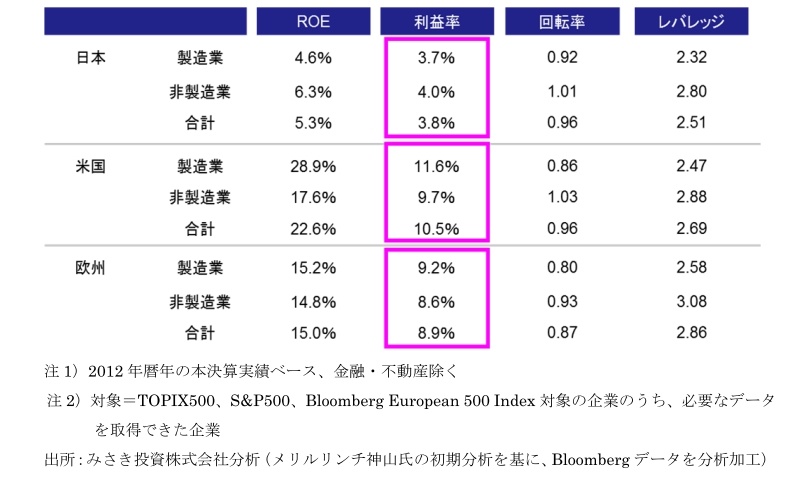

経済産業省が2014年8月に公表した、いわゆる「伊藤レポート」(伊藤邦雄一橋大学教授が座長としてまとめた報告書)では、日本企業のROE(自己資本利益率)が、海外企業に比べて著しく低い点を指摘。日本企業のROEが低いのは、根本的に売上高利益率が低いこと、すなわち稼ぐ力が弱いことを原因としていることを明らかにした。

また、収益の多くを配当に回さないため、投資対象としての日本企業の魅力も損ねているとした。そこで、コーポレートガバナンス・コードの導入によって、日本企業の消極的な経営姿勢を打開し、海外企業並みの競争力をつけようというのだ。

もう一つは国際金融市場としての東京の活性化である。東証に上場している日本企業の魅力が薄らいでいるため、海外からの投資が停滞し、国際金融市場での東京の地位が揺らいでいる。投資が減って株価が低迷すれば、企業の時価総額は上がらないし、外貨保有高も目減りしてしまう。そこで、コーポレートガバナンス・コードによって日本の上場企業の価値を高め、東京に世界のカネを集めようというわけだ。

日本政府が2013年に閣議決定した「日本再興戦略」の中では、重要項目として「コーポレートガバナンスの見直し」(=コーポレートガバナンス・コードの策定)が打ち出された。企業活動にも、言わば国際標準を持ち込むことで日本企業の評価を高めることは日本の成長戦略の一環、国是とされたのだ。

コーポレートガバナンス・コードとスチュワードシップ・コードの違い

日本版スチュワードシップ・コードは、日本版コーポレートガバナンス・コードに先立って2015年に策定され、「『責任ある機関投資家』の諸原則」として金融庁により公表されている。スチュワードシップ・コードは、主に金融機関などの機関投資家に「モノを言う大株主」となって企業をチェックし、適正な経営体制に導くよう期待している。

なぜなら、日本では企業グループや取引先同士による株の持ち合いが広く行われていたため、大株主による経営のチェックが疎かになっていると見られていたからだ。

スチュワードシップ・コードの策定によって、たとえば、金融機関が「ROE5%以上の企業を投資対象とする」といった投資基準を明示するようになったため、日本企業のROEが一挙にアップするといった一定の成果が見られた。コーポレートガバナンス・コードとスチュワードシップ・コードは、企業経営の国際標準化を進める“車の両輪”として、日本企業に行動変容を迫る役割を担っているわけだ。

全5章の内容を簡単に解説

さらに、第2章では、「株主以外のステークホルダーとの適切な協働」を掲げ、従業員や取引先、顧客といったステークホルダーとも、良好な関係を築くよう企業に促している。企業は社会的存在であり、企業の健全な発展にはステークホルダーからの支持も欠かせないからだ。

第3章では「適切な情報開示と透明性の確保」を謳い、“経営の見える化”を進めようとしている。株主が企業の経営内容を的確に把握し、合理的な投資判断を下せるようにするのが目的となる。

第4章の「取締役会等の責務」では、取締役および経営陣の役割などを規定。そして、第5章では「株主との対話」として、企業に株主とのコミュニケーションを促している。株主の意見を経営に取り入れやすくして、企業の外部評価を高めるためである。

ところで、コーポレートガバナンスを実現するための実効性のあるツールとしては、すでに「会社法」がある。会社法に「屋上屋を架す」ことにもなりかねないのに、なぜわざわざコーポレートガバナンス・コードを策定したのだろうか? それは、企業経営の国際標準にキャッチアップするため、現行法を補完する必要があったからだ。

たとえば、コーポレートガバナンス・コードの第2章には、会社法にはないコーポレートガバナンス・コード独自の規定がある。この中では、「上場会社は、社会・環境問題をはじめとするサステナビリティー(持続可能性)を巡る課題について、適切な対応を行うべきである」(原則2-3)としている。

また、女性の活躍促進、不正などに関する内部通報者の保護などについても規定している。これは最近、「ESG(環境・社会・統治)」が企業の評価基準として重視されていることを踏まえたもの。海外では、すでにニューヨーク証券取引所などがコーポレートガバナンス・コードにそうした規定を盛り込んでおり、日本としても、そうした海外の動きに歩調を合わせたというわけだ。

なぜ中期経営戦略を策定する企業が増えているのか?

第5章では、企業が「経営戦略や経営計画の策定・公表」をするべきだと、会社法よりもかなり踏み込んだ規定(原則5-2)も設けている。しかも、単なる経営戦略のアイデアや目標を公表するだけでなく、それをどうやって実現するのか、株主に具体的に説明するように求めている。

上場企業でも従来、「中期経営計画」などを公表しているところは実は多くなかった。たとえば、売上高や利益の目標を社外に示すとそれに縛られ、目標達成のために無理をして“数字を作る”といった弊害があるからだ。にもかかわらず、経営計画をあえて策定・公表するように仕向けたのは、投資判断をする際の株主の利便性を高めて、日本への投資を呼び込むためにほかならない。

コーポレートガバナンス・コードの中で、とりわけ重要なのが第4章だろう。なぜなら、企業経営の透明化の“切り札”と考えられている「独立社外取締役」について、その役割・責務、有効な活用などをこと細かに規定しているからである。

独立社外取締役はどのような役割を担うのか?

独立社外取締役とは、社内の経営陣とは一線を画し、独立した立場から経営判断をする取締役のこと。企業とは利害関係を持ってはならないとされている。東証では別に「独立性基準」を設け、社内の経営陣のみならず、大株主、主要取引先といった重要なステークホルダーとも無関係の人物から、独立社外取締役を選ぶように厳しく定めている。

したがって、従来の非常勤の「社外取締役」のように、グループ企業やメインバンク、企業のOB、大株主などから選任されることはない。米国において独立社外取締役は従来から規程があったが、2001年の「エンロン事件」のような不正会計事件を契機に、数および資格要件が厳格化された。従来の社外取締役は企業との利害関係が強いため、企業価値を高める客観的な経営判断が難しいと考えられたからだ。

日本でも、すでに会社法や上場規則では「独立社外取締役を1名以上置くこと」を定めている。しかし、たとえば、ニューヨーク証券取引所は、上場企業に取締役の過半数を独立社外取締役とするよう規定している。日本は、海外にはかなりの遅れを取っているわけだ。

そこで、日本版コーポレートガバナンス・コードでは、「独立社外取締役を少なくとも2名以上選任すべきである」(原則4-8)と規定し、グローバルスタンダードとのギャップを埋めようとしている。

このように、日本版コーポレートガバナンス・コードは、企業経営の国際標準に適合するように日本企業を導き、日本企業の価値を高めるためのメルクマールなのである。

遵守しなければ罰則があるのか?

コーポレートガバナンス・コードは、あくまでガイドラインだ。現状では会社法や金融商品取引法のような法的な強制力はない。上場企業がコーポレートガバナンス・コードを守らなくても、違約金や上場廃止といったペナルティが課せられるわけでもない。企業経営のあり方を規定するコーポレートガバナンス・コードの導入に際しては、経済界から“内政干渉”との反発も根強かったと言われる。そのため、コーポレートガバナンス・コードに強制力を持たせなかったのは、経済界に一定の配慮をしたものとも受け取られている。

有限責任監査法人トーマツの公認会計士 杉山雅彦氏は、「コーポレートガバナンス・コードは、プリンシパル・ベースであり、コンプライ・オア・エクスプレインの形式を採用しています。したがって、会社法や金融商品取引法といった既存のルールに上乗せする形にしたうえで、コーポレートガバナンス・コードに強制力を持たせるのではなく、企業の自主性に委ねるほうがよいとの判断したのでしょう」との見方を示す。

このように、コーポレートガバナンス・コードの導入について、東証は上場企業に対して、いわゆる「コンプライ・オア・エクスプレイン(順守(実施)せよ。さもなければ、説明せよ)」という方針で臨んでいると言われる。

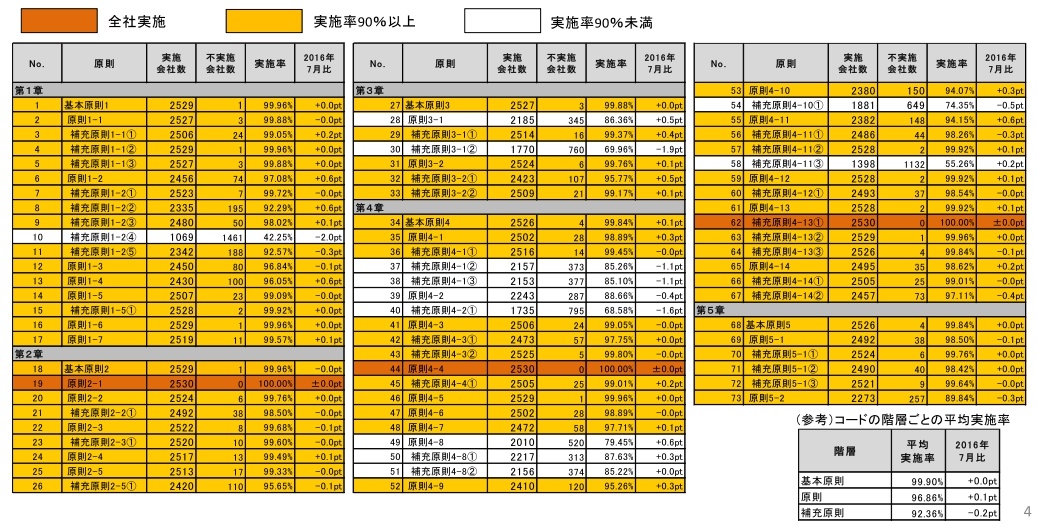

企業がコーポレートガバナンス・コードを守ることに異議がある場合、その理由を説明するよう求めているのだ(市場第一部・第二部の企業はコーポレートガバナンス・コードの全73原則、マザーズ・ジャスダック上場の企業はコーポレートガバナンス・コードの基本5原則が説明の対象)。

そうしたやり方で実質的に企業活動を縛り、企業に「コーポレートガバナンス・コードの遵守」を促しているというわけだ。なお、一部の生命保険相互会社のように、上場企業でない大企業の一部も、コーポレートガバナンス・コードを自主的に順守するようになっている。

上場企業のコーポレートガバナンス・コードへの対応状況とは?

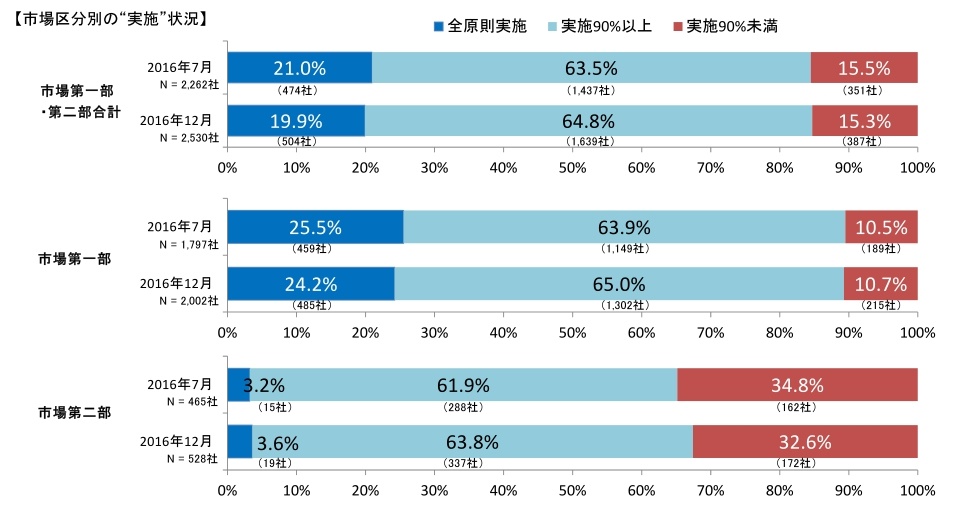

では、コーポレートガバナンス・コードの導入後、日本企業の経営はどう変わったのだろうか? 東証は2016年12月時点で、上場企業のコーポレートガバナンス・コードへの対応状況を調査している。その結果を紹介しよう。まず、コーポレートガバナンス・コードへの対応状況を開示した上場企業は約3512社に上っている。市場第一部・第二部、マザーズ、JASDAQの企業約3512社のうち、約2530社はすでに「開示」している。

さらに、開示した約2530社について見てみると、全73原則を実施した企業が19.9%、全73原則の90%以上を実施している企業が64.8%となっている。つまり、8割以上の企業が原則の90%以上を実施しているわけだ。

逆に、企業がまだ実施していない原則の例としては、外国人投資家の増加を踏まえた「議決権行使の電子化や株主招集通知の英訳」(補充原則1-2④)が代表的だ(実施率は42.25%)。2016年7月と比較して-2.0%となっており、議決権行使のシステム化などに時間がかかっているためであろうと予測される。

第4章の「取締役会等の責務」の原則も、実施の遅れが目立っている。たとえば、経営陣の報酬について、「中長期的な業績と連動する報酬の割合や、現金報酬と自社株報酬との割合を適切に設定すべきである」(補充原則4-2①)との規定があるが、実施率は、68.58%に止まっている。

会社法では、役員報酬総額について株主総会で承認を受けるといった定めがあるが、それよりもかなり踏み込んだ規定なので、実施が難航していると見られる。

また、取締役会自体が毎年、「取締役会全体の実効性について分析・評価を行い、その結果の概要を開示すべきである」(補充原則4-11③)という原則の実施率も、55.26%ときわめて低い。そもそも企業の意思決定機関である取締役会は、企業の最高機密を取り扱うため、これまで“ブラックボックス”であるのが当然だった。

杉山氏は、「法令上の要求事項として現在の取締役会は議事録を必ず作成し、出席者の署名捺印を求めています」というが、コーポレートガバナンス・コードはそのブラックボックスの公開まで要求しているわけだ。企業にとってはハードルが高いのだろう。

【次ページ】上場企業の取締役会では何が議論されているのか?

ガバナンス・内部統制・不正対策のおすすめコンテンツ

ガバナンス・内部統制・不正対策の関連コンテンツ

PR

PR

PR