- 会員限定

- 2018/12/04 掲載

オンライン融資とは何か? 各サービス比較から中国で大盛況のワケまで、徹底解説

聞き手・構成:編集部 中島 正頼、執筆:井上 猛雄

オンライン融資(オンラインレンディング)の基礎知識

●オンライン融資とは何か?

まず、そもそも「オンライン融資」(またはオンラインレンディング)とは、どういったサービスなのだろうか?

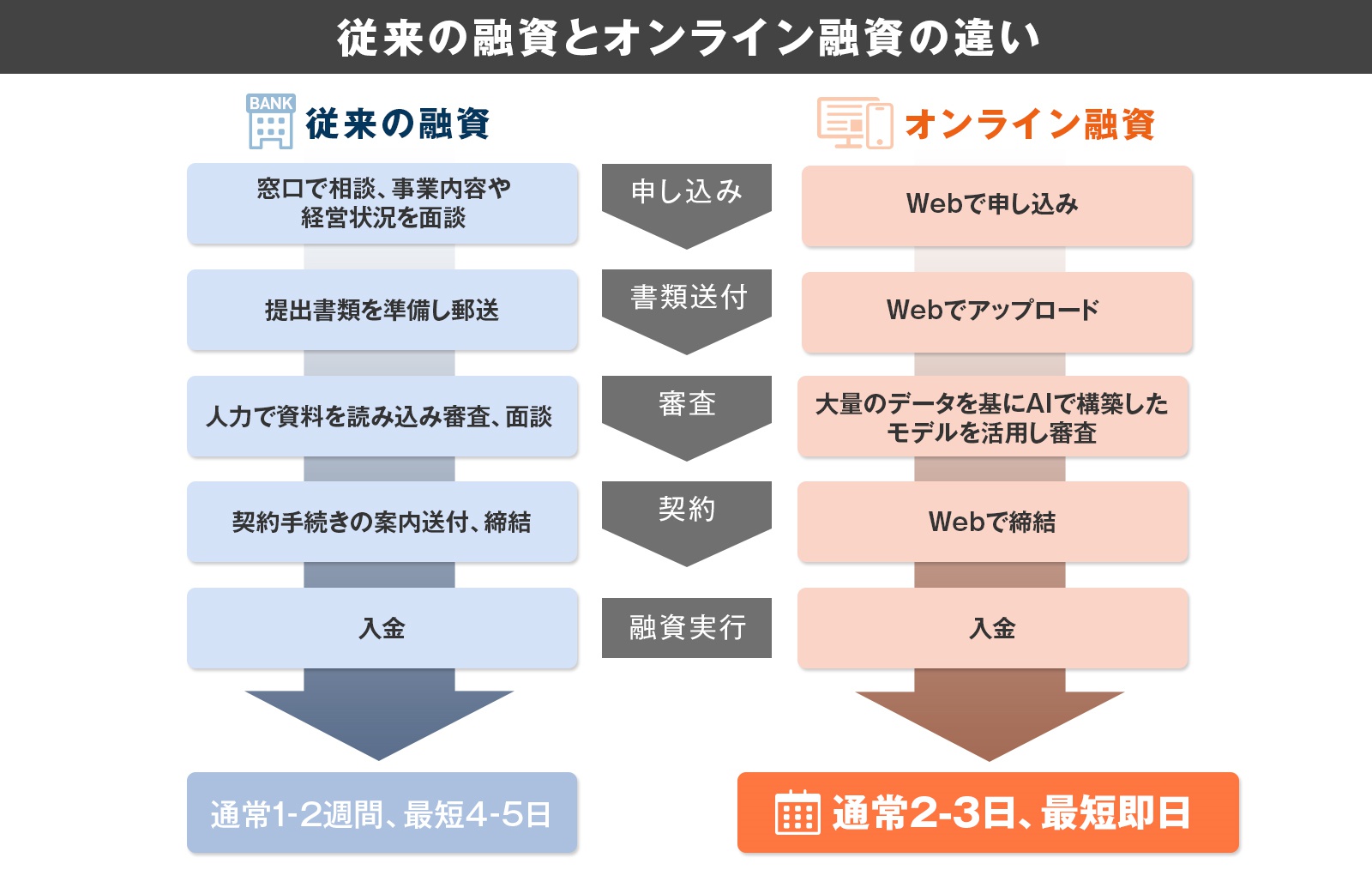

簡単にまとめると「オンライン上ですべての手続きが完結する融資サービス」のことだ。従来の融資サービスは、オフラインで行わなければならない手続きや審査が面倒で、数日から数週間を要していた。これがオンライン融資であれば、最短即日で融資を受けることも可能になる。

オンライン融資では、さまざまなデータ(企業のバランスシートなど)を活用して人工知能(AI)などで分析を行うことで、高度な与信モデルを作成し、スピーディな手続きや審査を実現している。近年のフィンテックの発展により、可能となったサービスの1つだ。

●オンライン融資のメリット

オンライン融資のメリットを整理しよう。

これまで事業者向けの融資は、たとえ少額であっても書類の提出が必要で、その準備や手続きに時間がかかるという課題があった。

それに比べて、オンライン融資は申し込みから審査結果、融資までの非常に煩雑だったプロセスが、すべてオンラインでわずか10分程度で完結する。スピード重視の事業を展開する企業にとって、手間と時間を大幅に短縮できる「利便性」が最大のウリだ。

中小企業においては、短期の資金需要が発生した場合、法人として無担保・代表者保証なしで手軽に借りられることも魅力の1つといえる。つまりオンライン融資は、まだ銀行とは密な関係が築けていない中小企業や、事業を始めたばかりのスタートアップなどに適したサービスだ。

オンライン融資は、「借り手」側だけでなく「貸し手」側のメリットも大きい。

従来、融資の判断は人が行っていた。多くの資料を読み込み、融資の対象者に話を聞きながら、最終判断を下すというアナログなプロセスを取っていたのである。これら一連の流れは、すべてコストにつながっていた。

一方、オンライン融資では収集したデータとAIを活用することで、人が行っていた判断をシステムが代行する。その分、コストを抑えられるのだ。

●オンライン融資のデメリット

逆にオンライン融資のデメリットは何か。

1つは、オンライン融資のほうが、銀行の融資よりも金利が高めに設定されていることだ。これは利便性とトレードオフになる部分だ。しかし長期的には、銀行も同様のサービスを提供すると予測されているため、その場合は金利も下がってくるだろう。

またプロセスがデジタル化された場合、セキュリティ面での心配を挙げる向きもある。

しかし、従来のアナログ的な融資プロセスでも、紙の資料を紛失してしまうリスクは残る。もちろん、セキュリティリスクについてはオンライン融資もゼロではないが、どちらがより危険かは一概に判断できないともいえる。

弥生 兼 アルトア 代表取締役社長の岡本 浩一郎氏

に解説いただいた

オンライン融資の市場規模は? 圧倒的なのは中国

●オンライン融資の市場規模

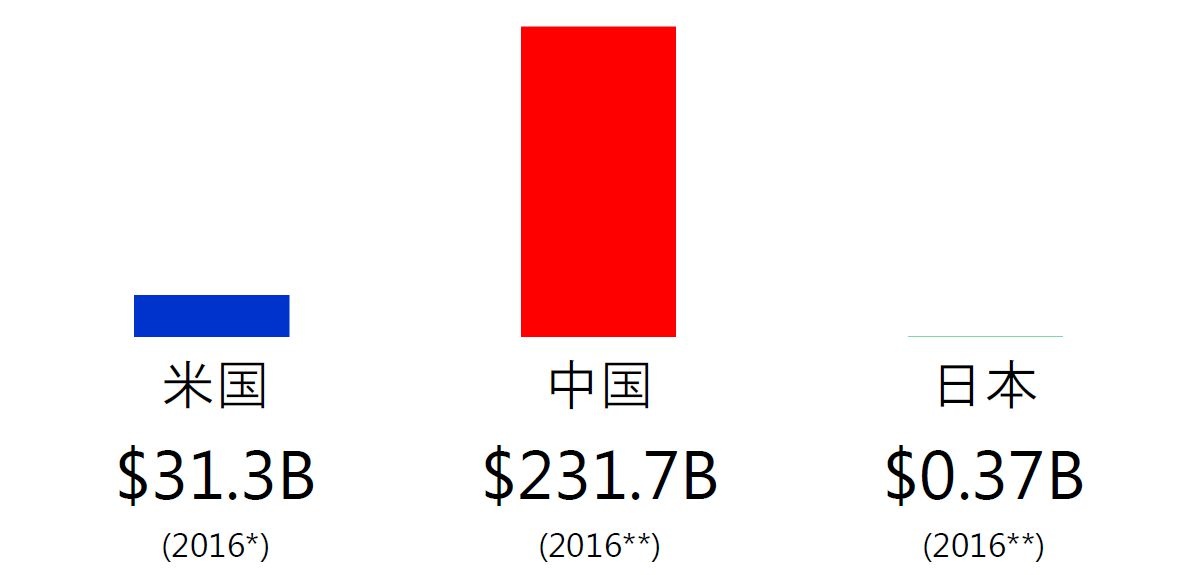

次に、オンライン融資の市場規模を見てみよう。すでに2016年の時点で中国が2,317億ドル(約25.5兆円、1ドル=110円換算、以下同)、米国が313億ドル(約3.4兆円)という市場規模になっている。一方で、日本国内は3.7億ドル(約407億円)の規模にとどまっている。ようやく市場が立ち上がったばかりという状況だ。

世界最大の市場になった中国では「審査は3分、入金は1秒」という触れ込みで、日本の金融サービスでは成し得ないようなレベルのレンディングサービスが当たり前の状況になりつつある。

●オンライン融資が注目される背景、なぜ中国、米国で盛んなのか?

オンライン融資が注目される背景には、インターネットが普及し、さまざまなデータを入手して分析できるようになったことが大きい。近年ではデータを分析するためのAIが進歩し、テクノロジー的に要素技術が揃ってきたという理由がある。

また、それぞれの国や地域の事情も影響している。中国に関しては、既存の金融サービスが十分でなかったことも背景にある。

元国営企業向けの融資はあったが、一般企業に向けた積極的な融資がほとんど行われていなかった。その代替手段としてオンライン融資が発展したのだ。オンライン決済やキャッシュレス化の流れが進んでいるのも、同様の事情があると見られる。

一方、米国はリーマンショックの影響を引きずり、金融機関が与信する範囲を絞ってきた。そのため、どうしても中小企業には積極的な融資が行われてこなかった。そうした背景を踏まえて、オンライン融資が発達。米国では5年ほど前から市場が活発になった。

現在は、企業としての評価額が10億ドル(1,100億円)以上で非上場のベンチャー企業を指す「ユニコーン企業」の中でも、オンライン融資を提供するフィンテック企業が複数頭角を現している。

海外のオンライン融資事業者の分類と特徴

●オンライン融資事業者の分類

海外では、現在どのようなオンライン融資事業者が活躍しているのだろうか?

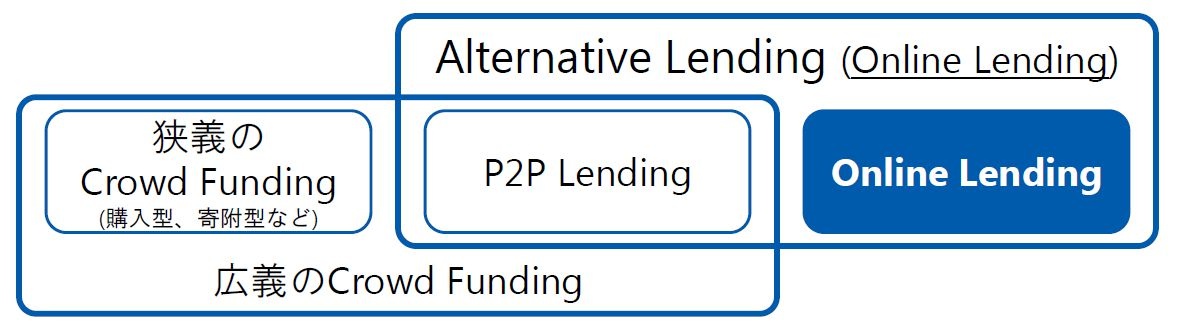

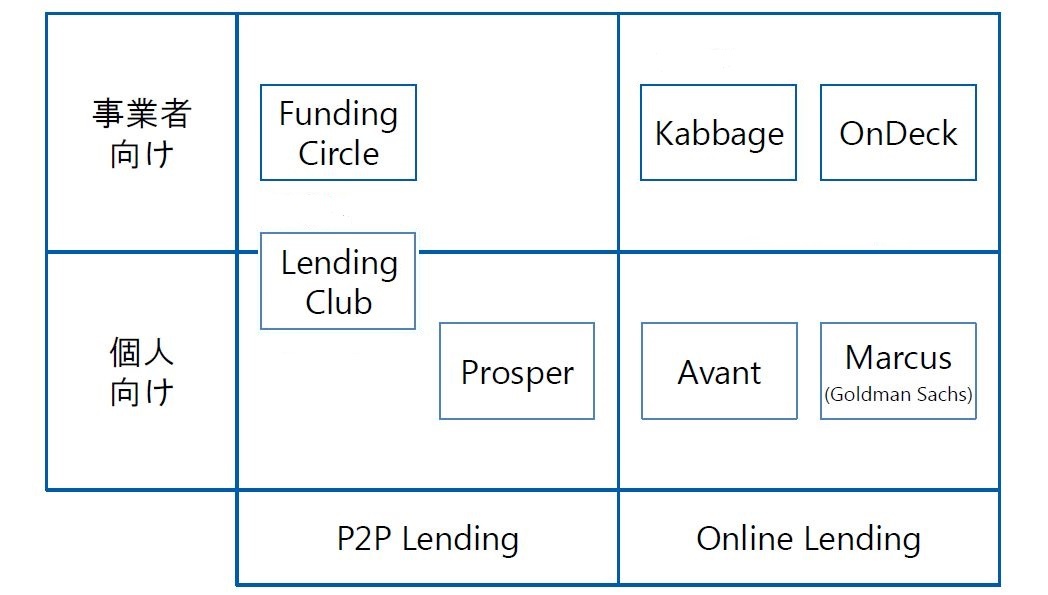

オンライン融資を細かく分類すると、事業者向けのオンライン融資と、個人向けの「P2Pレンディング」に分けられる。P2Pレンディングは、お金を借りたい、あるいは貸したい個人や個人事業主を対象に、インターネット通じて両者をマッチングさせる融資(仲介)サービスであり、広義の意味ではクラウドファウンディングの一部に属する。

この分類で整理してみると、たとえば、事業者向けオンライン融資では「Kabbege」「OnDeck」「Kabbage」が有名だ。事業者向けだけでなく、個人も対象にする「Lending Club」は上場を果たしている。特にP2P分野では「Funding Circle」も強い。

●Kabbageの特徴

事業者向けオンライン融資の筆頭に挙げられるKabbageは、2009年に米国で設立された。最近、ソフトバンクの融資を受け、時価総額が12億5,000万ドル(約1375億円)と評価されている。融資額は最大15万ドル(約1,650万円)で、融資期間は半年あるいは1年、融資利率は1、2カ月目は1.5~10%、それ以降は月利1%で借りられる。eBayやPayPal、SQUARE、Amazon、Yahoo!など多様なデータを与信の判断に使っている。

●OnDeckの特徴

OnDeckは、同社のエンジンを「JPMorgan Chase」(JPMC)に提供し、融資サービスをJPMCブランドとして展開している。JPMCの顧客400万社に対し、20万ドル(約2,200万円)までの少額融資を行い、既存融資と相互補完の関係を築いている。近年、オンライン融資事業者が既存の金融機関と積極的に連携するケースも出ている。

●Lending Clubの特徴

2007年に創業したLending Clubは、2014年にNYSEに上場を果たした。時価総額は2017年10月時点で17億7,000万ドル(約1947億円)だ。融資額は、個人向け融資が最大4万ドル(約440万円)、事業者向け融資が最大30万ドル(3,300万円)となっており、期間は3年から5年間。融資利率は5.99~35.89%、貸し手の平均リターンは5.6%となっている。

日本のオンライン融資の現状、遅れを取った背景

海外で勢いのあるオンライン融資だが、日本国内の状況はどうなっているのか。オンライン融資が遅れてしまった理由には、日本特有の事情もある。●日本でオンライン融資が遅れた背景

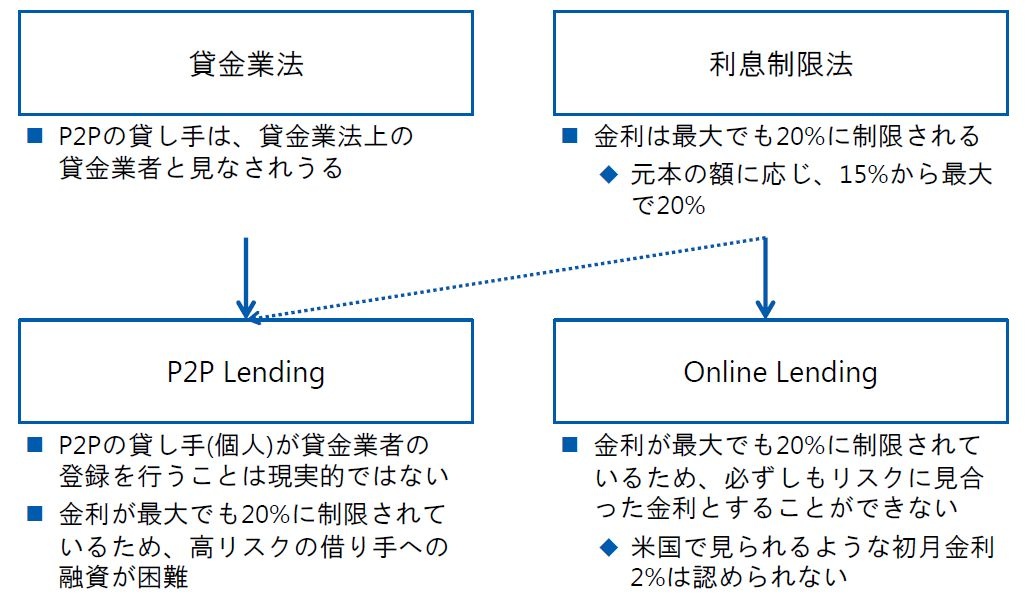

まず「法的な制約が立ちはだかっている」ことだ。貸金業法では、P2Pレンディングのような個人の貸し手も貸金業者と見なされ、登録を行う必要がある。

かつては、金融関係以外にも多くの事業者が貸金業に参入していた。2007年当時は1万1000社以上もの業者が乱立していたが、無理な貸し付けが横行したこともあり、法改正が行われた。

総量規制により、個人に対しては年収の3分の1以上の貸付が不可能になった。また、年収証明書が必要になり厳格な審査が課された。さらに利息制限法でもグレーゾーンだった最大29.2%の金利が、20.0%までに制限されたのだ。

この法改正で国内の登録業者はかなり淘汰され、2017年には10分の1近く(1865社)に減少している。中小企業向けのサービスも同様だ。2007年までは商工ローンなどの貸金業者が数多く存在していたが、行政処分を受けたり、過払い金請求の問題がクローズアップされたりしたことで多くの事業者が撤退。次に銀行カードローンが台頭したが、こちらも多重債務問題に対応する形で、現在は総量規制と同様の仕組みなどを自主規制として導入している。

●ようやく脚光を浴び始めた理由

こうした状況の中、近年ようやく国内でもオンライン融資が脚光を浴びてきた。そもそもオンライン融資は、構造としてはネットショッピングに近いものだ。いまやアマゾンや楽天など、ネットで商品を購入するのは当たり前の時代。ビジネスの領域においても物品の売買がネットで行われる中で、金融業界だけが未だ旧態依然としていた。こうしたギャップに多くの人が気づき始めたのである。

通常の銀行業務は、預金から融資、決済まで一気通貫で顧客に提供する必要がある。これらを安定的に行うと、すべてが平均的なサービスとなる。しかし、フィンテック業界ではすべてのサービスではなく、「融資」や「決済」といった銀行業務の一部を切り取り、一つの領域に絞り込むことで徹底的に利便性を高めている。オンライン融資でも、これまで取りこぼされてきた顧客のニーズに合ったサービスを提供できる環境が整ってきた。

【次ページ】アルトア(弥生・オリックス)、J.Score(みずほ銀行・ソフトバンク)など5つの国内サービスの特徴を比較

金融業界のおすすめコンテンツ

PR

PR

PR