- 会員限定

- 2021/02/10 掲載

SoFi(ソーファイ)とはいかなる企業か?学生ローンを革新したソーシャルレンディング

Mint Labs製品開発部長。1981年栃木県生まれ。2006年東京大学大学院工学系研究科修了。日本アイ・ビー・エムにてITコンサルタント及びソフトウェア開発者として勤務した後、ESADE Business SchoolにてMBA(経営学修士)を取得。現在は、スペイン・バルセロナにある医療系ベンチャー企業の経営管理・製品開発を行うとともに、IT・経営・社会貢献にまたがる課題に係るコンサルティング活動を実施。Twitterアカウントは@takayukisato624。ビジネスモデルや海外での働き方に関するブログ「CTO for good」を運営。

SoFiとはいかなるフィンテック企業か?

米国では学生ローンが社会問題化している。Student Loan Heroの調査では、2018年に大学を卒業した学生は、平均して2万9800ドルのローンを抱えていると報告された。また、学生ローンの合計は、1.5兆ドルを越え、過去最大となった。この原因の一つが、米国の大学の学費の高騰だ。1980年代に比べ、2倍以上となっている。20~45歳の人のうち13%は、学生ローンの返済を理由に、子供をもうけたり、家を買ったりするのを遅らせる、あるいは、止めるという選択に迫られるようになった。過剰な学生ローンは、生活設計にも影響を与えてきている。

SoFiとは、このような学生ローンに苦しむ世代を含め、個人の家計管理に役立つ金融商品を提供するフィンテック企業だ。金利を下げられるようローンの借り換えを行ったり、投資・保険などのサービスを提供したりするのが特徴と言える。

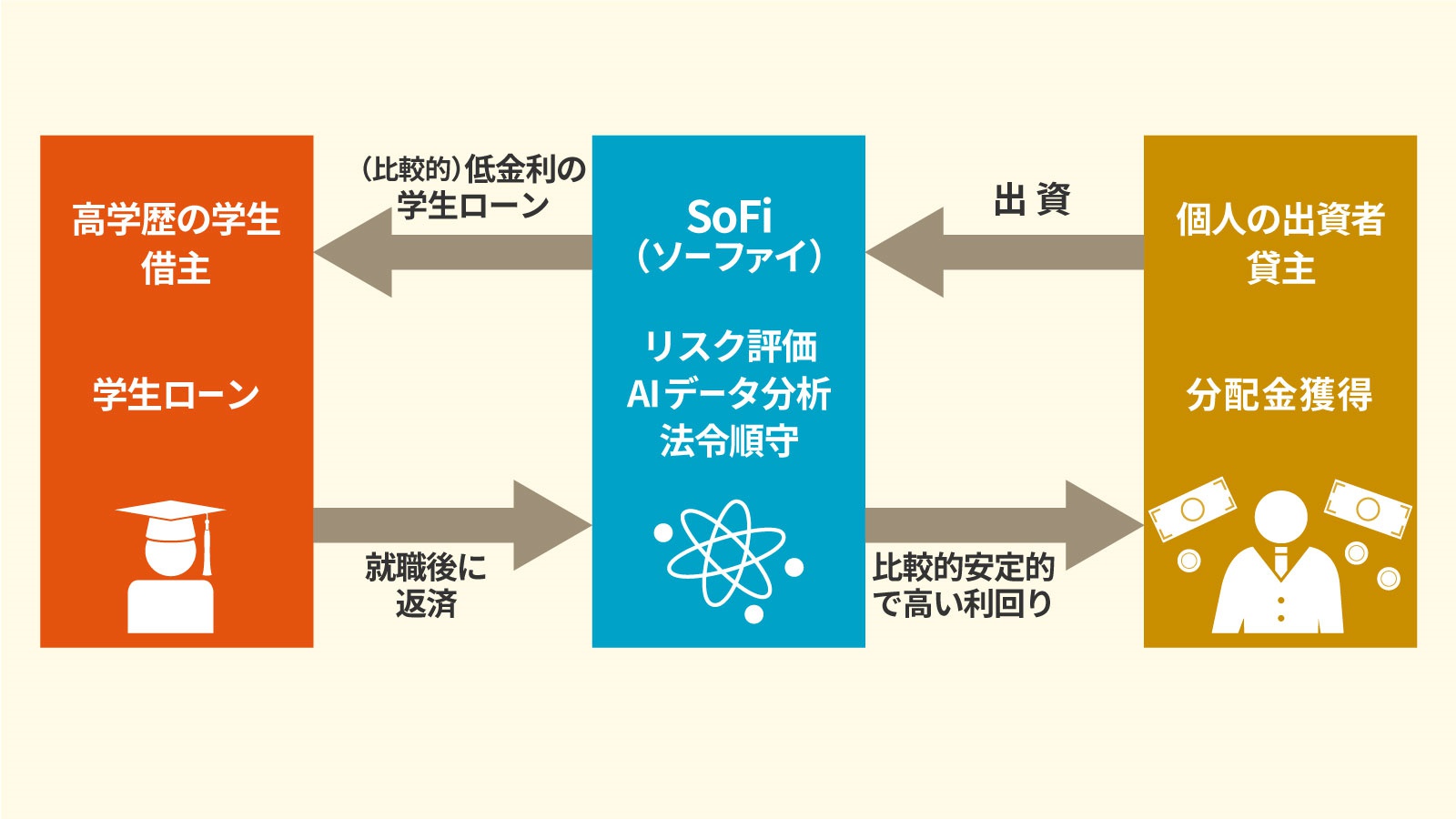

2011年にスタンフォード大学の学生Mike Cagneyらによって創業された同社の正式名称は「Social Finance」。略してSoFiと呼ばれる。返済が滞るリスクの低い高学歴の学生向けに、低金利で貸し付けを行うソーシャルレンディングの仕組みを開発したことで飛躍的な成長を遂げた。

ソーシャルレンディングとは、クラウドファンディングの一種で、お金を「投資したい人(個人投資家など)」と「借りたい人(SoFiの場合は学生)」を結びつけるサービス。P2Pレンディングや貸付型クラウドファンディングなどとも呼ばれる。学生にとっては既存の銀行によるローンよりも低い金利で教育資金が借りられるのと同時に、スタンフォード大学の卒業生を中心とした資金提供者にとっては、普通預金よりも良い利率で、しかも貸し倒れの件数も少ないという利点がある。

ソーシャルレンディングで成功を収めた同社は、ターゲットとする顧客層を、いわゆるHENRY(High earning, but not rich yet。収入は高いが、また富裕層ではない)に該当するミレニアル世代に定め、提供する金融商品の幅を広げてきた。 NerdWalletの調査では、SoFiのローンを利用したユーザーは、平均して13万ドルの年収と、高いクレジットスコアを有していると報じられた。

提供する金融商品は、学生ローン、住宅ローン、ETFなどの投資商品、パートナー企業と提携した生命保険や自動車保険、さらに、クレジットカード発行など、多岐にわたっている。加えて、節約や運用を容易にするため、家計管理アプリも提供している。

SoFiの特徴として、そのユーザーに提供されるサービスが挙げられる。ユーザー限定でキャリアコーチングを提供したり、転職活動を支援したりして、収入の安定化を支援する。

キャリア支援を含めた付加価値でユーザーを獲得

SoFiのビジネスモデルは、提携パートナーから得られる手数料によって成り立っている。株式・ETF・暗号資産(仮想通貨)の販売、生命保険・自動車保険・住宅保険の販売が代表的だ。また、発行するクレジットカードで提携するサービスに関する支払いが行われるたびに、SoFiの収益となる。SoFiはユーザー側から収益を得る部分はほとんどなく、口座管理費やATM利用手数料などを徴収することはない。ローンを含めた金融商品の利用を促進し、パートナー企業から収益を獲得する仕組みと言える。

SoFiはユーザー数および、売り上げの増加を続け、大きな成長を遂げてきた。2020年第3四半期の売り上げは2億ドル、さらに、2021年通期の売り上げは前年比60%増の10億ドルと予測されている。

学生ローンについては37万人以上のユーザーを有し、借り換えされた額は合わせて300億ドルを超えた。

SoFiと競合する個人向けフィンテック企業としては、Avant、Lending Club、Upstart、Prosperなどが知られている。これらの企業と比べると、収入の高い、あるいは高くなる見込みのある個人をターゲットとするSoFiは、審査基準の高さ、金利・手数料の低さ、キャリア支援を含めたサービスの豊富さといった違いがある。

オンラインでの金融サービスは今後も成長の余地が大きい。Allied Market Researchの調査では、世界におけるデジタル・レンディング・プラットフォームの市場規模は、2019年の55億8000万ドルから年率16.7%で成長し、2027年には203億1000万ドルに達すると予測された。

【次ページ】ソフトバンクグループによるSoFiへの投資は成功を収めるか

金融業界のおすすめコンテンツ

PR

PR

PR