- 会員限定

- 2020/10/27 掲載

中国で急成長する「生鮮食品EC」市場、アリババ対テンセント激闘のゆくえ

カリフォルニア大学 サンディエゴ校 国際政策・戦略研究大学院 公共政策修士。京都大学法学部卒業後、経済産業省に入省。エネルギー基本計画の改定、福島復興支援(主に産業復興)などの業務経験を経たのち、製造業の第4次産業革命対応の担当者として、デジタル化対応への支援やものづくり白書執筆などに従事した。

急成長と淘汰(とうた)が進む中国の「生鮮食品EC市場」

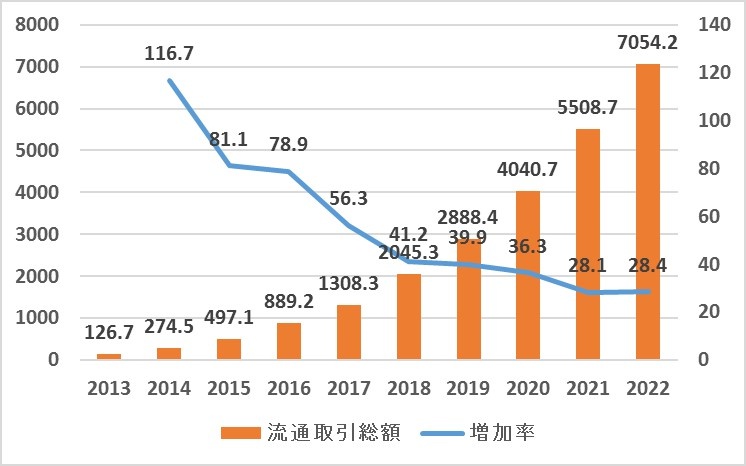

中国の生鮮食品EC市場がここ数年で急成長を見せている。iResearch Global Groupのレポートによると、同市場の流通取引総額(GMV)は年々右肩上がりで成長し、成長率も高水準を維持している。また、中国のリサーチ会社「易観」やコンサル会社「比達」などによると、新型コロナの影響で、生鮮食品EC市場全体の2020年第1四半期のアクティブユーザーは前年同期比で激増、取引総額についても前年第4四半期比で増加したという。加えて、中国の消費者トレンド分析からも、中国における生鮮食品市場が今後も成長産業であることが見て取れる。ボストン コンサルティング グループ(BCG)によると、中国消費者の所得レベルが年々増加しているため、今後人口が最も急成長する階級は、月収$1,800~$3,400の上位中産階級や月収$3,400以上の富裕層である。

これらの層は、健康志向が強く、有機農産物や自然素材の衣服などを好むと言われている。よって、有機農作物をより新鮮な状態で提供する生鮮食品EC業界は、これらの高所得者層の急成長に伴って成長を続けると考えられる。

一方、ここ数年、同業界内で経営破綻や経営不振に陥る企業が相次いでいるのも事実である。中国電子商務研究センターが2017年に発表した報告書によると、2016年に黒字となった企業は全体のわずか1%にとどまり、赤字を出した企業が88%、巨額の赤字が7%となっている。

この主な原因には、業界での競争激化により急速な市場の統合が生じたことが挙げられる。実際に、同市場では、2018年に上位5社が市場の63%以上を占めるなど、市場の統合が進んでいる。

ゆえに、中国の生鮮食品EC業界は、今後ますます成長が見込まれる一方で、競争が激化し、勝者と敗者が明確になりつつあるフェーズに入ってきている。

多岐にわたる中国生鮮食品ECのビジネスモデル

同業界のビジネスモデルは、表1が示す通り、次々と新しいモデルが登場し、多岐にわたっている。従来のモール型スーパーがオンライン化を進める中、短時間できめ細やかな配達を実現する、“新”生鮮食品ECの台頭が著しい。中でも、消費地近くの小規模倉庫から宅配を行う「前置倉」モデルと、店舗と倉庫を一体化し体験型購入を促す「店倉合一」モデルとの間で熾烈な競争が生じている。

前者の「前置倉」モデルは、低コストの小規模倉庫を広範囲に展開することで、規模の効果を得やすいというメリットがある。たとえば、代表企業の1つである毎日優鮮(MissFresh)は、16以上の都市に1,700以上の小規模倉庫を展開し、品質よりも利便性や安さを求める若者を中心に月間1000万人以上(2019年9月時点)のユーザーを獲得している。

一方で、オンラインとオフラインが融合する「店倉合一」モデルに関しては、2016年10月にアリババ創業者であるジャック・マー氏が、“ニュー・リテール(New Retail)”という戦略的概念を提唱したことが記憶に新しい。

オンライン配達ならではの利便性に加えて、現物を確認し消費者自ら品質を担保できることで、高級志向が強まる中国の消費者を惹きつけ始めている。たとえば、アリババ傘下の盒馬鮮生(Hema Fresh)は、14以上の都市に160以上の店舗・倉庫一体型施設を展開し、品質を優先する中年者・高年層を中心に月間700万人以上(2019年9月)のユーザーを獲得している。

また、別の注目すべきポイントとして、各ビジネスモデルを代表する多くの企業は、アリババもしくはテンセント(京東含む)と密接な関係(子会社、投資先など)を有している。すなわち、この“新”生鮮食品EC業界には、“アリババvsテンセント”という構図が明確に存在し、激しい覇権争いが勃発している。

| 従来のモール型スーパーのオンライン化 | “新”生鮮食品EC | |||

| 「前置倉」モデル (倉庫のみ、オンラインのみ) |

「店倉合一(店舗・倉庫一体型)」モデル (OMO:オフラインとオンラインの融合) |

コミュニティごとの共同購入・配達モデル | ||

| 配達時間 | 1~2日 | 1~2時間 | 30分 | 1~2日 |

| 配達範囲 | 10km | 1~3km | 1~3km | 500m~1km |

| メリット | ・顧客の強いロイヤリティ |

・小規模倉庫の展開や食品ロスの低減による配達の低コスト化 ・地理的に広範囲をカバー |

・購入前に実物を確認可能、品質を担保 ・キャッシュレス導入による効率化 |

・コミュニティレベルへのきめ細やかな配達 ・物流投資の抑制・高い拡張可能性 |

| デメリット | ・長い配達時間 | ・倉庫や物流網への高額な初期投資 ・現物確認不可 |

・人件費やインフラ費がかさむ |

・商品の種類の少なさ ・不安定な管理体制 |

| 代表企業 |

・天猫

(Tmall Fresh) ・京东生鮮

(JD.com) ・Sun Art Retail Group

|

・毎日優鮮

(MissFresh) ・叮咚買菜

(Dingdong Maicai) ・盒馬小站

(Hema Xiaozhan) |

・盒馬鮮生

(Hema Fresh) ・超級物種

・7 Fresh

(Super Species) |

・Food Enjoyment

・十荟団

(Nice Tuan) |

※赤字:アリババ陣営、青字:テンセント陣営、緑字:京東陣営(テンセント陣営)

【次ページ】盒馬鮮生(Hema Fresh) vs 超級物種(Super Species)

流通・小売業界のおすすめコンテンツ

PR

PR

PR