- 会員限定

- 2020/01/16 掲載

会計管理製品シェア調査(中堅・中小企業向け)、freeeやマネフォは本当に“躍進”?

連載:中堅・中小企業市場の解体新書

ノークリサーチ シニアアナリスト 博士(工学)

早稲田大学大学院理工学研究科数理科学専攻卒業後、ジャストシステム、ソニーグローバルソリューションズ、ベンチャー企業などでIT製品及びビジネスの企画/開発/マネジメントに携わる。ノークリサーチでは多方面で培った経験を生かし、リサーチ/コンサル/執筆・講演など幅広い分野を担当。著書は「AdobeAIRの基本と実践」「クラウド大全(共著)」(日経BP刊)など。

全体の導入社数シェアは、老舗パッケージベンダーが健在

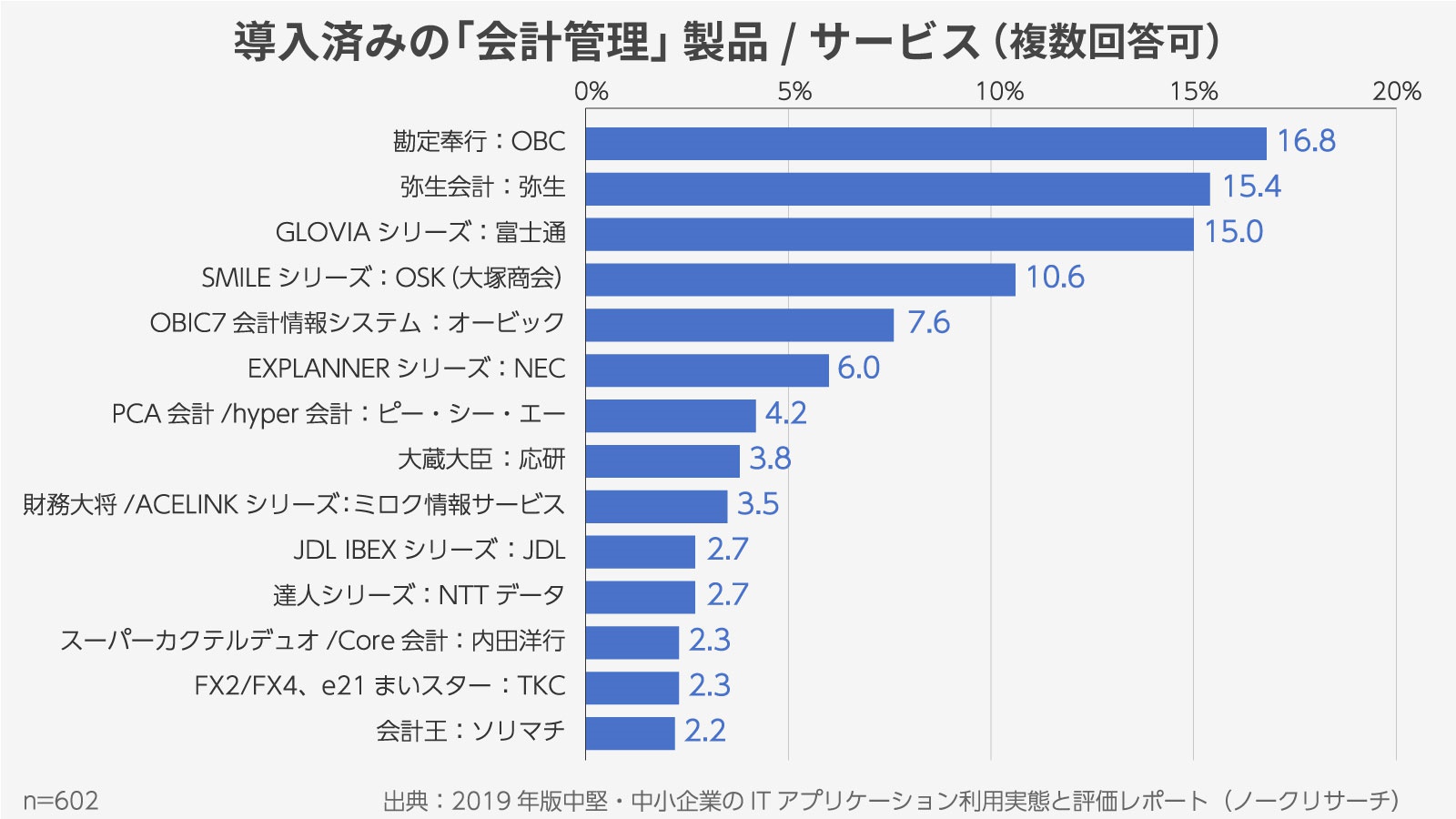

以下のグラフは年商500億円未満の中堅・中小企業を対象として導入済みの「会計管理」製品/サービスを複数回答形式で尋ねた結果のうち、回答件数が比較的多かったものをプロットしたものだ。回答対象となる製品/サービスはパッケージやASP/SaaS形態など、中堅・中小企業で想定される会計管理のシステム形態をすべて含んでいる。「勘定奉行」(OBC)、「弥生会計」(弥生)、「GLOVIAシリーズ」(富士通)の上位3つの製品/サービスが多くの割合を占めており、「SMILEシリーズ」(OSK)、「OBIC7会計情報システム」(オービック)、「EXPLANNERシリーズ」(NEC)、「PCA会計/hyper会計」(ピー・シー・エー)がそれに続く状況となっている。

同じベンダーの同じ製品/サービス体系でパッケージとASP/SaaS形態の双方を展開している場合、上記のグラフは両者を合わせた導入社数シェアを示している。たとえば、OBCの『奉行クラウド』は「勘定奉行」、弥生の『弥生会計オンライン』は「弥生会計」、富士通の『GLOVIA きらら会計』は「GLOVIAシリーズ」、ピー・シー・エーの『PCAクラウド会計』は「PCA会計/hyper会計」に包含されている。(『』で列挙したものが各ベンダーにおける代表的なASP/SaaS形態の会計サービスである)

このように、パッケージとASP/SaaS形態の双方を含めた中堅・中小企業全体で見た場合には、以前から存在する著名なパッケージベンダーが導入社数シェアの上位に位置していることが確認できる。

業務クラウドのシェアは「何を前提とするか」で大きく変わる

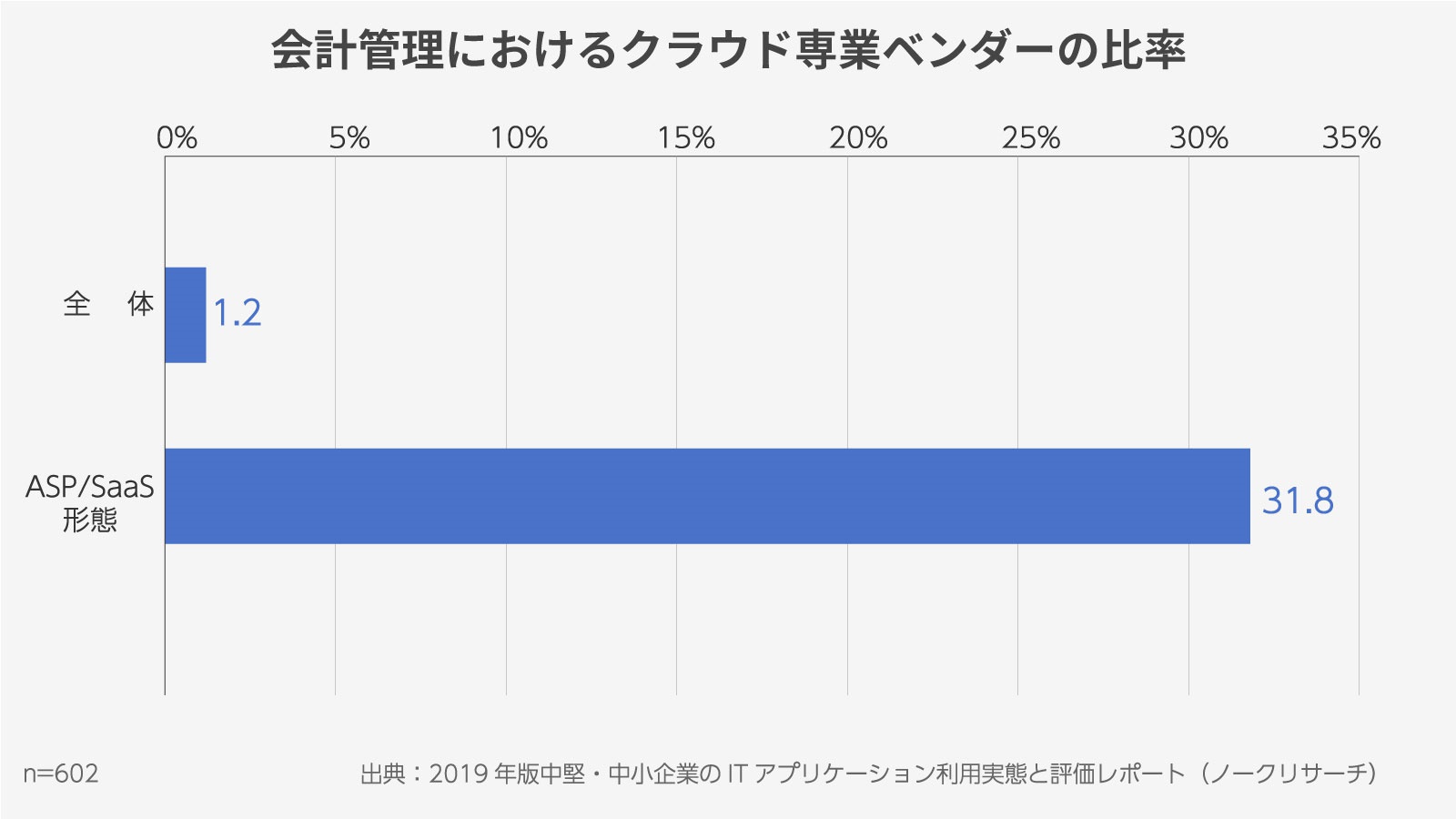

一方、昨今では「マネーフォワードクラウド会計」を提供するマネーフォワードや「freee」を提供するfreeeなどといったASP/SaaS形態を専業とする新興ベンダーにも注目が集まっている。実際、こうしたクラウド専業ベンダーの占める割合が高くなっていることを述べたメディア記事も少なくない。だが上記のグラフを見ると、こうしたASP/SaaS専業の新興ベンダーは導入社数シェア上位には現れていない。この疑問に対する答えとなるのが以下のグラフである。これはマネーフォワードやfreeeなどのクラウド専業ベンダーが導入社数シェアに占める割合を「全体」(パッケージとASP/SaaS形態をすべて含む)「ASP/SaaS形態」のそれぞれで集計した結果である。

クラウド専業ベンダーが占める割合は「全体」では1.2%にとどまるが、「ASP/SaaS形態」では31.8%に達する。つまり、ASP/SaaS形態の業務システムを「業務クラウド」と呼ぶとすれば、会計管理における業務クラウドの3社に1社はクラウド専業ベンダーということになる。先に述べた「クラウド専業ベンダーの占める割合が高まっている」といった記事は後者の数値を根拠としている場合が多い。

このように、業務クラウドのシェアを見る際は、その“前提”をどこに置いているかに注視したい。“前提”を業務クラウド(ASP/SaaS形態)に置けば3社に1社だが、会計管理製品・サービス全体から見ればその割合は1%程度にとどまる。

中堅・中小企業が業務クラウドを採用するかどうか判断する場合、導入社数シェアは重要な判断材料となるだろう。その際には「示されたシェア数値の前提は何か?」を常に確認することが大切だ。

【次ページ】「業務クラウド」の定義もベンダーによって異なる

クラウドのおすすめコンテンツ

PR

PR

PR