- 会員限定

- 2019/08/19 掲載

「デジタル法人課税」の論点を整理 2020年の成立目指す新税制は何が問題?

連載:第4次産業革命のビジネス実務論

アルファコンパス 代表CEO

中小企業診断士、PMP(Project Management Professional)

1990年3月 早稲田大学大学院修士課程(機械工学)修了。同年に東芝に入社後、製造業向けSCM、ERP、CRMなどのソリューション事業立ち上げに携わり、その後、インダストリアルIoT、デジタル事業の企画・マーケティング・エバンジェリスト活動などを担うとともに、オウンドメディア「DiGiTAL CONVENTiON」の立ち上げ・編集長などをつとめ、2024年に退職。

2020年にアルファコンパスを設立し、2024年に法人化、企業のデジタル化やマーケティング、プロモーション支援などを行っている。

主な著書に『デジタル・プラットフォーム解体新書』(共著:近代科学社)、『デジタルファースト・ソサエティ』(共著:日刊工業新聞社)、『製造業DX: EU/ドイツに学ぶ最新デジタル戦略』、『製造業DX Next Stage: 各国/地域の動向やAIエージェントがもたらす新たな変革』(近代科学社Digital)がある。その他Webコラムなどの執筆や講演など多数。2024年6月より現職。

なぜデジタル社会で法人課税が問題になるのか

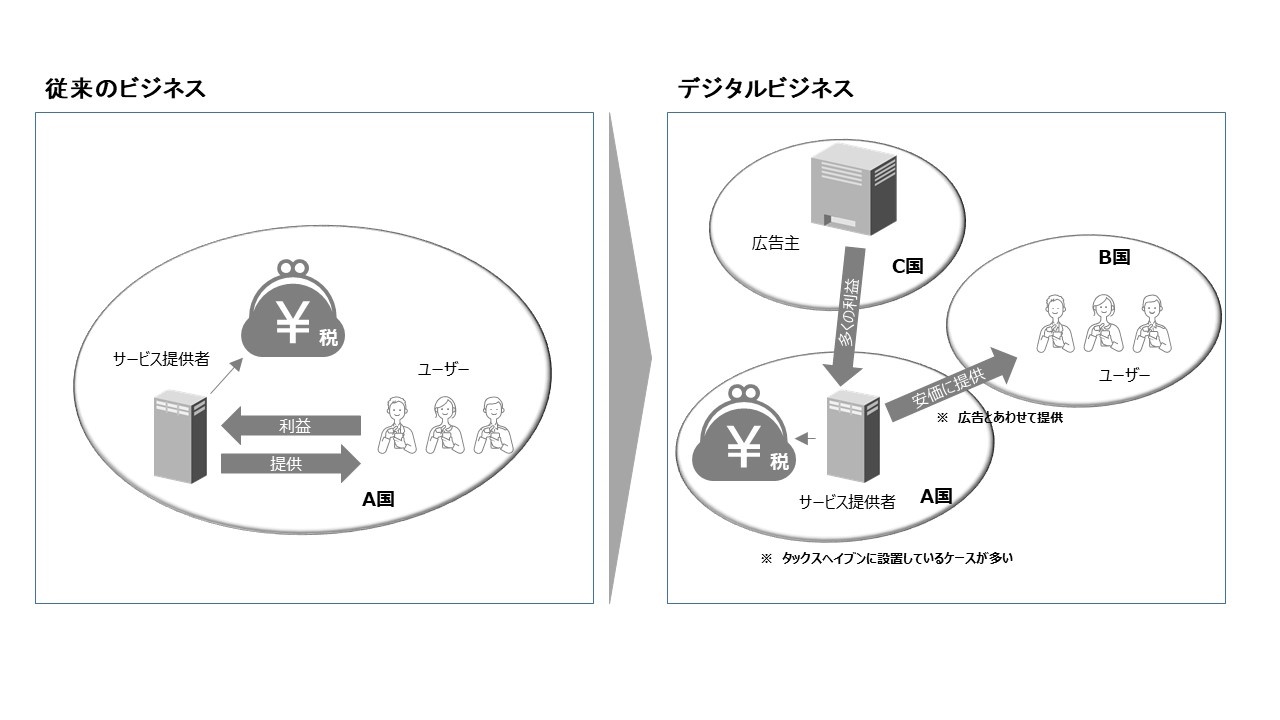

従来のオフラインのビジネスにおいて、販売と支払いは通常同じ国の中で行われていました。そのため、ビジネス取引において発生した利益に対しては、物理的に取引が行われた国に対し税金が支払われていました。しかし、GAFA(グーグル、アマゾン、フェイスブック、アップル)のようなデジタル・プラットフォーマーは、恒久的な施設がない国のユーザーに対しても、書籍や音楽・動画などのネット配信サービス、広告配信サービスなど、国境を越えてオンラインで提供。巨額の利益を上げています。

こういったデジタル・プラットフォーマーに対する課税には、これまで各国とも手をこまぬいていました。インターネットを主な取引の場としており、法人税を課す上での国際的な原則である「恒久的な施設・拠点」が、ユーザーがいる国に存在しないためです。

たとえば、アマゾンが日本の消費者に対して電子書籍を販売して利益を上げても、それを配信する拠点は日本以外の国にあります。日本のユーザーから得た利益に対して日本で法人税を課すことは、従来のルールでは難しいのです。

この状態を改めることを目指し、2019年に入り議論が重ねられてきました。

OECDが検討した法人課税案と、その課題

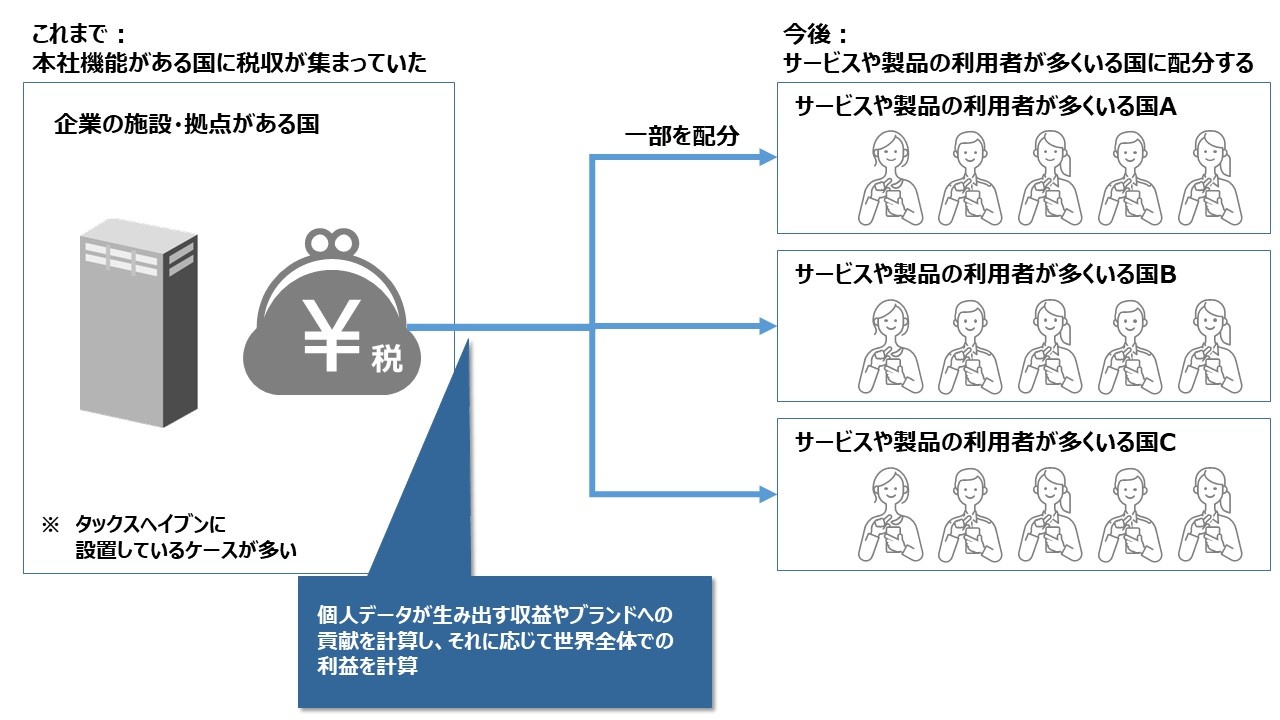

2019年1月、経済協力開発機構(OECD)は、GAFAらを念頭に置いた新たな課税、つまり「デジタル法人課税」の考え方について、論点を整理しました。その案は、「デジタル・プラットフォーマーのサービスが“利用された国”において、その国での売上高に応じて課税される」というものでした。しかし、この案にはいくつかの課題が残っています。

まず、デジタル・プラットフォーマーのビジネスモデルの中には、ユーザーが投稿するコンテンツ、ネットの閲覧、検索履歴などの情報をターゲット広告に利用して、広告主である企業から広告収入を得るものが多く存在します。サービスを無料あるいは安価に提供し、サービス収入より広告収入の方が多くなることもあり得ます。そのため、サービス利用者が多いからといって、その国での売上高が大きいとは限りません。つまり、このOECDの案では利用者がいる国で課税がされるとは限らない懸念が残ります。

さらに、プラットフォーマーが税率の低いタックスヘイブン(一定の課税が著しく軽減、ないしは完全に免除される国や地域のこと。「租税回避地」「低課税地域」とも呼ばれる)に拠点機能を置けば、広告収入に対する課税も節約されてしまいます。

結局この案では、ある国でのビジネス規模とその国に支払っている税収との間での乖離は解消されません。

【次ページ】G20で合意された「デジタル法人課税」の基本方針とは

財務会計・管理会計のおすすめコンテンツ

PR

PR

PR