- 会員限定

- 2017/11/08 掲載

国内ITサービスベンダーのランキング、ガートナーが富士通やNECら13社の強みと課題を徹底解説

ユーザー企業の7割がITサービスベンダーを利用している

実態として、システムの開発・運用において、社外のITサービスベンダーと関わりのあるユーザーは全体の7割を占めている。ガートナーの調査では、「ほとんど外部委託」(34%)と「内製/外部委託がほぼ半々」(35%)を合わせて全体の3分の2を占める。これに対して、「ほとんど内製」(32%)は3分の1である。

なお、デジタルテクノロジーの導入における主要なベンダーの選定方法は、「委託実績のあるベンダーまたはそのベンダーからの紹介」が43%と多く、新規ベンダーを開拓(19%)を大きく上回っている。

本記事の論点は2つある。

2. 今後ITサービス・ベンダーを評価する際の重要な確認ポイント

トップ5社の売上が全体の半分近くを占める

ITサービスとは、開発や運用などアプリケーションのライフサイクル全体を対象とするサービスを指す。SIベンダー(システム構築会社)のサービスが該当する。2016年のIT支出は全体で約30兆円だが、このうちITサービスは約11兆円を占める。内訳は、コンサルティング(5.4%)、導入(40.9%)、ITの運用アウトソーシング(31.6%)、製品サポート(11.4%)、業務のアウトソーシング(10.7%)となっている。導入サービス(システム開発)が多くを占める。

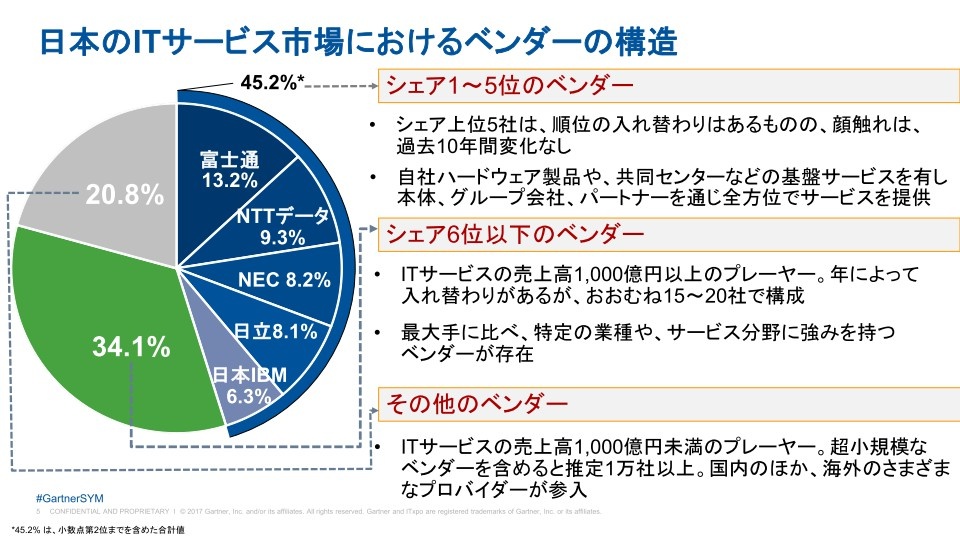

日本のITサービス市場におけるベンダーの構造は、富士通(13.2%)、NTTデータ(9.3%)、NEC(8.2%)、日立製作所(8.1%)、日本IBM(6.3%)のトップ5社がシェアの半分を占める。トップ5社の顔ぶれは過去10年間変化がない。

トップ5社の特徴は、自社ハードウエア製品や共同センターなどの基盤サービスを持っていることや、本体やグループ会社、パートナを通じて全方位でサービスを提供していることである。

トップ5のシェアは、じわじわと落ちてきている。10年前はトップ5社で半分を占めていたが、今は半分を少し割り込んでいる。クラウドやパッケージソフトの浸透によって、カスタム開発の割合が減ってきていることなどが影響している。

シェア6位以下を見ると、売上が1,000億円以上のベンダーは、年によって増減するものの、おおむね15~20社ある。この企業群がシェアの3分の1を占める。シェア6位以下のベンダーの特徴は、トップ5社に比べて、特定の業種やサービス分野に強みを持つベンダーが目立つことである。

売上高1,000億円未満のその他のベンダーは、超小規模なベンダーを含めると推定で1万社以上ある。

1位 富士通:顧客の依頼に対して柔軟に対応

トップシェアの富士通は、2016年の国内ITサービス売上が1兆4,535億円で、製品販売を含む富士通全体の売り上げの約32.1%を占める。内訳は、導入(46.3%)と運用(44.9%)がほぼ同じ割合を占める。強みは、顧客の依頼に対して泥臭く柔軟に対応できることである。おおむね日系ベンダーは柔軟に対応するが、富士通はハードウエアやソフトウエアを含めて顧客との長期的な関係を構築できている。

課題は、海外拠点向けのアプリケーションサービスが弱いこと。また、既存の顧客に対してデジタルビジネスとそれ以外のサービスのデリバリを両立させることも弱い。

課題を踏まえた今後の方向性として、ITサービスの標準化やクロスセルによるデリバリ効率の向上や、デジタルビジネスとその他サービスの両方を提供することによる顧客接点の拡大に取り組んでいる。

2位 NTTデータ:金融・公共での開発力に強み

NTTデータは、2016年の国内ITサービス売上が1兆306億円で、一部に製品販売などもあるが、ほぼすべてがITサービスの売上である。内訳は、導入(45.3%)と運用(43.9%)がほぼ同じ割合を占める。強みは、金融分野と公共分野向けシステムの開発力である。産業別売上構成でも、金融が43.3%、公共が23.2%と多い。もう1つの強みは、買収によって日系企業の海外拠点向けのサービスを急ピッチで拡大していることである。

課題は、NTTグループ内の他社との住み分けだ。また、金融以外の分野でデジタルビジネス関連のPoC(概念検証)や情報発信が進んでいないことも課題だろう。

今後の方向性は、既存サービスやグループ内のIT資産をデジタルビジネス関連サービスに生かすことによる拡販、などである。

3位 NEC:ネットワークとセキュリティに長ける

NECは、2016年の国内ITサービス売上が9,068億円で、製品販売を含むNEC全体の売り上げの約34%を占める。内訳は、導入(61.4%)が運用(24.1%)を大きく上回る。運用よりも開発プロジェクトに力を入れている。強みは、公共、製造向けを中心とするシステム開発力である。産業別では、公共(27.9%)と製造(24.9%)と多い。また、ネットワークやセキュリティ関連の技術力に長けている。たとえば、顔認証などがある。

課題は、海外拠点向けサービスのカバレッジが限定的であることや、デジタルビジネス関連サービスを展開する上で、ノウハウの整理と社内共有が進んでいないことである。

今後の方向性は、カスタム開発メソドロジの高度化によるデリバリ効率の向上や、 認証・解析などの強みを持つテクノロジをデジタルビジネス関連サービスに生かすことによる拡販である。

【次ページ】ITベンダーで継続的に確認すべき3項目とは?

IT戦略・IT投資・DXのおすすめコンテンツ

IT戦略・IT投資・DXの関連コンテンツ

PR

PR

PR