- 会員限定

- 2015/11/11 掲載

ユニコーン企業とは何か?Uber、Airbnbなど評価額ランキング30社にみる高評価の理由

-

|タグをもっとみる

2005年東京大学大学院情報理工学研究科修了。博士(情報理工学)。英国ケンブリッジ大学コンピュータ研究所訪問研究員を経て、2006年日興シティグループ証券にてITサービス・ソフトウェア担当の証券アナリストとして従事したのち、2009年3月にフューチャーブリッジパートナーズ(株)を設立。経営コンサルタントとして、経営の視点から、企業分析、情報システム評価、IR支援等に携わる。アプリックスIPホールディングス(株) 取締役 チーフエコノミスト。共著に『使って学ぶIPv6』(アスキー02年4月初版)、著書に『これならわかるネットワーク』(講談社ブルーバックス、08年5月)、『ネット企業の新技術と戦略がよーくわかる本』(秀和システム、11年9月)。『ビックデータ戦略』(秀和システム、12年3月)、『図解:スマートフォンビジネスモデル』(秀和システム、12年11月)。

ホームページ: http://www.futurebridge.jp

日本で時価総額1200億円というと、上場企業3656社のうちのおよそ650位。パイオニア(1,260億円)、ぐるなび(1160億円)、ファンケル(1220億円)、アサツー・ディ・ケイ(1240億円)などがその近辺におり、かなり大きな企業であることがわかります。

もちろん、評価額が高いからといって利益が出ているとも限りませんし、会社の規模が大きいとも限りません。投資家やベンチャーキャピタルがそのような評価を下しているに過ぎません。しかし、それなりの評価を受ける以上、「何か光るもの」を持っている会社であることは間違いないでしょう。

本連載では、主に公開企業を対象にして企業分析をしてきましたが、今回は番外編として未公開企業である「ユニコーン企業」にフォーカスをあてて、「何か光るもの」の謎に迫りたいと思います。

ユニコーン企業30社のプロフィール

まず、ユニコーン企業とはどんな会社が含まれているのでしょうか。調査会社のCB Insightsによれば、2015年10月現在でユニコーン企業の総数は142社。そのすべてを合わせた評価額は、5,060億ドル(約60.7兆円)にのぼります。ユニコーン企業は、上場企業のように証券取引所で株式を売買されておらず、相対取引(投資家同士が取引所を介さずに売買する形式)であり、もちろん評価額については正確な把握はできません。

また、P/L(損益計算書)、B/S(貸借対照表)も一般公開されていないので、いわゆる財務分析のアプローチは使えません。そこで、今回はまずユニコーン企業の代表格ともいえるUberの資金調達を追いながら、どのようにしてユニコーン企業が生まれるかに迫り、その後、ユニコーン企業の全体像について把握します。

ユニコーン企業の資金調達 Uberの例

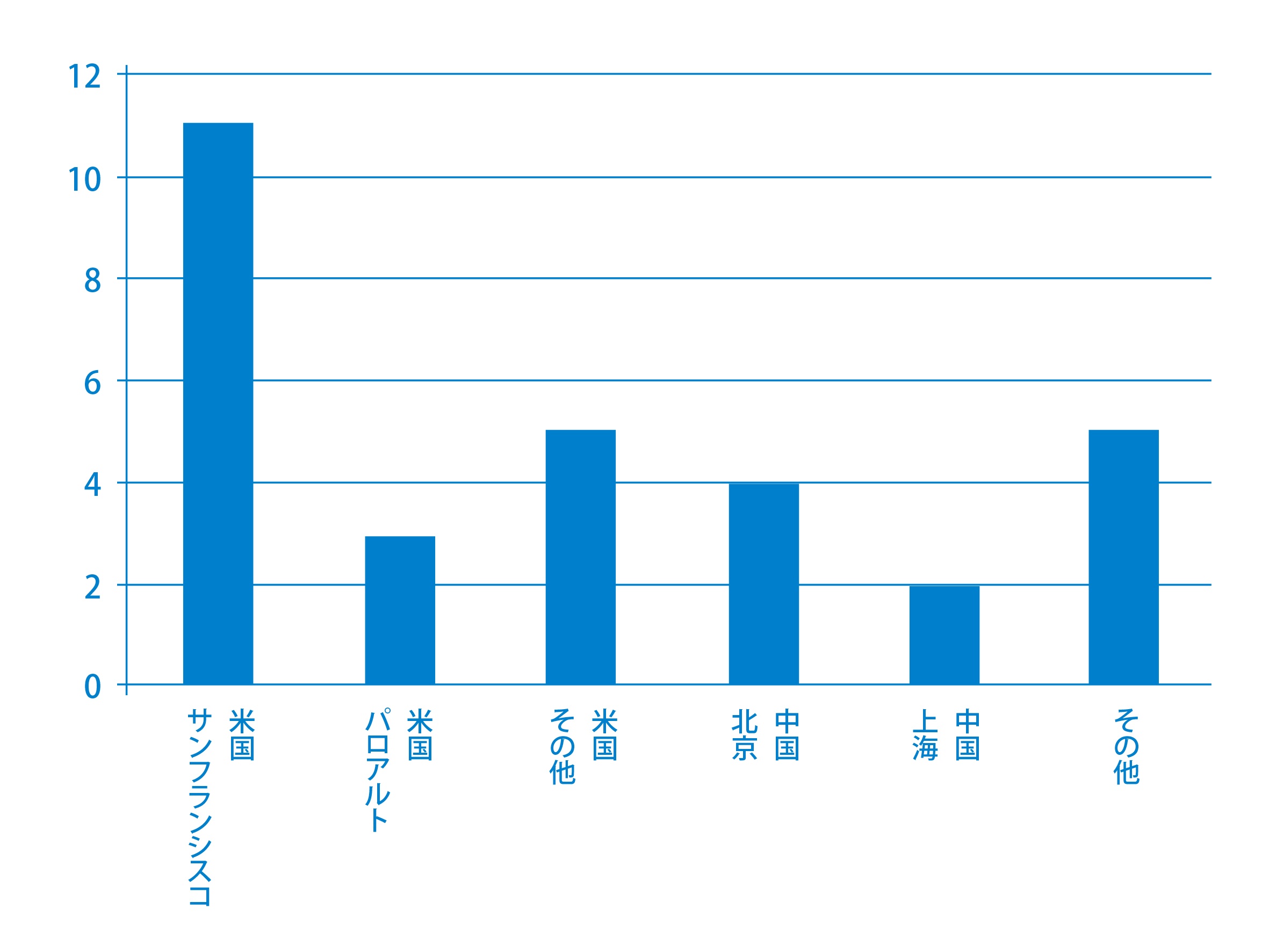

ユニコーン企業142社のうち、評価額上位30社を抽出したのが以下の図です。最初に注目すべき点として、ユニコーン企業の所在地が、圧倒的に米国サンフランシスコ(30社中11社)にあることが挙げられます。シリコンバレーと呼ばれるパロアルトも含めると、半数近くがベイエリアに集中しています(図2)。

なぜサンフランシスコなのか。一言で言うと「ベンチャーを設立してユニコーン企業になるまでの環境が整っているから」ということになりますが、その中で投資家(ベンチャーキャピタル、事業会社など)が数多く存在していることが大きいといえます。

いうまでもなく、株式会社は株主がある企業におカネを出資して、その見返りとしてその企業の株式を所有する仕組みです。そして、会社設立まもないスタートアップの段階では、創業メンバーもしくはエンジェル投資家(設立間もない企業に投資する富裕層を中心とした個人)が出資をし、株式を所有します。

とはいうものの、ビジネスを拡大するためには、やはり創業者・エンジェル投資家だけでは限界があります。そこで外部からの資金調達を検討します。そして、資金調達にはいくつかの段階(投資ラウンド)があり、ベンチャーキャピタルを中心とした次の成長のための第1投資ラウンド(シード、シリーズA)があります。シリーズAが終了すれば、本格的な事業拡大のための第2投資ラウンド(シリーズB、C)とだんだん調達額を増やしながら、ビジネスを成長させ、最後は上場もしくは事業会社による買収で、ベンチャーキャピタルは投資した資金を回収します。

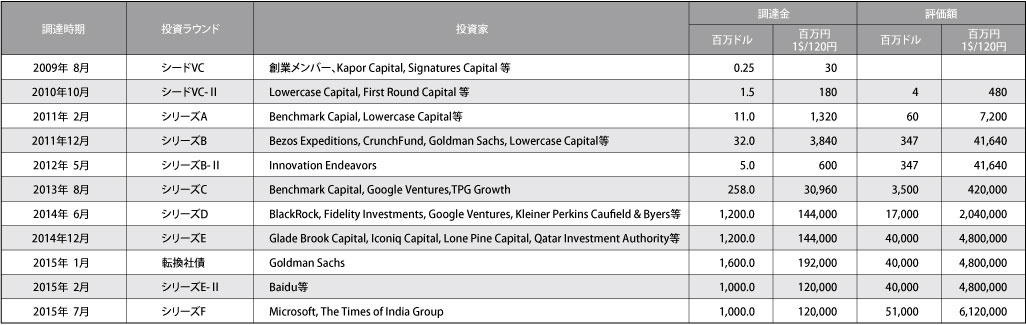

具体的に、Uberの資金調達ラウンドを示したのが図3です。Uberは図1に示すようにユニコーン企業のなかでの最大の評価額(510億ドル)を誇ります。2009年3月の創業から半年後の2009年8月に創業者メンバーらで最初の資金調達を実施し、その1年後にシードラウンドを行い、この時点での評価額は4百万ドル(1ドル120円換算で4.8億円)で、どこにでもあるベンチャーの一つに過ぎませんでした。

Uberにとって最初の転機となったのが、2011年2月のシリーズAでした。このラウンドで150万ドルを調達するとともに、評価額も400万ドルから一気に6000万ドルと15倍に拡大。タクシー配車でイノベーションを起こす会社があると注目されはじめたのもこの時期です。

そして、Uberのポジションをさらに高めたのが、2011年12月のシリーズBで、評価額も前回の6倍の3.47億ドルまで拡大しました。シリーズCでは評価額35億ドルとなり、いわゆるユニコーン企業の条件を満たすことになります。

その後はシリーズD、E、Fと経て現在に至ります。最初のシードラウンドの評価額は400万ドル、現在のシリーズFでの評価額は51,000万ドルなので、最初のシードラウンドからのリターンはなんと1万2750倍です。たとえば1万円投資していれば、1億2,750万円になって返ってきたのです。

もちろん、評価額が永遠に上昇することはありえません。結局のところ評価額は、その会社の業績(ファンダメンタルズ)に収斂するだろうというのが筆者の見方です。たとえば、Uberの評価額(時価総額)は5億1,000万ドルとされています。株価の割安度を測るために、PER(株価収益率、時価総額÷純利益で求める、低いほど割安)を利用するとして、NASDAQ全体のPERは17・8倍。仮にUberのPERも17・8倍としたときのUberの理論純利益は、51,000万ドル÷17.8倍=2865万ドル(約3,450億円)。日本でいえば、三菱商事(2015年3月期4006億円)に迫る水準でなくてはなりません。

Uberは財務諸表を公開していませんが、実際の利益はここからはほど遠い水準にあるでしょう。したがって、Uberの現状の評価額は期待先行であり、その期待が高い段階で、投資家としては売却のタイミングを探っていると言えます。

【次ページ】ユニコーン企業の要件 展開地域×参入障壁

おすすめコンテンツ

PR

PR

PR